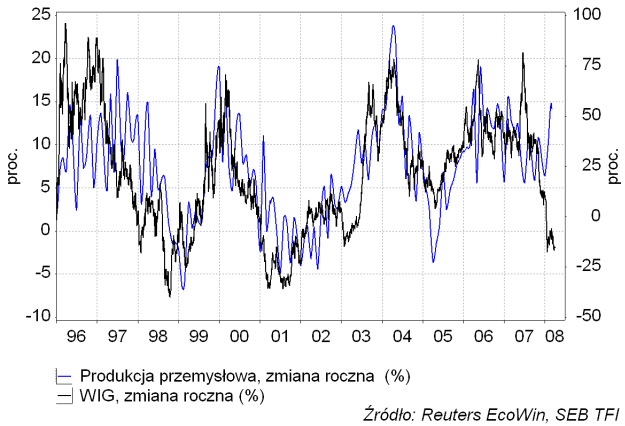

Jedną z najsilniejszych zależności występujących w okresie minionej dekady na krajowym rynku akcji był związek pomiędzy rocznymi zmiana wartości WIG-u (w proc.), a dynamiką produkcji przemysłowej. W sumie trudno się tej zależności dziwić. W końcu poziom cen akcji powinien pozostawać w ścisłym związku z zyskami generowanymi przez przedsiębiorstwa, których akcje notowane są na GPW. Z kolei zyski spółek są po prostu przychodami pomniejszonymi o koszty. Podawane przez GUS dane dla całej gospodarki są dobrym przybliżeniem wyników firm notowanych na warszawskiej giełdzie, więc naturalne jest, że fluktuacje koniunktury gospodarczej przekładają się na zmiany przychodów i zysków firm publicznych, a co za tym idzie na ogólny pozom cen akcji mierzony wartością Warszawskiego Indeksu Giełdowego.

Z tej przedstawionej na powyższym wykresie zależności wynika, że do skutecznej średnioterminowej spekulacji na GPW potrzebny nam jest tylko dobry ekonomista, który potrafiłby skutecznie prognozwać tempo wzrostu produkcji przemysłowej w polskiej gospodarce w przyszłości. Dookreślenie "w przyszłości" jest ważne, gdyż jak zauważył Marek Twain (a przynajmniej jemu to obserwacja jest przypisywana) "stawianie prognoz jest rzeczą trudną, szczególnie tych dotyczących przyszłości". Z powyższego wykresu wynika, że 20 proc. dynamice rocznej produkcji przemysłowej odpowiada mniej więcej 75 proc. dynamika roczna wartości WIG-u. Analogicznie na podstawie tej zależności należy liczyć się z tym, że recesja w przemyśle skutkująca produkcją niższą niż przed rokiem o 5 proc. spodować powinna spadek wartości WIG-u o ok. 27 proc. w skali roku. Progiem oddzielającym hossę (wzrost cen akcji w ujęciu rocznym) od bessy (spadek cen akcji w ujęciu rocznych) była w minionej dekadzie dynamika produkcji w okolicach 2 proc. r/r.

Z tego ostatniego płynie zresztą optymistyczny wiosek, że – ponieważ średnia dynamika produkcji przemysłowej w Polsce od końca 1990 roku to 6,3 proc. – naturalnym stanem krajowego rynku akcji powinna być hossa, a typowy 12-miesięczny zysk na GPW powinien wynosić ok. 15,3 proc. A tak nawiasem mówiąc, jeśli weźmiemy zmiany wartości WIG-u w 15 latach kalendarzowych od 1992 do 2007 i wyrzucimy z tego zestawienia szalony rok 1993, kiedy to ceny akcji wzrosły o 1095 proc. (sic!), to okaże się, że średnia z tych rocznych zmian WIG-u wynosi …+15,5 proc.

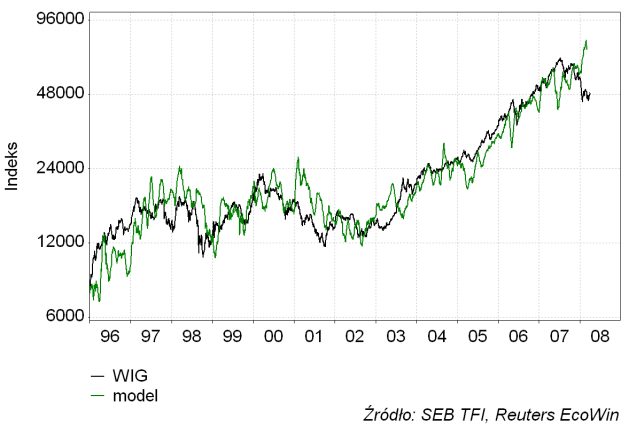

Opisana powyżej zależność jest oparta na dosyć racjonalnej podstawie i stanowiła użyteczne narzędzie prognozowania koniunktury giełdowej na tyle długo, że warto na nią cały czas zwracać uwagę. Tymczasem jak widać na powyższym wykresie mniej więcej od grudnia ub. r. doszło do niespotykanej na tą skalę od kilkunastu lat rozbieżności pomiędzy tym co dzieje się na rynku akcji – WIG 15 proc. poniżej poziomu sprzed roku – a koniunkturą w przemyśle – produkcja wyższa niż rok wcześniej o 6,4 proc. w grudniu, 10,6 proc. w styczniu i aż 14,8 proc. w lutym (oczywiście przy większej liczbie dni w roku przestępnym). Przy tak dobrej koniunkturze w przemyśle model WIG-u oparty na opisanej powyżej zależności sugeruje, że w lutym WIG "powinien był" znajdować się grubo powyżej ubiegłorocznych szczytów!

Warto podkreślić, że w zeszłym roku WIG zwyżkował do początku lipca osiągając w szczycie poziom 67568 pkt. Nawet zakładając, że dynamika produkcji z początku roku jest nie do utrzymania – bo nie jest, o czym za chwilę – i niebawem spadnie do powiedzmy +2 proc. r/r, po czym utrzyma się na tym poziomie do lipca, to i tak opierając się na tym, co działo się w minionej dekadzie, dawałoby to "fair value" dla WIG-u w okresie najbliższych 3 miesięcy w przedziale 58000-68000, o całe 20-40 proc. wyższym od czwartkowego zamknięcia! Cóż za piękny potencjał dla kontynuacji rozpoczętej 21 stycznia korekty wzrostowej wcześniejszej półrocznej fali wyprzedaży!

W 17-letniej historii GPW mieliśmy do czynienia z czterema bessami. Trwały średnio 13 miesięcy (14, 12, 7 i 18), a średnia skala spadku WIG-u w trakcie ich trwania wynosiła -50,2 proc. (-36,5, -71,6, -43,6 oraz -49,4 proc.). Podczas każdego z tych „rynków niedźwiedzia” dochodziło do przynajmniej jednej 20 proc. korekty wzrostowej. Analiza zasięgu i czasu trwania tych korekt bessy na GPW prowadzi do wniosku, że typowa korekcyjna zwyżka trwała nieco ponad 8,5 tygodnia (mediana) i podnosiła wartość indeksu o 29 proc. (mediana). Jeśli wyeliminować z tego ubogiego zestawienia pionierski okres GPW (lata 1991-1995), to okaże się, że z jednym wyjątkiem wszystkie korekty wzrostowe bessy miały 21-22 proc. i trwały od 7 do 11 tygodni.

Tymczasem od ustanowienia 21 stycznia dołka półrocznej wyprzedaży upłynęło już ponad 10 tygodni, a – jak na razie – jedyne co w tym okresie WIG zdołał z siebie wykrzesać, to +12,8 proc. wzrost, który – w przypadku wznowienia spadków – nie będzie zasługiwał na miano pełnowymiarowej korekty bessy. „Pełnowymiarowa” korekta bessy podniosłaby wartość WIG-u do poziomów po raz ostatni widzianych w listopadzie i grudniu, gdzie rozpoczyna się poważna strefa oporu (powyżej 54500). Typowy czas „przeznaczony” na korektę minął, co jest nieco niepokojące. Ponieważ jednak sentyment wobec akcji jest ciągle na niskich poziomach, a Wall Street w ostatnich dniach dała dowód życia, to można dać rynkowi jeszcze kilka tygodni czasu, mając nadzieję, że nasz rynek jednak z opóźnieniem „wyrobi” korekcyjną normę, co będzie oznaczać tymczasowe odrobienie całości tegorocznych strat.

Napisałem tymczasowe, gdyż niestety istnieją poważne przesłaki by sądzić, że – podobnie jak w 2007 roku – druga połowa roku nie będzie zbyt dobra dla akcji. Przede wszystkim pogorszeniu powinna ulec ciągle bardzo dobra do tej pory koniunktura gospodarcza. Po pierwsze kryzys kredytowy przełoży się na pogorszenie koniunktury gospodarczej na świecie. Świadczy o tym zachowanie dynamiki indeksu wskaźników wyprzedzających koniunktury dla krajów OECD:

Jak widać obecna ujemna dynamika roczna indeksu wskaźników wyprzedzających koniunktury gospodarczej dla krajów OECD zdarzyła się w okresie minionych kilkunastu lat trzykrotnie. W 2 z tych 3 przypadków – w 1998 i 2001 roku – również polska produkcja przemysłowa weszła w recesję reagując na bankructwo Rosji w pierwszym przypadku i recesję globalnej gospodarki w drugim.

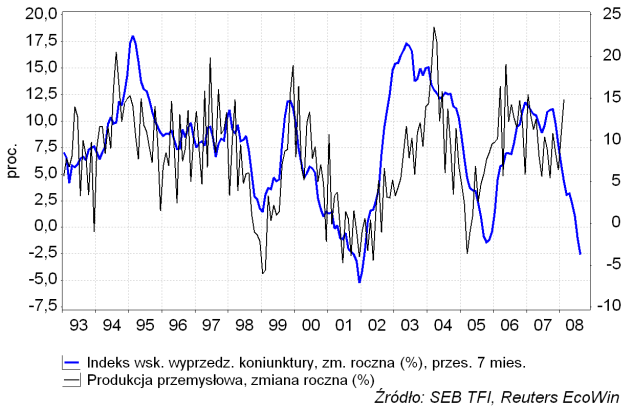

Gdyby tylko chodziło o spowolnienie tempa wzrostu na świecie można by się pocieszać, że silny krajowy popyt pozwoli polskiej gospodarce oprzeć się niekorzystnemu klimatowi panującemu w gospodarce światowej. Niestety zachowanie indeksu wskaźników wyprzedzających dla polskiej gospodarki również jednoznacznie sugeruje, że – w tym cyklu – "lepiej już było":

W przypadku tego wskaźnika średni okres wyprzedzenia w stosunku do zmian rzeczywistej produkcji (a przynajmniej tej podawanej przez GUS) wynosił średnio 7 miesięcy. Obecne załamanie dynamiki indeksu wskaźników wyprzedzających do najniższego od 2001 roku nie jest oczywiście argumentem przemawiajacym za utrzymaniem obecnego poziomu koniunktury gospodarczej w II półroczu. Gdyby te wskazania miały się potwierdzić, to już w III kw. krajowy przemysł powienien znaleźć się w recesji (produkcja niższa niż rok wcześniej). Gdyby tak się stało, to – patrz pierwszy wykres – koniunktura w przemyśle pozwalałaby spodziewać się w ostatnich miesiącach roku spadku WIG-u nawet w okolice 40000 pkt. (25 proc. poniżej najniższego poziomu zanotowanego w II półroczu 2007).

Podsumowując: wiosna jest czasem na dokończenie rozpoczętych 21 stycznia wzrostów, ale – jeśli ta wiosenna zwyżka się rzeczywiście zmaterializuje – nie można zapomnieć, że z dużym prawdopodobieństwem mamy do czynienia jedynie z korekcyjnym wzrostem, po którym nadejdzie druga – i ostatnia – fala bessy. Z wielu względów rozpoczęta w lipcu 2007 cykliczna zniżka cen akcji powinna być zbliżona charakterem do bessy z lat 2000-2001, ta zaś trwała 18 miesięcy i doprowadziła do obniżenia średniego poziomu cen akcji na GPW o okrągłe 50 proc.