Pomimo kryzysu finansowego, którego pierwsza fala przetoczyła się ostatnio przez rynki i pomimo perspektyw pogłębienia globalnego spowolnienia gospodarczego, rynki surowców ciągle jeszcze zwklekają z rozpoczęciem cyklicznego spadku cen typowego dla późniejszych faz dekoniunktury gospodarczej.

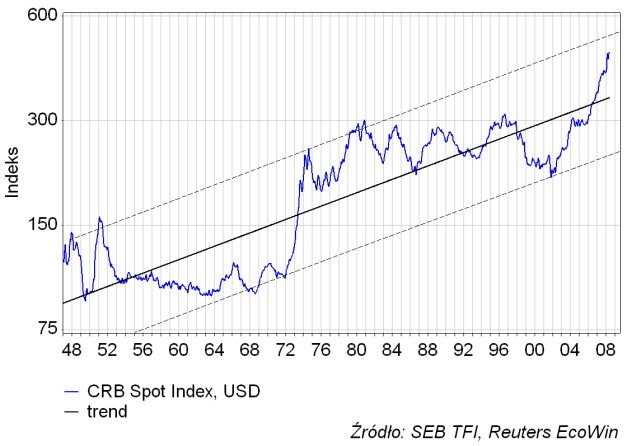

Pomimo tego, że – jak to widać na powyższym wykresie indeksu CRB – hossa na rynkach surowców trwająca od jesieni 2001 osiągnęła już rozmiary porównywalne jedynie do swej poprzednicznki z lat 70-tych, dynamika głównych wskaźników inflacji w krajach rozwiniętych – czyli indeksów cen konsumpcyjnych (Consumer Prices Index – CPI) pozostaje nadal na niskich poziomach. Może to zaskakiwać szczególnie w odniesieniu do Stanów Zjednoczonych, których waluta po trwającym od początku dekady spadku znajduje się obecnie na historycznie niskich poziomach, co podnosząc koszty importu zwykle sprzyja wzrostowi cen.

Przynajmniej po części zagadkę niskiej dynamiki cen detalicznych w USA wyjaśnia jednak poniższy piękny wykres (na który natrafiłem w ostatnim z cyklicznych komentarzy Johna Mauldina – Thoughts from the Frontline – polecam, a który to autor znalazł go na blogu The Big Picture -polecam):

Jak wynika z wykresu obecny relatywnie niski poziom wskaźników inflacji – zmiana roczna CPI w USA równa 4 proc. – jest w dużej mierze zasługą dwu dużych zmian metodologii liczenia wartości Consumer Price Index dokonanych w 1983 oraz 1998 roku. W uproszczeniu przed pierwszą z tych zmian amerykańskie Bureau of Labor Statistics używało faktycznych cen nieruchomości przy próbach oszacowania tempa inflacji. Od 1983 roku ceny domów zostały zastąpione przez tzw. Owners Equivalent Rent czyli teoretyczne ceny, po której dom czy mieszkanie można by wynająć. Reforma z 1998 roku wprowadziła natomiast tzw. "hedonistyczne" metody szacowania cen. Polegają one na próbie uwzględnienia nie tylko cen kupowanych produktów czy usług, ale również wzrostu ich jakości. Przykładowo posługujący się tą metodologią statystycy zakładają, że ceny komputerów spadają wraz ze wzrostem ich mocy obliczeniowej, nawet jeśli nominalne ceny za jednostkę pozostają bez zmian.

Jak widać na wykresie, gdyby amerykański odpowiednik naszego GUS stosował obecnie metodologię sprzed 1998 roku roczny wzrost CPI wynosiłby obecnie nie 4 proc. a 7,3 proc. Gdyby stosowano metody sprzed ćwierć wieku dynamika roczna głównego wskaźnika inflacji wynosiłaby aż 11,6 proc.!

Oczywiście istnieją poważne merytoryczne argumenty za zmianami wprowadzonymi do sposobów szacowania tempa inflacji w okresie minionego ćwierćwiecza. Równocześnie jednak można obawiać się, że decyzje o wprowadzeniu tych zmian były motywowane politycznie. Tak czy siak istnieją podejrzenia, że obecnie stosowania metodologia może prowadzić do zaniżania "prawdziwego" tempa inflacji.

Gdyby te podejrzenia były zasadne, to nieuchronnie prowadzi to do wniosku, że najbardziej przewartościowaną klasą aktywów na amerykańskim rynku finansowym są obecnie obligacje skarbowe tamtejszego rządu. Rentowności obligacji skarbowych rządu USA o terminach wykupu krótszych niż 10 lat nie rekompensują obecnie nawet "oficjalnego" tempa wzrostu głównego wskaźnika inflacji czyli 4 proc. A co ma powiedzieć inwestor, który zaczyna wątpić w wiarygodność rządowych statystyk inflacji i zastanawia się, czy aby tempo inflacji oszacowane przy użyciu metod stosowanych 10 czy 25 lat temu nie jest przypadkiem bliższe rzeczywistemu? Czy trzymanie papierów dających mniej niż 4 proc. w sytuacji, w której zaczynamy się obawiać, że tempo utraty wartości przez pieniądz bliższe jest raczej 7,3 lub nawet 11,6 proc., ma sens?

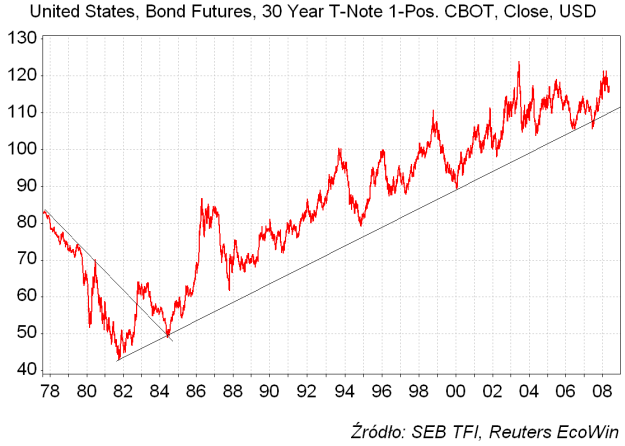

Na poniższym wykresie ceny kontraktu terminowego na 30-letnią obligację skarbową rządu USA widać końcówkę 20-letniego trendu spadkowego cen obligacji kulminującego w 1981 roku, któremu w latach 70-tych towarzyszyła poprzednia równie potężnej co obecna hossa na rynku surowców. Lata 1981-2003 to dezinflacyjna hossa na rynku obligacji w USA. Minione 5 lat to trend boczny. Wzrost cen obligacji trwający od lipca ub. r. to oczywiście reakcja inwestorów na kryzys finansowy, który obnażając kruche podstawy wielu typów lokat jeszcze raz skierował strumień środków na ciągle jeszcze postrzegany jako "bezpieczna przystań" rynek papierów dłużnych emitowanych przez rząd Stanów Zjednoczonych.

Wiedząc to można pokusić się o postawienie mocnej tezy, że wraz z zakończeniem obecnego kryzysu – osobiście zakładam, że nastąpi to w IV kw. tego roku – rynek obligacji skarbowych w USA wejdzie w najsilniejszą od 30 lat bessę, która w doprowadzi w 2009 roku – wraz z nadejściem nowej fali ożywienia gospodarczego – do trwałego przełamania zaznaczonej na powyższym wykresie 27-letniej linii trendu wzrostowego. Osobiście sądzę, że rynek amerykańskich obligacji skarbowych będzie pierwszym, na którym w latach 2010-11 rozegra się regularny krach. Na razie to odległa perspektywa, a wraz z ewentualnym nadejściem latem i jesienią tego roku drugiej fali kryzysu finansowego, można będzie liczyć na jeszcze jeden – ostatni już w tym scenariuszu – wzrostu cen zobowiązań rządu Stanów Zjednoczonych.