Spadek sentymentu indywidualnych inwestorów w USA wobec rynku akcji do najniższego poziomu od października 1990, który nastąpił w tygodniu poprzedzającym ostatnie odbicie cen akcji w górę, był niewątpliwie istotnym sygnałem dla "kontrariańsko" nastawionych spekulantów. W cotygodniowym sondażu Amerykańskiego Stowarzyszenia Inwestorów Indywidualnych (American Association of Individual Investors, AAII) różnica pomiędzy udziałem „byków” a proporcją „niedźwiedzi” spadła tydzień temu do poziomu, który w liczącej sobie ponad 21 lat historii sondażu wystąpił tylko raz. Było to w trzecim tygodniu października 1990 roku, a więc prawie dokładnie w dnie ówczesnej 20 proc. bessy wywołanej recesją w gospodarce. Wtedy różnica pomiędzy liczbą „byków” i „niedźwiedzi” wyniosła w minimum -54. Ceny akcji w USA już nigdy później nie były niższe. Obecnie spadła do nie widzianego od ponad 18 lat poziomu -51,35.

Ten sygnał został wzmocniony wskazaniami cotygodniowego Consensus Bullish Sentiment Index dla akcji, który osiągnął najniższy poziom od marca 2001 roku. Jakkolwiek ówczesne załamanie nastrojów spekulantów, nie wyznaczyło dna bessy (było ono wtedy w USA odległe o całe 1,5 roku), to jednak równie niski sentyment co ostatnio utrzymujący się w wówczas przez 3 tygodnie marca 2001 zapowiadał uformowanie przez S&P podwójnego dołka (22 marca i 4 kwietnia) poprzedzającego 19 proc. wzrost indeksu trwający do drugiej połowy maja.

Do tego można dodać informację z początku tego tygodnia, że amerykańska Komisja Papierów Wartościowych i Giełd (SEC) rozważa przywrócenie tzw. "uptick rule" ograniczającej swobodę "krótkiej sprzedaży" akcji. Nie byłoby w tym nic ciekawego, gdyby nie to, że reguła ta została wprowadzona w 1938 roku w reakcji na załamanie cen akcji na Wall Street, do którego doszło w latach 1937-38 (S&P spadł wtedy o 54,5 proc., a więc podobnie jak w obecnej bessie – 56,7 proc.), a zniesiona – uwaga! uwaga! – w lipcu 2007, a więc w ostatnim momencie, by ograniczenia "krótkiej sprzedaży" akcji nie krępowały ruchów "niedźwiedzi". Być może teraz ewentualne przywrócnie tego utrudnienia dla "niedźwiedzi" miałoby wymowę odwrotną.

Brzmi to wszystko obiecująco dla uszu "kontrarianina" i rzeczywiście rynek nie kazał długo czekać na spodziewane po ustanowieniu takiego ekstremum pesymizmu odbicie. W ciągu trzech sesji pomiędzy ubiegłym wtorkiem a czwartkiem S&P zyskał 11 proc. W tej bessie większe niż 10 proc. 3-dniowe skoki indeksu zdarzyły się wcześniej jedynie 2-krotnie osiągając apogeum 30 października oraz 25 listopada 2008. W obu przypadkach rynek rósł dalej – choć już z mniejszą 3-sesyjną dynamiką. Za pierwszym razem S&P zyskał jeszcze 5,4 proc. w ciągu następnych 3 sesji. Za drugim razem dalszy wzrost trwał 2 sesje i wyniósł 4,5 proc. Po uśrednieniu dawałoby to szczyt obecnego krótkoterminowego ruchu w poniedziałek lub wtorek w okolicach 788 pkt.

Co ciekawe podobne 3-sesyjne skoki S&P w górę pojawiały się pod koniec bessy na rynku akcji z lat 2000-2002. Nie były tak duże jak ostatnio, ale wzrosty większe niż 8 proc. w ciągu 3 sesji wystąpiły w ówczesnej bessie tylko 2 razy. Daty ich kulminacji to 8 sierpnia oraz 15 października 2002. Ponieważ wiadomo z doświadczenia, że zmienność cen akcji osiąga zwykle swe maksima w apogeum bessy, to takie gwałtowne skoki wartości indeksu należy traktować pozytywnie (poprzednia 50 proc. bessa na Wall Street zakończyła się w 9 października 2002).

Niestety dokładniejsze przyglądnięcie się obecnej sytuacji nakazuje pewne stonowanie krótkoterminowego optymizmu. Nie na wszystkich wskaźnikach sentymentu pojawiły się bowiem równie skrajne odczyty. Przede wszystkim brak istotnych ekstremów na wskaźnikach typu Put/Call Ratio (porównanie obrotu na związanych z rynkiem akcji opcjach Put i Call w USA). Na poniższym wykresie dane na ten temat dla CBOE:

Sygnał ostrzegający przed nadmiernym krótkoterminowym optymizmem generuje również wskaźnik TRIN liczony według formuły zaproponowanej dziesiątki lat temu przez Richarda W. Armsa: (liczba taniejących akcji/liczba drożejących akcji)/(wolumen obrotów drożejących akcji/wolumen obrotów taniejących akcji). Wyższa niż 1 wartość tego wskaźnika sugeruje, że "więcej obrotów pojawia się na taniejących spółkach", wartość mniejsza niż 1 oznacza, że "więcej obrotów pojawia się na drożejących spółkach". TRIN można traktować jako wskaźnik sentymentu. Jego historyczne wskazania dla NYSE można zmanipulować w taki sposób, by jednoznacznie sugerowały hossę. Wystarczy ze wskaźnika wziąć 45-sesyjną średnią i usunąć z niej 45-letni trend, by odkryć, ze od lat 60-tych osiągnięte pod koniec ub. r. poziomy tego wskaźnika jednoznacznie wyznaczały dołki wszystkich istotnych "rynków niedźwiedzia" na giełdzie nowojorskiej z tego okresu.

Tej sugestii nie należy lekceważyć, ale na krótką metę jedna z 4 najniższych w minionej dekadzie wartości 5-sesyjnej średniej tego wskaźnika osiągnięta w czwartek sugeruje lokalne przegrzanie rynku (poprzednie podobnie niskie odczyty nastąpiły 8 grudnia 2008, 21 marca 2003 oraz 15 października 2002 (znowu okolice dołków poprzedniej bessy, ale równocześnie momenty, w których krótkoterminowe ruchy były już mocno zaawansowne).

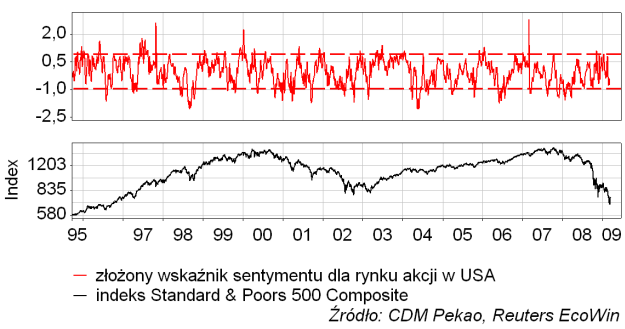

Rozwiązaniem dylematu, na które wskaźniki patrzyć, jest oczywiście stworzenie wskaźnika złożonego. Na poniższym wykresie przedstawiony został taki indeks stworzony na podstawie omówionych wyżej czterech składowych: sondażu AAII, Bullish Sentiment Index, 21-sesyjnej średnia dla Put/Call Ratio (CBOE) oraz 5-sesyjnej średniaj TRIN (poszczególne składowe zostały uśednione po uprzednim ich znormalizowaniu do wielkości wyrażonych w kategoriach odchyleń standardowych od średniej).

Jak widać do osiągnięcia przez ten złożony wskaźnik sentymentu dla rynku akcji w USA poziomów historycznie spójnych z istotnymi dołkami jeszcze trochę brakuje. Można mieć nadzieję, że gdyby rynek osiągnął w przyszłym tygodniu apogeum obecnego krótkoterminowego ruchu i zaczął w drugiej połowie marca spadać, to ten deficyt pesymizmu mógłby zostać zlikwidowany (szczególnie ważne byłoby "przekręcenie" się wartości Put/Call Ratio). Gdyby tak się stało, optymistyczne prognozy dla cen akcji na drugi kwartał tego roku uzyskałyby mocniejszą podstawę.