Pora wrócić to tematu poruszonego w tym miejscu po raz pierwszy ponad rok temu w komentarzu zatytułowanym “Gdzie jesteśmy?“. Przedstawiłem w nim pewną interpretację ówczesnej sytuacji na amerykańskim rynku akcji sugerującą, że akceptowane wtedy coraz powszechniej analogie trwającego kryzysu do załamania z początku lat 30-tych są błędne, a bardziej właściwe jest porównywanie sytuacji na Wall Street z końca 2008 roku do tej z jesieni 1974 czy też z wiosny 1938. Postawiona 13 miesięcy temu teza miała relatywnie negatywną długoterminową wymowę, ale w horyzoncie średnioterminowym (liczonym w miesiącach) prowadziła do optymistycznych wniosków, które wtedy opisałem tak:

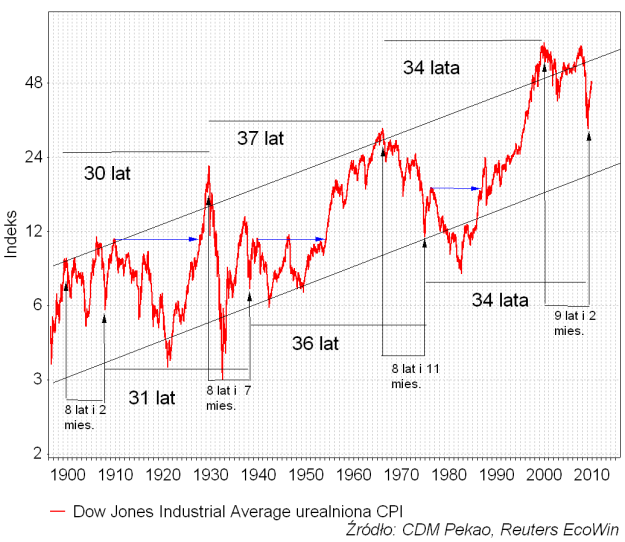

“Zanim jednak do tego załamania realnego poziomu cen akcji w USA o mniej więcej połowę dojdzie, powinno nastąpić silne odreagowanie ostatniej deflacyjnej paniki analogiczne do tych, które podnosiły realną wartość DJIA o 46 proc. pomiędzy grudniem 1974 a czerwcem 1975 oraz o 60 proc. pomiędzy marcem a listopadem 1938. Oba te odreagowania cen akcji w górę rozpoczynały się odpowiednio po 8 latach i 7 miesiącach oraz 8 latach i 11 miesiącach po ustanowieniu przez realną wartość DJIA cyklicznego szczytu. Obecne od szczytu DJIA ze stycznia 2000 roku minęło już 8 lat i 10 miesięcy…“

W tym przypadku takie odreagowanie deflacyjnej paniki, rozpoczęło się dopiero w 9 lat i 2 miesiące od szczyty hossy, ale 60 proc. wzrost wartości średniej przemysłowej Dow Jonesa, który nastąpił w ciągu następnych 9 miesięcy dosyć dobrze wpasował się w przedstawiony schemat.

Proponuję więc uaktualnioną wersję wykresu sprzed 13 miesięcy wraz z pewnym jej uogólnieniem:

Jak widać do analogii ostatniego kryzysu i bessy z podobnymi zjawiskami z 1974/75 oraz 1938 roku dorzuciłem rok 1907. To ważna data z dwóch powodów. Po pierwsze ówczesny kryzys miał charakter bankowej paniki analogicznej do tej, której świadkami byliśmy ostatnio. Po drugiej to właśnie panika z 1907 roku była wydarzeniem, które skłoniło amerykańskie władze i amerykańskich bankierów do rozpoczęcia prac, które zostały uwieńczone 6 lat później powołaniem w USA banku centralnego czyli istniejącej po dziś dzień Rezerwy Federalnej.

Chciałbym zaproponować również nazwę dla zaobserwowanej cykliczności. Nazwałem to zjawisko “cyklem pokoleniowym” uznając, że ów ponad 30-letni rytm powtarzania się na rynku akcji sekwencji kryzys-hossa-boom-bessa, to nic innego jak rytm pokoleniowy o długości równej średniej odległości pomiędzy poszczególnymi generacjami liczonej jako różnica pomiędzy wiekiem ojca a wiekiem dziecka (patrz: New Estimates of Intergenerational Time Intervals for the Calculation of Age and Origins of Mutations, Marc Tremblay and Hélène Vézina). W tym ujęciu każde pokolenie niejako “synchronizuje się” na rynkach finansowych oraz na rynku nieruchomości, a co za tym idzie rynku kredytowym.

Oczywiście z punktu widzenia właśnie ochrzczonego “cyklu pokoleniowego” rok 2010 będzie odpowiednikiem lat 1976, 1939 i 1909. Jeśli idea “cyklu pokoleniowego” ma sens, a wynikająca z niej analogia nadal miałaby się w miarę sprawdzać, to płyną z niej dwa praktyczne wnioski. Pierwszy: w trakcie przyszłego roku ceny akcji powinny osiągnąć wyższy poziom niż na zamknięcie tego roku – w 1909 roku szczyt DJIA wypadł listopadzie na poziomie wyższym o 16,7 proc. od zamknięcia 1908 roku, w 1939 roku szczyt wypadł we wrześniu 1 proc. powyżej zamknięcia 1938 roku i w 1976 roku szczyt wypadł również we wrześniu 19 proc. powyżej zamknięcia 1975 roku. I drugi: ktoś kto kupi akcje w USA na tym przyszłorocznym szczycie odzyska realnie i trwale – po uwzględnieniu inflacji, choć bez uwzględnienie dywidend – zainwestowane środki już po kilkunastu latach: po 1909 roku zajęło to 18 lat, po 1939 roku 16 lat i po 1976 roku – wyjątkowo krótko – bo jedynie 11 lat (choć jeśli uwzględnić przejściowy krach z października 1987, to już 13 lat).

Te same kalkulacje przeprowadzone przy uwzględnieniu wypłat dywidend – dziękuję panu benek3333 za “link” do tych danych dla minionych 140 lat rynku amerykańskiego – wyglądają już bardziej optymistycznie: wykres realnej wartości S&P 500 uwzględniający dywidendy był na koniec 2008 roku całkiem blisko dolnego ograniczenia 140-letniego kanału trendu wzrostowego. Do sprawy znaczenia dywidend będę musiał niebawem wrócić podejmują próbę uzgodnienia wniosków wywodzonych na podstawie obu typów wykresów.

“Cykl pokoleniowy” nie jest zjawiskiem, które można obserwować na jedynie na rynkach finansowych. Ma on również wymiar geopolityczny. Widać to wyraźnie na powyższym wykresie, na którym każdej kolejnej pokoleniowej bessie towarzyszy kolejny konflikt geopolityczny zwykle kulminujący wojną: czy to I Wojną Światową, czy to II Wojną Światową, czy to Zimną Wojną. Oczywiście ten geopolityczny rytm można rozciągać wstecz poza I Wojnę Światową w przypadku USA znajdując pod koniec XIX wieku “wojnę amerykańsko-hiszpańską”, pokolenie wcześniej “wojnę secesyjną”, którą toczyli zapewne synowie weteranów “wojny amerykańsko-meksykańskiej”, wnukowie weteranów “wojny brytyjsko-amerykańskiej” i prawnukowie weteranów “wojny o niepodległość Stanów Zjednoczonych”.

Oczywiście do precyzyjnego określania aktualnej pozycji w ramach “cyklu pokoleniowego” można posługiwać się nie tylko rynkiem akcji. Równie dobrze może służyć do tego kultura popularna. Doskonałym przykładem może być tu film, który kilka dni temu przypadkowo odkryłem u znajomego: na początku 2009 roku po raz pierwszy wydano na DVD “Johny Got His Gun” nakręcony po raz pierwszy w 1971 roku, na podstawie anty-wojennej powieści napisanej w 1938 i wydanej w 1939 roku, opisującej wydarzenie związane z I Wojną Światową (1914-1918). Te daty to niezbyt wierne odzwierciedlenie wyczytanego przeze mnie z zachowania rynku akcji rymu pomiędzy datami 1909, 1939, 1976 a rokiem 2010, ale nie wymagajmy tu zbyt wielkiej dokładności, bo gdyby taka była możliwa, to filmoznawcy byliby powszechnie znani jako odnoszący poważne sucesy finansowe spekulanci, co niekoniecznie jest prawdą. Wszystkiego dobrego w Nowym Roku!