Czwartkowe dane Głównego Urzędu Statystycznego na temat produkcji przemysłowej ostatecznie potwierdziły optymistyczne założenia o kontynuacji fazy ożywienia gospodarczego. W ponad 2 tygodnie po wcześniejszym sygnale wygenerowanym przez największy od lipca 2007 skok wartości wskaźnika PMI dla polskiego przemysłu przetwórczego do najwyższego poziomu od marca 2008, GUS poinformował o listopadowym wzroście produkcji do poziomu wyższego niż przed rokiem o 9,8 proc. To największa dynamika od kwietnia 2008 roku. Warto przypomnieć, że w styczniowym apogeum ostatniej recesji produkcja była niższa niż rok wcześniej o 15,3 proc. Po uwzględnieniu czynników sezonowych roczna dynamika produkcji wyniosła +6,8 proc.

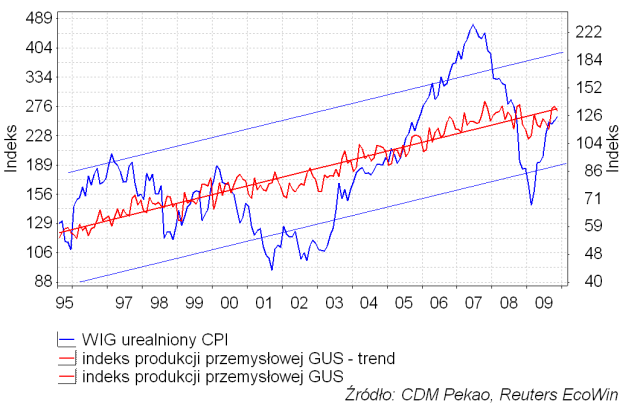

Listopadowy skok dynamiki produkcji przemysłu rozwiązuje w dużej mierze problem, jaki stanowiła w ostatnim okresie ok. 50 proc. dynamika roczna WIG-u towarzysząca zerowej dynamice rocznej produkcji przemysłowej. Po raz kolejny okazało się, że rynek akcji sam w sobie jest jednym z najlepszych wskaźników wyprzedzających dla gospodarki.

Oczywiście w dużej mierze taki a nie inny rozwój wydarzeń jest zasługą “efektu bazy”, czyli porównań z niskim – “kryzysowym” – poziomem produkcji sprzed roku. Wartość indeksu produkcji przemysłowej GUS, którego wykres przedstawiony został na kolejnym wykresie na tle WIG-u pozostaje nadal poniżej sezonowych szczytów z jesieni 2007 i 2008.

Dwuletnia dynamika indeksu produkcji jest nadal ujemna (-1,9 proc.), co czyni obecną sytuację analogiczną do tej z końca 2001 roku i pierwszej połowy 2002 roku oraz do tej z początku 1999 roku.

A przy okazji: jeśli ktoś nie ma zupełnie czasu na bawienie się w subtelności, to proponuję najprostszy z możliwych system średnioterminowej spekulacji na rynku akcji oparty na przedstawionym powyżej porównaniu realnych cen akcji i realnej produkcji przemysłowej. Na razie akcje “należało kupić” w I kw., po tym jak osiągnęły atrakcyjnie niskie poziomy w stosunku do indeksu produkcji. Po 3 kwartałach wzrostu “realny” WIG “dogonił” indeks produkcji i obecnie polskie akcje można z tego punktu widzenia uznać za neutralnie wyceniane: ani tanie, ani drogie.

Skoro już temat produkcji został poruszony, to proponuję – by nie musieć wracać do tego tematu przez jakiś czas – zrobić już teraz przegląd wskazań narzędzi, które właśnie taki optymistyczny scenariusz pozwalały prognozować. Oficjalne potwierdzenie przez GUS sugestii płynących z wcześniejszego zachowania tych narzędzi pozwala zachowywać ostrożną nadzieję, że również w przyszłości wskaźniki te będą dawać wiarygodne sygnały, co pozwoli osobie te wskazania uwzględniającej w swoich prognozach zdobyć pewną przewagę nad rynkiem.

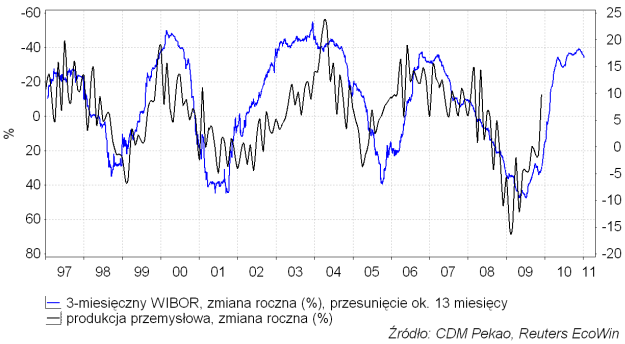

Proponuję zacząć od wpływu zmian stóp procentowych na koniunkturę w przemyśle. Tu opóźnienie wynosi mniej więcej 1 rok i od II kw. polski przemysł znajduje się pod pozytywnym wpływem spadku dynamiki rocznej rynkowych krótkoterminowych stóp procentowych, który nastąpił w reakcji na spowolnienie gospodarcze i kryzys. Jak widać na poniższym wykresie jakkolwiek spadek stóp procentowych już się zakończył, to jednak do końca roku nie należy spodziewać się negatywnych skutków zaniku stymulacji z tego tytułu.

Doświadczenie minionych lat poucza, że RPP rozpocznie cykl podwyżek stóp procentowych pomiędzy marcem a sierpniem 2010 roku, a to oznacza, że spowolnienie gospodarcze spowodowane tym zaostrzeniem polityki pieniężnej stanie się wyraźne dopiero w trakcie 2011 roku.

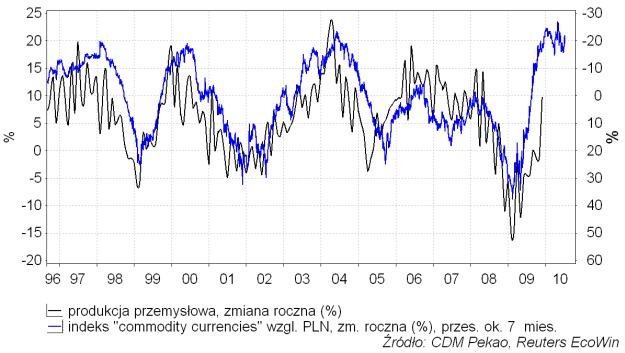

Wcześniej zapewne ujawni się negatywny wpływ umocnienia złotego, gdyż tu wyprzedzenie zmian kursu złotego wobec zmian koniunktury w przemyśle wynosi ok. pół roku. Jak jednak widać na poniższym rysunku dynamika roczna indeksu złotego względem koszyka walut, który w przeszłości najlepiej korelował z dynamiką produkcji przemysłowej w naszym kraju, nie sugeruje możliwości pojawienia się jakiegoś poważniejszego spowolnienia w ciągu najbliższego pół roku.

Na krótką metę użyteczne przy prognozowaniu polskiej produkcji bywają “oczekiwania gospodarcze” wyrażane przez niemieckich przedsiębiorców w sondaży IFO dotyczącym perspektyw gospodarki Niemiec. Tu wyprzedzenie w stosunku do zmian polskiej produkcji wynosi 1 miesiąc. Ostatni odczyt IFO “economic expectations” sugeruje utrzymanie się w grudniu wysokiej dynamiki polskiej produkcji.

Ten ostatni wniosek potwierdzany jest w spektakularny sposób przez inne proste narzędzie prognozowania koniunktury w przemyśle, a mianowicie zachowanie dynamiki rocznej przeliczonej na złote wartości indeksu cen metali przemysłowych na świecie. Tu sytuacja jest niecodzienna, bo wskaźnik ten osiągnął rekordową – najwyższą od przynajmniej 1994 roku – dynamikę sugerującą, że już w styczniu i lutym tempo wzrostu polskiej produkcji przemysłowej przekroczy 20 proc.! W latach 1996-2008 średnia skala spadku produkcji pomiędzy listopadem a styczniem następnego roku wynosiła 7,6 proc. Powtórzenie tego wyniku teraz dałoby dynamikę roczną produkcji w styczniu na poziomie zaledwie +11,8 proc. Wygląd poniższego wykres sugeruje jednak, że należy być przygotowany na pozytywne niespodzianki w I kw. 2010.

Ostatni wykres jest już bardzo ryzykowny. Hipoteza, że w pierwszym półroczu 2010 dojdzie w Chinach do eksplozywnego wzrostu obserwowanej dynamiki cen detalicznych nie jest jeszcze aż tak kontrowersyjna, choć dosyć odważna. Natomiast przedstawiona na poniższym rysunku sugestia, że oscylacje dynamiki rocznej agregatu pieniężnego M1 w Chinach i wahania polskiej produkcji przemysłowej to powiązane fenomeny może już przekraczać zdolność akceptacji Czytelnika niniejszego komentarza. Sam nie jestem do końca przekonany, ale ponieważ w ostatnich czasach Chiny pełnią rolę odpowiednika “Mórz Południowych”, opowieści o których w dawnych czasach stanowiły wygodne uzasadnienie dowolnych tez inwestycyjnych (“idzie globalna deflacja, bo Chińczycy potrafią wszystko zrobić taniej”, “idzie globalna inflacja, bo Chińczycy wykupią wszystkie surowce”, itp.), to jednak postanowiłem zaryzykować:

Podsumowując: z dobrych danych o produkcji za listopad nie należy wyciągać zbyt daleko idących wniosków, bo rynek akcji drożejąc o 50 proc. r/r już od jakiego czasu takie właśnie informacje dyskontował. Ponieważ jednak na żadnym z przedstawionych wykresów wskaźników, w przeszłości użytecznych przy prognozowaniu koniunktury w polskim przemyśle, nie widać zapowiedzi jakiegokolwiek poważniejszego spowolnienia, to w dalszym ciągu można w miarę spokojnie zakładać, że ceny akcji znajdują się ciągle jeszcze w obrębie średnioterminowego trendu wzrostowego związanego z fazą ożywienia gospodarczego zwanego zwykle hossą. Ożywienie gospodarze najprawdopodobniej minęło już półmetek: dynamika produkcji w ciągu 9 miesięcy przeszła z -15 proc. na 0, a teraz czeka nas ruch z 0 na +15 proc. A to oznacza, że ewentualne spadki cen akcji w najbliższym czasie ciągle można będzie traktować jako jedynie korekty trendu wzrostowego. Niezależnie od tego czy tak będzie rzeczywiście składam wszystkim Czytelnikom Życzenia Wesołych Świąt Bożego Narodzenia.