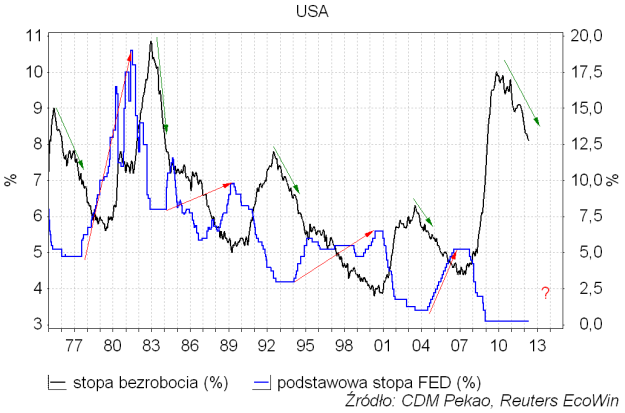

W przeciwieństwie do amerykańskiej Rezerwy Federalnej obciążonej podwójnym mandatem – obowiązkiem dbania o stabilność cen oraz o sytuację na rynku pracy – zarówno RPP jak i ECB kierują się w prowadzonej polityce pieniężnej pojedynczym celem. Ta różnica wynika z zaszłości historycznych. Wrażliwość ekonomiczna Amerykanów została w dużej mierze ukształtowana w okresie deflacji Wielkiego Kryzysu, w trakcie którego głównym problemem społecznym stało się rekordowo wysokie bezrobocie. To wtedy właśnie FED został obciążony obowiązkiem dbania o sytuację na rynku pracy, co uczyniło z tej instytucji bank “wrażliwy społecznie”, który na każdy wzrost stopy bezrobocia reaguje natychmiastowym złagodzeniem polityki pieniężnej. Tę lustrzaną zależność widać wyraźnie na poniższym wykresie:

Tymczasem zarówno Europejski Bank Centralny – utworzony na wzór i podobieństwo Bundesbanku – jak i NBP/RPP, to instytucje obciążone jedynie obowiązkiem dbania o relatywną stabilność cen. W przypadku Bundesbanku wynika to – moim skromnym zdaniem – z tego, że dla Niemców wydarzeniem historycznym, które wycisnęło najmocniejsze piętno na ich wyobraźni ekonomicznej była hiperinflacja Reichsmarki, do której doszło po przegranej przez Niemcy I Wojnie Światowej i która pozbawiła oszczędności całą niemiecką klasę średnią. Dokładnie z taką samą hiperinflacją mieliśmy do czynienia pod koniec lat 80-tych w naszym kraju, kiedy swego żywota dokonywała PRL (przegrawszy Zimną Wojnę toczoną u boku ZSRS), które to zdarzenie jeszcze tkwi w pamięci starszego pokolenia.

Nawiasem mówiąc, jeśli prawdą jest, że Amerykanie boją się głównie deflacji, a Niemcy inflacji, to pewnie pierwsi docelowo dostaną hiperinflację dolara (ale raczej nie w ciągu najbliższych 5 lat), a drudzy deflację (też pewnie jeszcze nie teraz).

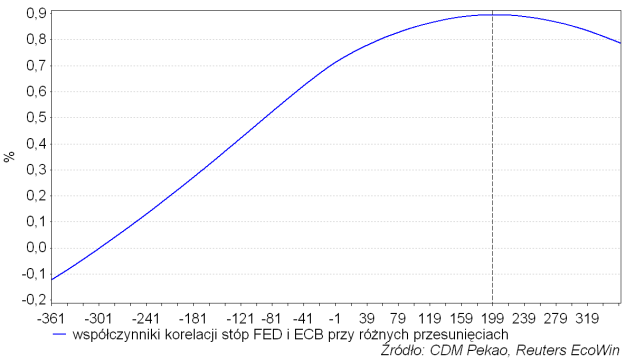

Zostawiając na boku dyskusję na temat przyczyny tych różnic chciałbym zwrócić uwagę na ich skutki. Otóż po pierwsze, jeśli policzymy współczynniki korelacji wysokości głównych stóp FED i ECB to zobaczymy, że najwyższą wartość takich współczynników osiągniemy przy wyprzedzeniu ze strony FED równym ok. 200 sesji. 200 sesji to prawie 10 miesięcy.

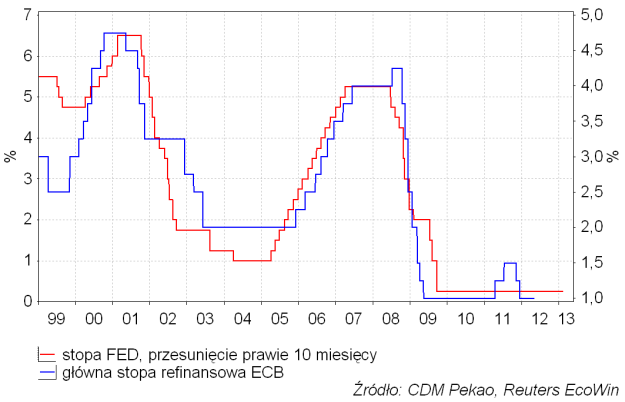

Jeśli zastosujemy takie 200-sesyjne przesunięcie do wykresu oprocentowania funduszy federalnych FED to otrzymamy następujący rysunek ilustrujący “opóźnienie” decyzji ECB w stosunku do kroków FED:

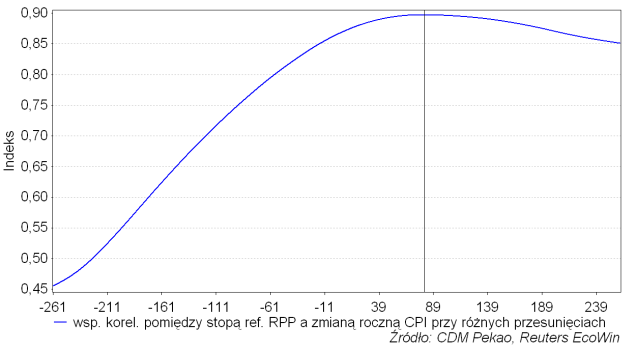

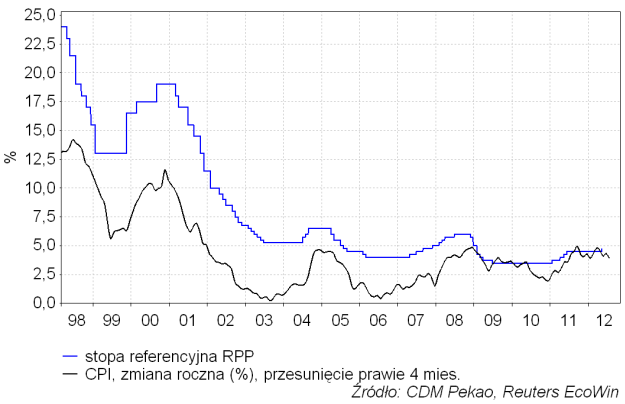

Jeśli chodzi o naszą RPP, to związana jest swoimi celami inflacyjnymi. W praktyce wygląda to tak, że najwyższe wartości współczynników korelacji pomiędzy wysokością stopy referencyjnej RPP a dynamiką roczną CPI pojawiają się przy prawie 4-miesięcznym (ok. 80 sesji) opóźnieniu stopy referencyjnej RPP w stosunku do CPI:

Najwyraźniej RPP nie dysponuje jakimiś dobrymi wskaźnikami wyprzedzającymi dla dynamiki CPI i musi podążać z kilkumiesięcznym opóźnieniem za tym co opublikuje GUS.

Tak wygląda nałożenie wykresu stopy referencyjnej RPP na wykres dynamiki CPI z uwzględnieniem tego prawie 4-miesięcznego opóźnienia ze strony Rady wobec przebiegu głównego wskaźnika inflacji:

Patrząc na powyższy wykres można dojść do wniosku, że relatywnie wysoki ostatnio poziom dynamiki CPI, to być może skutek rekordowo długiego okresu utrzymywania przez RPP stóp na poziomie cyklicznego minimum z okresu czerwiec 2009-styczeń 2011.

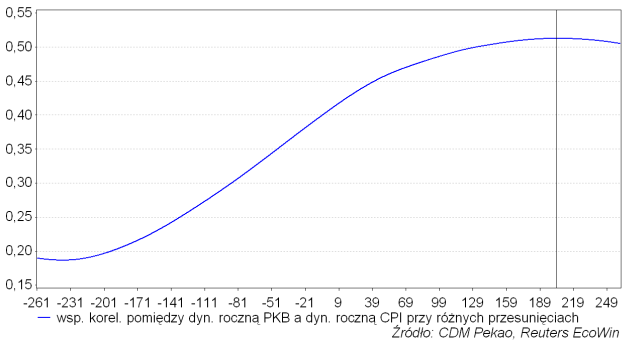

Tak się składa, że o ile RPP jest opóźniona wobec zmian wskaźnika inflacji, o tyle te ostatnie są przesunięte w fazie o średnio ok. 10 miesięcy w stosunku do dynamiki PKB:

W efekcie cykl stóp RPP jest przesunięty w stosunku do cyklu wzrostu gospodarczego o średnio 14 miesięcy. Ponieważ średnia długość podstawowego cyklu gospodarczego to 40 miesięcy, daje to przesunięcie w fazie decyzji Rady, które – można spekulować – być skutkuje wzmacnianiem amplitudy cyklu koniunkturalnego: Rada zwykle podnosi stopy podczas spowolnienia gospodarczego, a redukuje podczas fazy ożywienia.

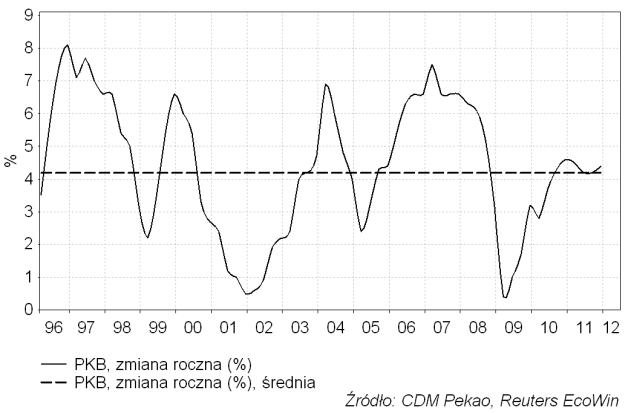

Tak więc jakkolwiek można zrozumieć motywy Rady, która widząc dynamikę CPI utrzymującą się w pobliżu 10-letnich maksimów

… przy tempie wzrostu PKB na poziomie kilkunastoletniej średniej:

… postanowiła działać agresywnie, to jeśli obecny przypadek jest typowy, to ostatnia podwyżka stóp może za parę miesięcy okazać się nieporozumieniem.

Swoją drogą równoczesne prowadzenie restrykcyjnej polityki pieniężnej przez bank centralny oraz restrykcyjnej polityki fiskalnej przez rząd (zapowiedzi ministra finansów redukcji deficytu finansów publicznych z 5,1 proc. do 2,9 proc. na koniec 2012 roku) w warunkach okołorecesyjnych panujących w strefie euro można chyba traktować jako pokaz siły w wykonaniu władz finansowych naszej “zielonej wyspy”. Jeśli tę demonstrację siły w 2012 roku polska gospodarka przetrzyma (powinna), to w 2013 rok powinna wejść ze zredukowaną wielkością deficytu i tempa inflacji (dobre już teraz dla obligacji skarbowych), co otworzy drogę do znaczącej redukcji poziomu stóp, a jakiś czas później cyklicznej hossy na GPW.

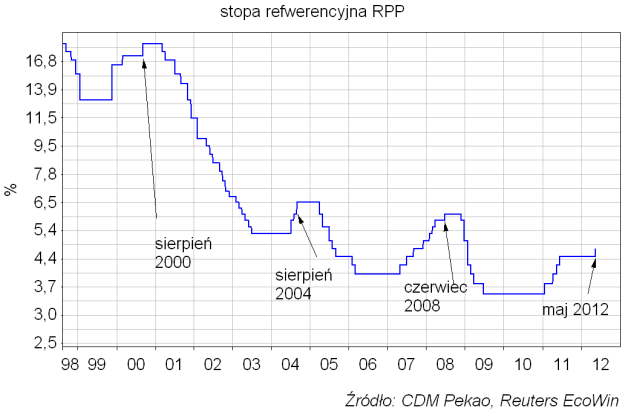

W przeszłości od ostatnie podwyżki stóp Rady do pierwszej obniżki mijało kolejno 6 miesięcy, 7 miesięcy i 5 miesięcy, więc można sobie wyobrazić scenariusz, w którym pod koniec tego roku RPP po raz pierwszy w tym cyklu obniży stopy procentowe.

Jeśli tak się stanie, to można będzie się zadumać nad wpływem indukowanego przez amerykański rynek finansowych 4-letniego “cyklu prezydenckiego” na decyzje RPP. Najwyraźniej Rada – nieświadomie zapewne – zaczęła funkcjonować w takim właśnie 4-letnim rytmie:

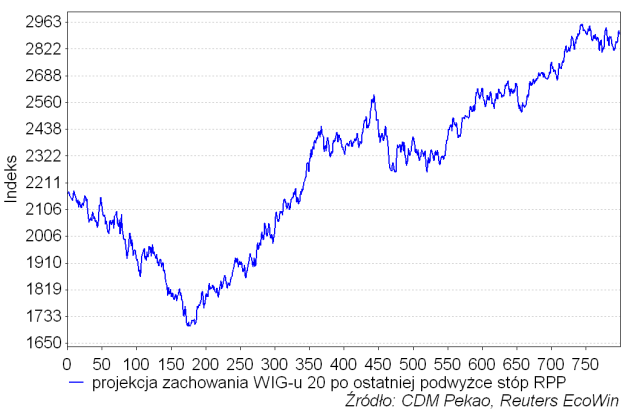

Na razie jednak decyzja RPP zmniejszyła szansę na wejście krajowego rynku akcji w fazę trwałej hossy (np. a la lata okres luty 2009-kwiecień 2011). Nawet założywszy, że środowa decyzja była ostatnią tego typu w tej serii (co przecież nie jest pewne), to standardowa projekcja zachowania WIG-u 20 po ostatniej podwyżce w danym cyklu stóp RPP sugeruje, że mamy jeszcze mniej więcej 8 miesięcy czasu do rozpoczęcia regularnej cyklicznej zwyżki na rynku akcji (to dawałoby okolice stycznia 2013 – patrz I kw. 2003 i I kw. 1993 w ramach “decennial pattern“).

Otwarta pozostaje kwestia, co rynek akcji będzie porabiał do tamtego czasu. Powyższej projekcji sugerującej jednostajny spadek o 22 proc. nie należy traktować zbyt poważnie o tyle, że jest ona wypadkową dwóch krachów (2000-2001 i 2008-2009) oraz łagodnej tendencji wzrostowej z lat 2004-2005. Statystyka przemawia za krachem, “zasada zmienności” za wersją z lat 2004-2005. Osobiście skłaniam się za nieco słabszą wersją scenariusza z lat 2004-2005.