Chciałbym już zamknąć kwestię długoterminowych prognoz dla Wall Street, więc dziś – mam nadzieję – ostatnia przynajmniej na jakiś czas zależność – cykl 20-letni. Jest on wypadkową dwu dosyć dobrze znanych i wielokrotnie w tym miejscu opisywanych tendencji – “cyklu prezydenckiego” i “decennial pattern”. Rozpoczynający się rok jest optymalnym dla akcji z punktu widzenia obu cykli – jest rokiem przedwyborczym w ramach cyklu prezydenckiego i rokiem o dacie kończącym się 5-tką z punktu widzenia cyklu dekadowego. Taka kombinacja zdarza się oczywiście co 20 lat. Z tego punktu widzenia 2015 rok powinien przypominać na Wall Street lata 1995 (DJIA +33,5 proc.), 1975 (+38,3 proc.), 1955 (20,8 proc.), 1935 (+38,5 proc.) czy 1915 (+81,7 proc.).

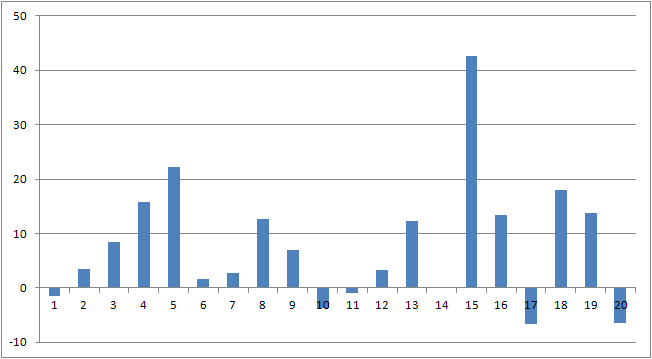

Dwa poniższe wykresy prezentują odpowiednio średnie i mediany rocznych stóp zwrotu Dow Jones Industrial Average w okresie 1897-2014 w poszczególnych latach cyklu 20-letniego (założono tu, że pierwszy rok cyklu wypada rok po roku o dacie podzielnej przez 20):

Jak widać 15-ty rok tego cyklu – taki jak rok 2015-ty – zdecydowanie dominuje nad pozostałymi pod względem średniej (+42,6 proc.) czy mediany (+38,3 proc.) stóp zwrotu.

Ktoś sceptyczny mógłby zwrócić uwagę na to, że uzyskany rezultat może być – przy małej z konieczności liczbie próbek – wynikiem wpływu jak na te średnie czy mediany miałby rewelacyjny wynik – najwyższa roczna zmiana DJIA w historii – uzyskany 100 lat temu w 1915 roku (+81,7 proc.). To po części prawda, ale 15-ty rok cyklu utrzymuje swoją dominację zarówno dla średnich jak i median, nawet jeśli tą rekordową stopę zwrotu zastąpi się w sztuczny sposób zerową zmianą wartości indeksu.

Warto zwrócić uwagę, że najgorszym rokiem cyklu 20-letniego jest rok 17-ty. Złożyły się na to stopy wzrostu w 1997 (DJIA +22,6 proc.), 1977 (-17,3 proc.), 1957 (-12,8 proc.), 1937 (-32,8 proc.) i 1917 (-21,7 proc.). W 4 na 5 przypadków były poważnie ujemne. Jest to kolejny argument za tym, by hossa na Wall Street ostatnich lat raczej nie powinna przetrwać poza 2017 rok.

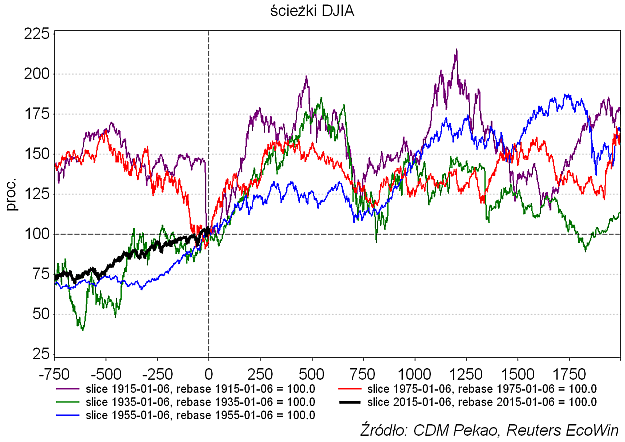

Oto porównanie ścieżki DJIA z ostatnich lat z tymi z 4-ech poprzednich cykli 20-letnich:

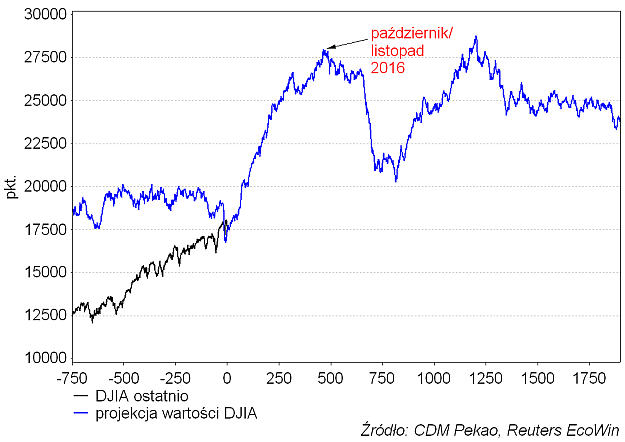

Ich uśrednienie sugeruje szczyt hossy średniej przemysłowej Dow Jonesa jesienią 2016-tego roku w okolicach poziomu 28000 pkt. wyższego niż obecny o 61 proc.:

Co prawda wtórny szczyt niecałe 3 lat później wypada nieco wyżej niż ten sugerowany jesienią 2016, ale dla tych niecałych 3 dodatkowych procent z pewnością nie warto by trzymać amerykańskich akcji przez kolejne prawie 3 lata.

Zarówno cykl prezydencki jak i “decennial pattern” wydają się być w miarę wiarygodnymi ze statystycznego punktu widzenia fenomenami (chociaż ten drugi nie posiada chyba racjonalnego wyjaśnienia), więc ich kombinację prowadzącą do wniosku, że rok 2015-tym powinien być bardzo dobry dla amerykańskich akcji również można potraktować poważnie. W zależności od temperamentu można to uznać za argument za agresywną grą na wzrosty na amerykańskich akcjach w najbliższym czasie a przynajmniej za wstrzymaniem się ze stawianiem całego majątku na silny spadek cen akcji w USA już w tym roku.