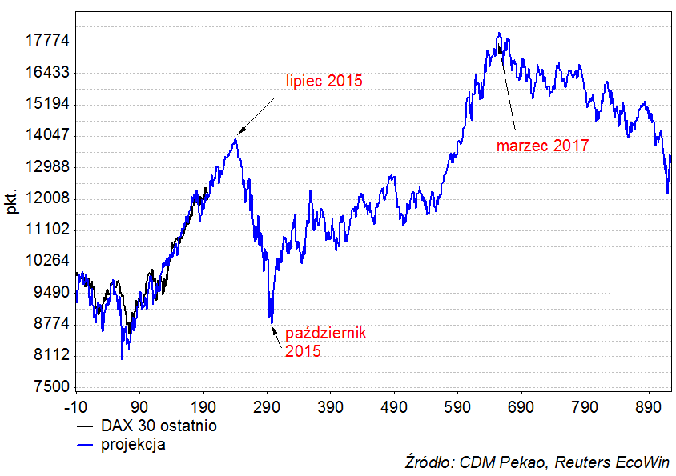

Nie będę się dzisiaj rozpisywał, tylko nawiązując do jednego z wcześniejszych wpisów przedstawię moim zdaniem najbardziej adekwatną do obecnej sytuacji analogię historyczną dla DAX-a opartą na cyklu Kuznetsa:

Na razie DAX idzie “jak po sznurku” szlakiem wyznaczonym przez wzorzec z lat 1997-1998 (“kryzys rubla lipiec-październik 2014=kryzys azjatycki lipiec -październik 1997”) i gdyby tak miało być nadal – to osłabienie z ostatnich dni należałoby zakwalifikować jeszcze jako korektę (mówiąc po elliottowsku 4-kę w sekwencji rozpoczętej w październiku ub. r.; 2-ka była w grudniu ub. r.), po zakończeniu której zwyżka DAX-a będzie kontynuowana do okolic lipca (DAX prawie 14000).

Najciekawszy w tej analogii jest okres lipiec-październik, w którym DAX traci – przejściowo – jedną trzecią wartości. Wtedy – w 1998 roku – powodem było najpierw bankructwo Rosji, a potem pośrednio nim spowodowany upadek gigantycznego funduszu spekulacyjnego LTCM. Obecnie w roli Rosji sprzed 17 lat można ustawić Grecję – z pewnością niepowodzenie prowadzonych przez ten kraj negocjacji i jego bankructwo byłoby jako wydarzenie niespodziewane poważnym szokiem dla rynków.

Z pewnością innym kandydatem na przyczynę korekty mogłyby być oczekiwania, że FED zacznie podnosić stopy zaraz po wakacjach, ale tu doświadczenia minionych kilkunastu lat sugerują, że skala korekty – przynajmniej w USA – nie powinna być zbyt duża.

Innych dobrych pomysłów na wydarzenie, które w okolicach okresu lipiec-październik tego roku mogłoby spowodować na rynkach akcji przecenę porównywalną do tej z okresu lipiec-październik 1998 na razie nie mam.