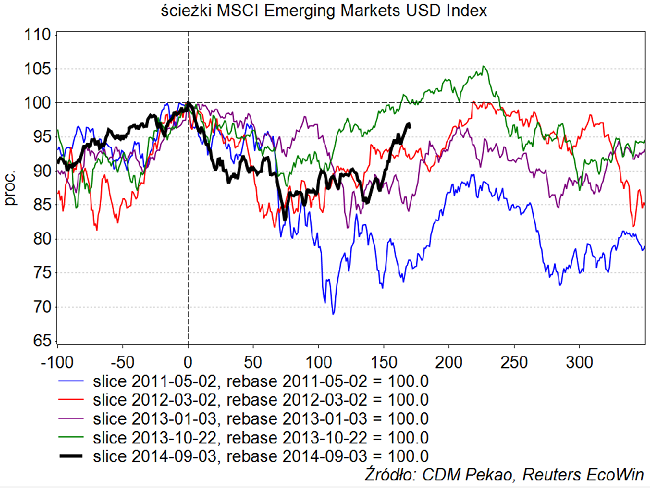

W trakcie ostatniego cyklu Kitchina cykl 40-tygodniowy na wschodzących rynkach akcji cechował się bardzo silną regularnością. Kolejne szczyty dolarowego MSCI Emerging Markets Index wypadały co 292-316 dni. Powtórzenie się podobnej regularności w obecnym cyklu dałoby następny szczyt cykl 40-tygodniowego w okolicach 5 lipca tego roku (od 22 czerwca do 16 lipca):

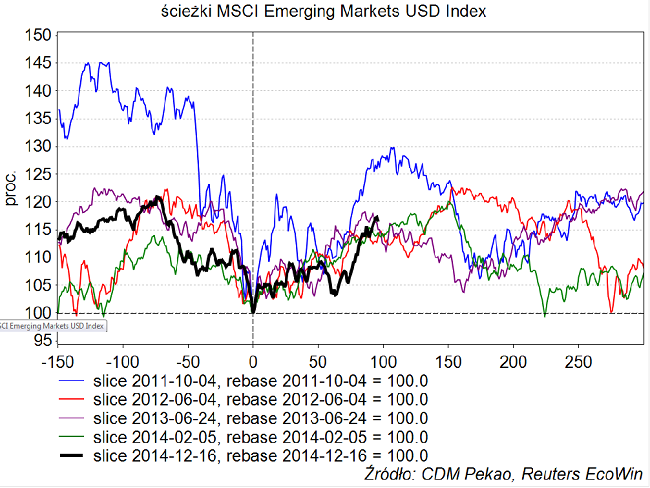

Obserwowana w ostatnim okresie regularność tego cyklu pozwala na stworzenie dwu standardowych projekcji wartości MSCI Emerging Markets USD Index. Jednej opartej na uśrednieniu przebiegu indeksu wokół szczytów z 4 ostatnich cykli:

… i drugiej uzyskanej przez uśrednienie zachowania indeksu wokół dołków 4 ostatnich cykli:

Ostatni szczyt cyklu 40-tygodniowego ma indeksie MSCI EM (USD) to 3 września ub. r., zaś ostatni dołek cyklu wypadł 16 grudnia ub. r. Spośród 5 porównywanych cykli stopy zwrotu indeksu w obecnym cyklu zajmują drugie miejsce zarówno w przypadku ścieżek po szczytach jak i ścieżek po dołkach (obecny cykl był mocniejszy od trzech, a słabszy od jednego).

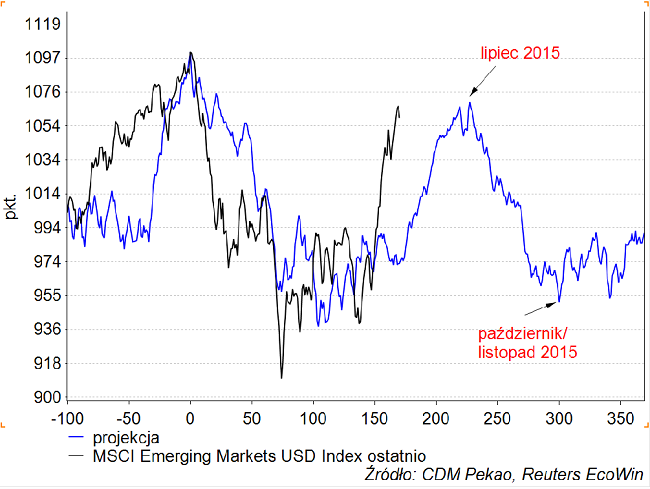

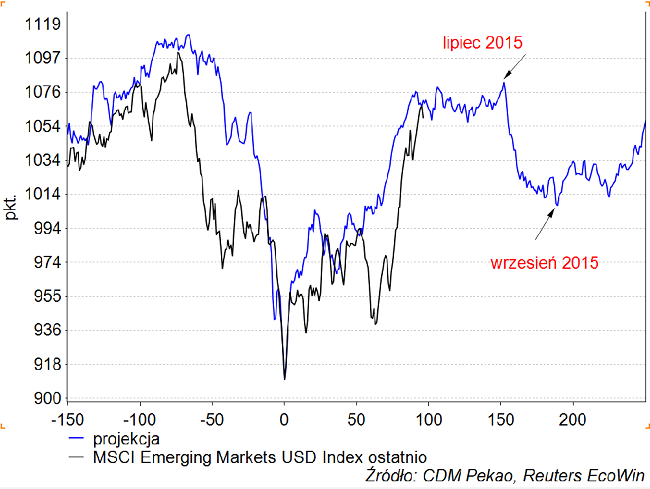

A oto obie wspomniane projekcje:

W obu lipiec pojawia się jako oczekiwany termin szczytu cen akcji. Co do terminu następnego dołka cyklu 40-tygodniowego są już rozbieżności: projekcja “dołkowa” sugeruje wrzesień tego roku, “szczytowa” przełom października i listopada. Gdyby uśrednić odległości 5 ostatnich dołków cyklu 40-tygodniowego na MSCI EM USD Index to otrzymalibyśmy średnią długość cyklu wynoszącą 292,25 dni (w porównaniu do 305 dni uzyskanych po przeprowadzeniu takiej same operacji na datach 5 ostatnich szczytów cyklu). Zastosowanie tych 292 dni daje okolice 4 października tego roku jako termin końca spadkowej fazy cyklu 40-tygodniowego.

Ponieważ faktyczne wzrostu cen akcji na rynkach “wschodzących” w dużej mierze wyczerpały sugerowany przez obie projekcje potencjał wzrostowy, to można sobie wyobrazić, że w najbliższym czasie MSCI EM USD Index odda nieco zdobytego do połowy marca terenu korygując się w sposób podobny do tego z lutego-marca, po czym wykorzysta pozostający do teoretyczne lipcowego szczytu czas na jeszcze jedną zwyżkę zbliżoną być może charakterem do pierwszej fali wzrostu z okresu grudzień-luty.

Obecnie wydaje się, że pierwszej podwyżki stóp FED doczekamy się po wakacjach we wrześniu lub październiku. Sądzę, że oczekiwany we wrześniu/październiku/listopadzie dołek następnego cyklu 40-tygodniowego na EM wyznaczony zostanie przez apogeum lęków przez negatywnymi skutkami dla rynków peryferyjnych oczekiwanego odpływu kapitału wywołanego przez rozpoczęcie przez Rezerwę Federalną zaostrzania polityki pieniężnej.