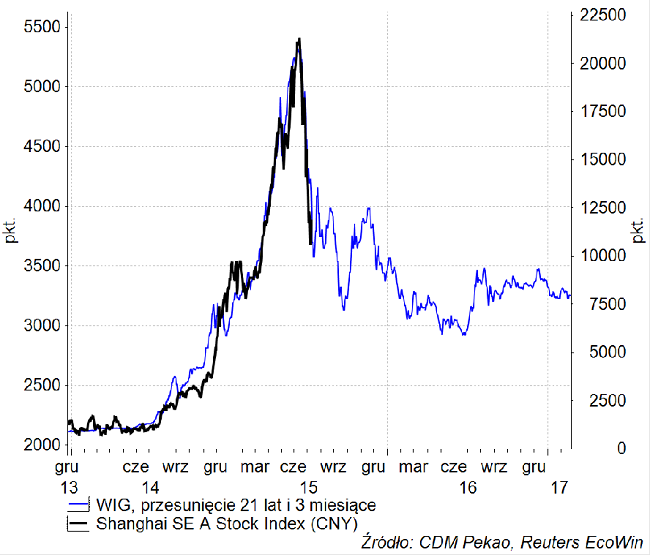

Po tym, gdy po długim oczekiwaniu na chińskim rynku akcji wiosną ub. r. doszło do załamania cen akcji, zaproponowałem nieco żartobliwie porównanie bieżącej ścieżki Shanghai Composite Index z zachowaniem WIG-u z lat 1993-1994. Wyglądało to tak:

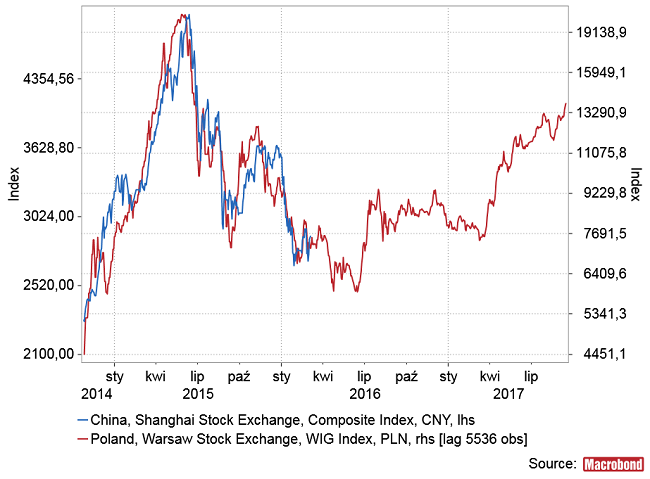

W 8 miesięcy później po minimalnej modyfikacji (zmiany przesunięcia o 5 sesji) nadal można odnieść wrażenie, że Shanghai Composite zapatrzył się w WIG sprzed 21 lat:

Wydaje się, że istnieje tylko jeden racjonalny argument za tym, że chiński indeks powiela ścieżkę WIG-u z lat 1993-1994. Jest nim zdominowana przez indywidualnych spekulantów struktura handlu w Szanghaju obecnie i na GPW 21 lat temu. Być może panika wśród indywidualnych spekulantów wygląda zawsze i wszędzie podobnie.

Gdyby potraktować powyższą zabawę poważnie (współczynnik korelacji pomiędzy obiema seriami w okresie minionych 2 lat wynosi 0,97!), to otrzymamy wniosek, że rozpoczęte w czerwcu ub. r. załamanie cen akcji w Chinach zakończy się w wiosną tego roku (podwójne dno kwiecień-czerwiec po jeszcze jednej fali spadku od mniej więcej 23 marca), a potem nadejdzie 2-letnia hossa.

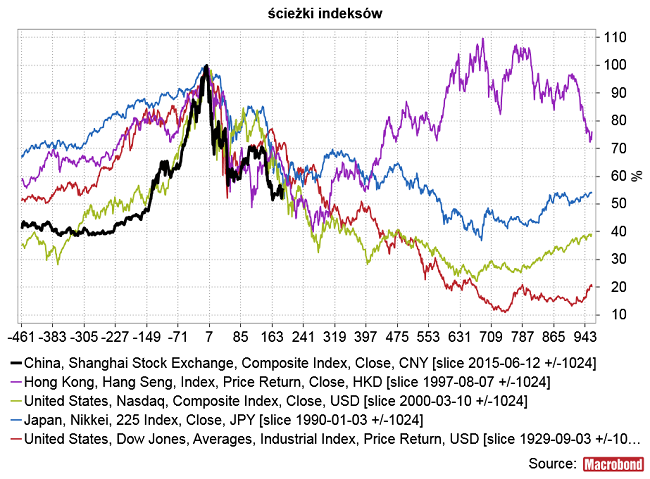

Sprawa jest jednak wbrew pozorom poważniejsza. Jeśli porównamy ostatnie zachowanie Shanghai Composite ze ścieżkami kilku słynnych historycznych załamań na rynkach akcji, to zobaczymy dwa odmienne wzorce.

Jeden to ścieżka wydeptana przez DJIA w latach 1929-32, Nikkei 225 w latach 1990-1992 oraz Nasdaq Composite w latach 2000-02 czyli klasyczne mniej więcej 2,5-letnie załamania typowe dla pękających baniek inwestycyjnych.

Drugi wzorzec to Hang Seng z lat 1997-98 czyli czasów kryzysu azjatyckiego i rosyjskiego, czy “krótkie” roczne załamanie (fioletowy kolor na powyższym obrazku).

Jeśli policzymy współczynniki korelacji pomiędzy Shanghai Composite a tymi 4 indeksami z okresu wspomnianych krachów, to okaże się, że Hang Seng z lat 1996-1998 daje najgorsze dopasowanie, a najlepszym wzorcem jest Nasdaq Composite z lat 1998-2000 (współczynnik korelacji 0,91).

Krach WIG-u, który rozegrał się pomiędzy marcem 1994 a marcem 1995, był załamaniem tego drugiego “hangsengowego” typu.

Innymi słowy, jeśli obecna sytuacja na światowych rynkach – a przynajmniej w Chinach – przypomina tę z 1998 roku – a taką tezę stawiałem w przeszłości wielokrotnie – to krach na chińskiej giełdach skończy się już za ponad 3 miesiące. Jeśli zaś mamy do czynienia z pełnoskalowym Chinageddonem podobnym do krachów na Wall Street w latach 1929-1932, w Japonii w latach 1990-1992 czy na Nasdaqu w latach 2000-2002, to z bessą w Chinach będziemy mieli do czynienie do końca 2017-tego roku.

Ja, na tyle jednoznacznie na ile jest to możliwe, opowiadam się za tą pierwszą wersją.