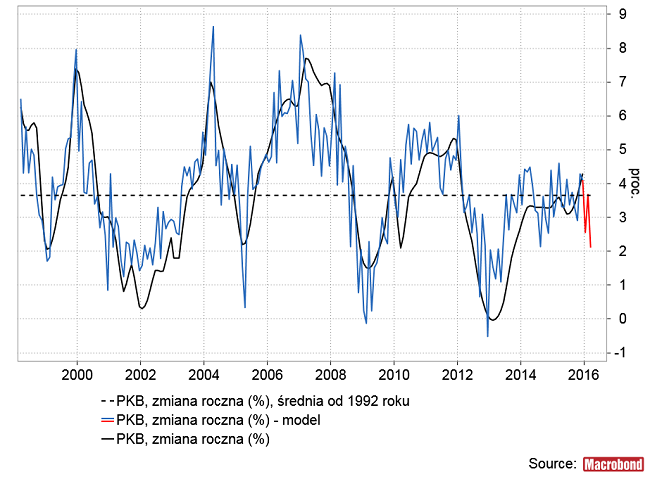

GUS zaskoczył wielu podając bardzo słabe dane na temat produkcji przemysłowej (+0,5 proc. r/r) i budowlano-montażowej (-15,8 proc. r/r) oraz sprzedaży detalicznej (+3 proc.) w marcu. Wartość opartego o te dane prostego modelu rocznej dynamiki PKB w naszym kraju zanurkowała w marcu do najniższego od maja 2013 roku poziom +2,1 proc. GUS skorygował w górę o +0,4 pkt. proc. do +4,3 proc. dane na temat rocznej dynamiki PKB w IV kw. ub.r. (to najwyższe tempo od 4 lat.), ale miesięczne dane z ostatnich miesięcy sugerują raczej, że w I kw. ta dynamika PKB była bliższa +2,8 proc.

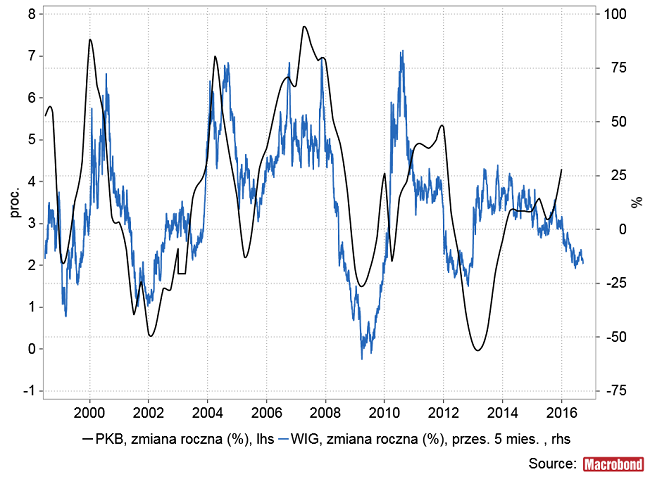

Sądzę, że tym marcowym spowolnieniem nie należy się przesadnie przejmować z dwu powodów. Pierwszy jest taki, że swoim słabym zachowaniem do stycznia tego roku WIG już zdyskontował spadek dynamiki PKB do ok. 2 proc., czyli właśnie poziomu sugerowanego przez marcowe dane. W przeszłości roczna dynamika WIG-u wyprzedzała roczną zmianę PKB o średnio ok. 5 miesięcy.

Drugi powód jest taki, że różnej maści wskaźniki koniunktury gospodarczej w naszym kraju – zarówno te współbieżne jak i wyprzedzające – nie potwierdzają marcowego spowolnienia i nie sugerują jego pogłębienia w najbliższej przyszłości.

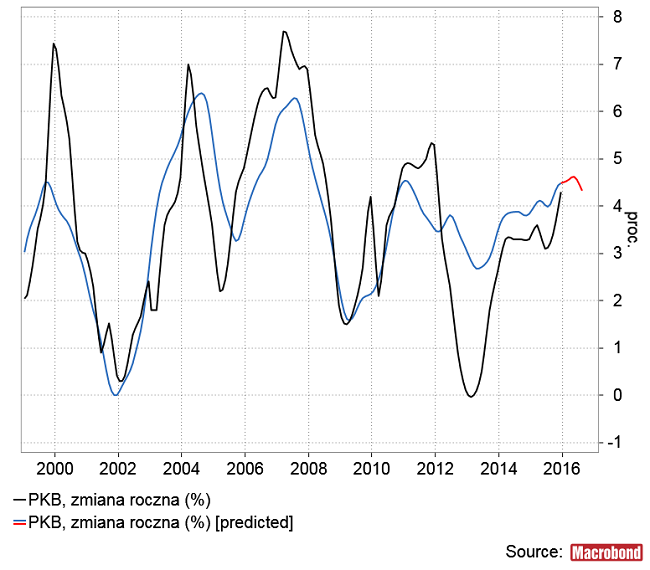

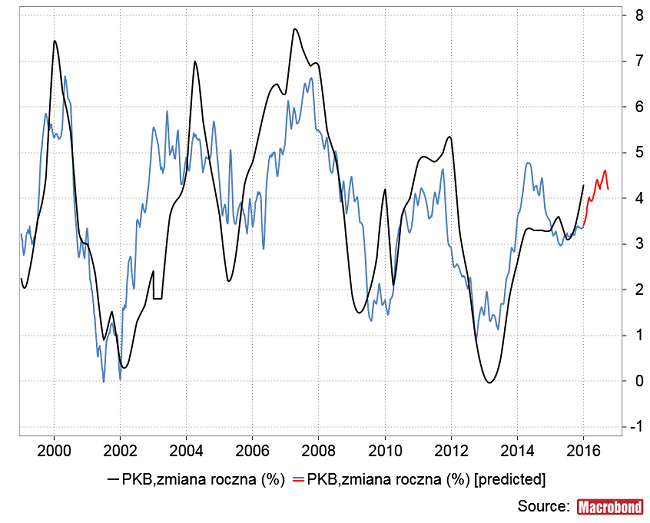

Krótki przegląd tych wskaźników proponuję rozpocząć od modelu dynamiki PKB opartego na OECD-owskim złożonym indeksie wskaźników wyprzedzających koniunktury gospodarczej dla Polski w wersji “amplitude adjusted“. Wartość prostego modelu opartego na tym wskaźniku sugeruje co prawda spadek od maja do sierpnia, ale ciągle znajduje się powyżej poziomu dynamiki PKB z IV kw. ub. r. (+4,3 proc.).

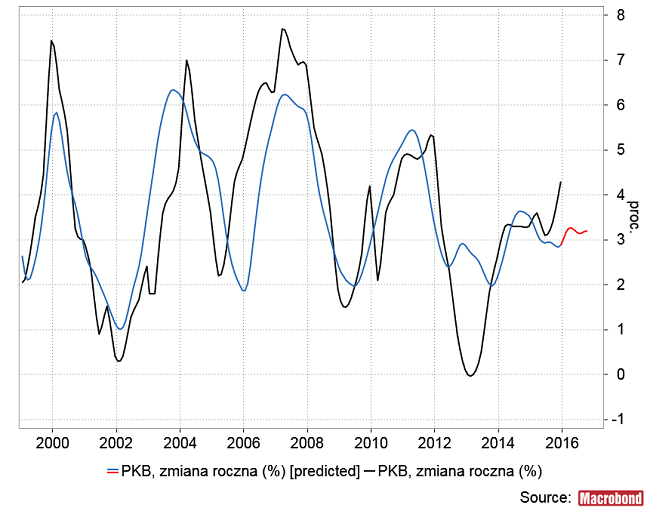

Podobny model oparty na innej wersji tego samego OECD-owskiego wskaźnika (“trend restored“), co prawda nie potwierdza wystrzały w górę dynamiki PKB z IV kw. (+4,3 proc.), ale również w nie potwierdza spadku dynamiki poniżej poziomu 3 proc. w przeciągu najbliższego pół roku.

Moj model dynamiki PKB oparty na zmiany tempa inflacji mierzonego przez dynamikę CPI, poziomu krótkoterminowych stóp procentowych (3-miesięczny WIBOR) oraz ilości “gorącego pieniądza” na krajowym rynku (agregat pieniężny M1) w okresie od stycznia do września przebywa w przedziale 3,5-4,7 proc., a więc zdecydowanie powyżej poziomu z marca szacowanego na +2,1 proc.

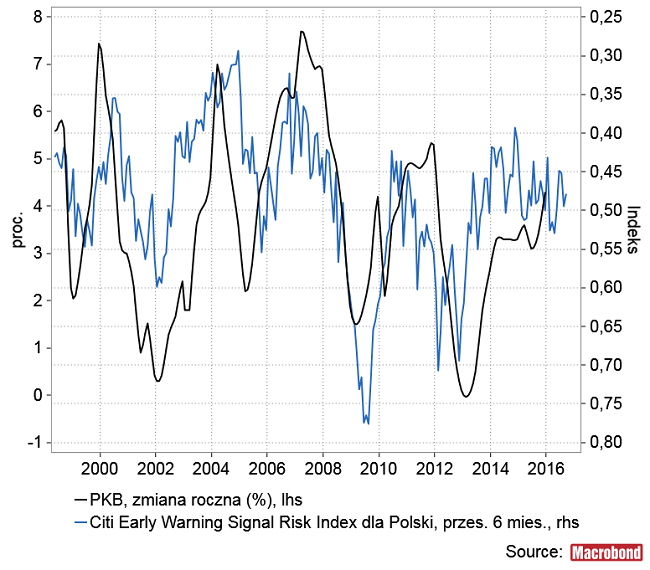

Publikowany przez Citibank Early Warning Signal Risk Index dla Polski wykazuje zbyt słabą korelację z dynamiką PKB, by na jego podstawie kusić się o modelowanie tej ostatniej, ale jak widać na poniższym obrazku nic w jego zachowaniu nie sugeruje, by w sięgającym końca III kwartału horyzoncie coś szczególnie zagrażało krajowej koniunkturze gospodarczej.

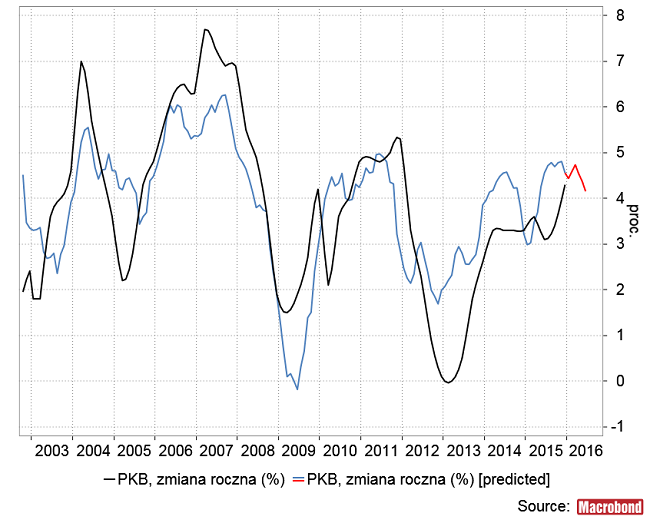

Dla koniunktury gospodarczej w naszym kraju kluczowe jest oczywiście to, co dzieje się w gospodarce strefy euro. Do modelowania tego wpływu można użyć wskaźników takich jak EuroCOIN czy Sentix. Tu widać spowolnienie, które powinno być odczute przez polską gospodarkę w okresie kwiecień-lipiec, ale to pogorszenie koniunktury w strefie euro nie było na razie na tyle silne by sprowadzić wskazania modelu poniżej poziomu 4 proc.

Niezależnie od niedoskonałości powyższych modeli opartych o różnej maści wskaźniki wyprzedzające koniunktury gospodarczej ich wskazania raczej nie sugerują istnienie poważniejszych powodów nie niepokoju co do losów koniunktury gospodarczej w najbliższym czasie.

Ten krótki przegląd można wzbogacić o prezentację kilku wskaźników współbieżnych, które w przeszłości nie wykazywały się zdolnością przewidywania koniunktury gospodarczej, ale pozwolą ocenić wiarygodność marcowego załamania.

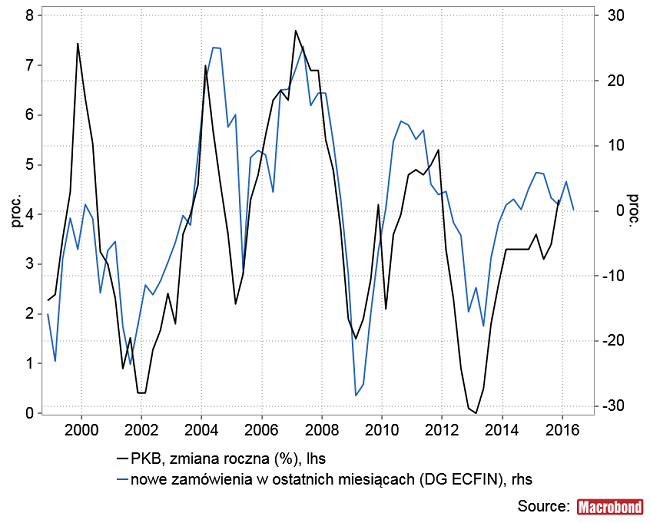

Po kolei – sondaż na temat nowych zamówień (dostępne są już dane za II kw.):

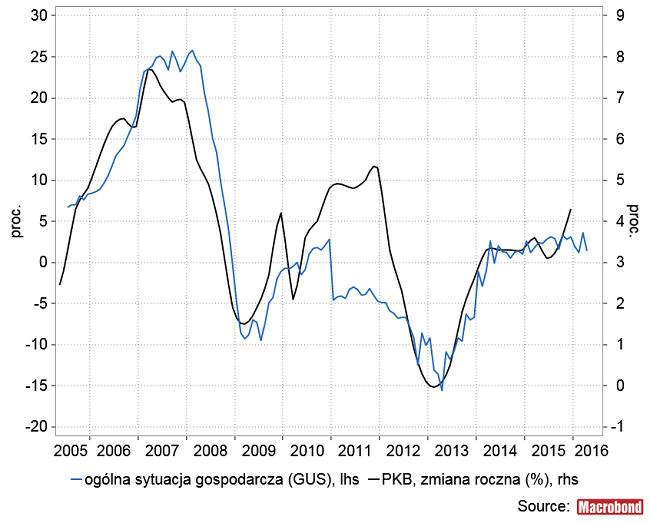

… sondaż GUS na temat ogólnej sytuacji gospodarczej (dane do kwietnia):

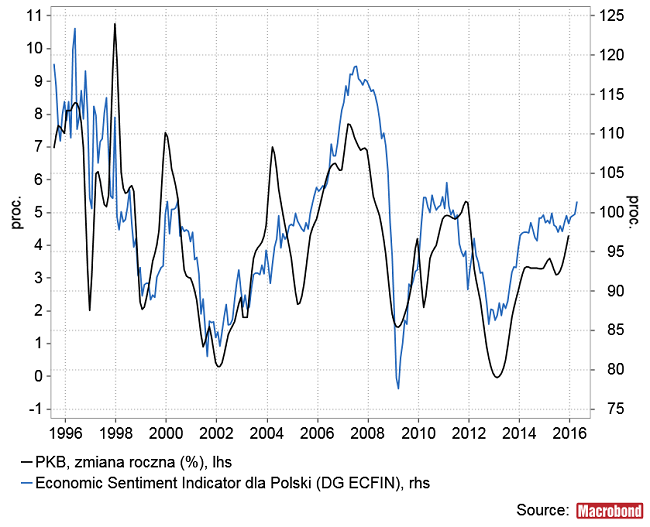

… wskaźnik ogólnej koniunktury gospodarczej w Polsce w wersji publikowanej przez Komisję Europejską (DG ECFIN; dane do kwietnia):

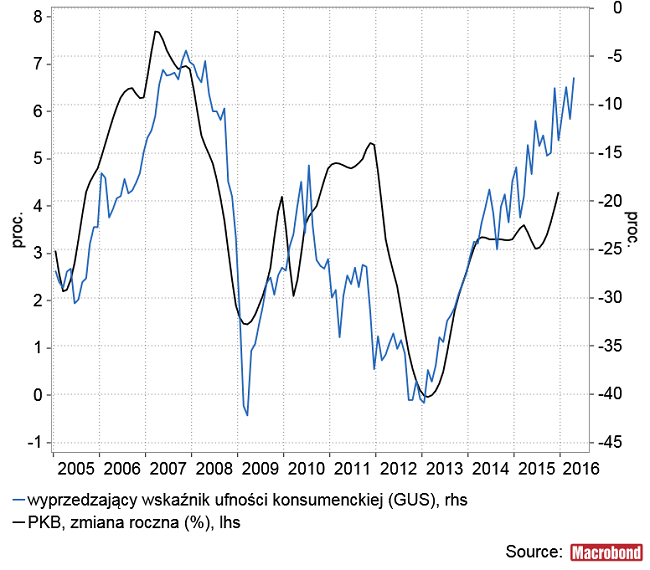

… i wskaźnik zaufania konsumentów GUS (dane do kwietnia):

Mógłbym kontynuować dalej dzieląc się kolejnymi wskaźnikami, ale wydaje się, że te pokazane powyżej dają wystarczające dobre wyobrażenie o tym, co można z dostępnych danych wyczytać na temat bieżącej i oczekiwanej koniunktury gospodarczej w naszym kraju. Jak widać nie widać w zachowaniu tych wskaźników poważniejszego spowolnienia gospodarczego, a w przypadku niektórych można nawet dopatrzyć się sugestii kontynuacji przyspieszania tempa wzrostu.

Podsumowując: na podstawie opisanych powyżej przesłanek silny spadek tempa wzrostu gospodarczego w naszym kraju w marcu można uznać za przejściowy i zdyskontowany już przez rynek akcji, a kolejne miesiące powinny przynieść odbudowę tempa wzrostu gospodarczego do poziomu obserwowanego w okresie minionych 2 lat.