Od lipca trwa na rynkach obligacji cykliczna bessa. W USA od historycznego dołka rentowność 10-letnich obligacji wzrosła o 1,2 pkt. proc. Z podobnymi sygnałami – “rentowność 10-latek rośnie z wieloletniego dołka o 1,2 pkt. proc.” – mieliśmy w USA wcześniej do czynienia w okresie minionego pokolenia 7-krotnie.

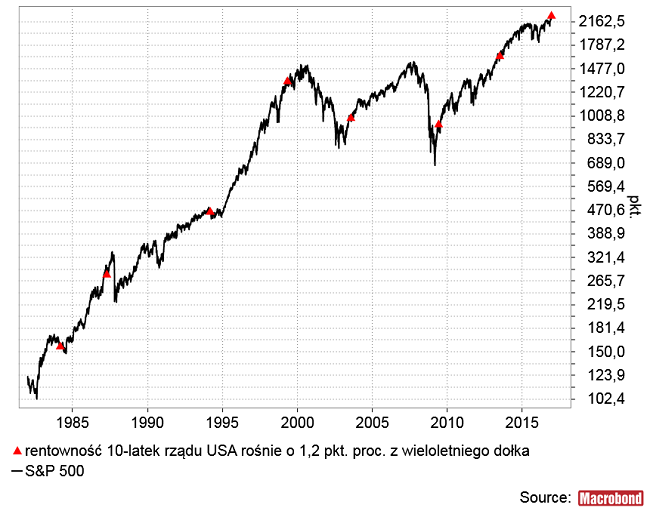

Te – podobne do obecnego – sygnały można nanieść na wykres S&P 500:

Jak przekonuje analiza zachowania S&P 500 w okresie 2 lat po takich sygnałach wzrost rentowności o skali obserwowanej w ciągu minionych 5 miesięcy nie stanowi w typowym przypadku jakiegoś specjalnego zagrożenia dla cen akcji.

Zdecydowanie najgorszy i jedyny oczywisty był przypadek sygnału z kwietnia 1987 roku. Wtedy S&P 500 zakończył – bardzo silną! S&P wzrósł kolejne +20 proc. po sygnale z 14 kwietnia 1987 – hossę już 4 miesiące później, a po następnych 2 miesiącach zaliczył największy jednodniowy spadek w historii. Krach na rynku Nasdaq począwszy od marca 2000 rozpoczął się dopiero w 10 miesięcy po takim sygnale. Oczywiście sygnały z 1987 oraz 1999 roku powinny natychmiast kojarzyć się z komentarzem sprzed 2 miesięcy: “Hossa do kwietnia, potem krach”. Dodatkowo sygnał z maja 1999 powinien oczywiście przypomnieć komentarz sprzed tygodnia: “Nowy sygnał teorii Dowa”.

Idźmy dalej. By ochronić się przed “Flash Crashem” z maja 2010 należało akcje sprzedać dopiero w 11 miesięcy po tym jak rentowność 10-latek rządu USA wzrosła o tyle, o ile ostatnio. Załamanie na MSCI Emerging Markets Index (no bo przecież nie na Wall Street) związane z wybuchem kryzysu meksykańskiego rozpoczęło się w pół roku po sygnale z marca 1994 (co ciekawe WIG nie czekał na inne EM i rozpoczął krach właśnie w marcu 1994, ale ówczesna sytuacja po ponad 30-krotnym wzroście WIG-u nijak się na do obecnej). “Pędząca” – a więc zupełnie niegroźna – korekta cyklicznej bessy z lat 2004-2005 rozpoczęła się w 9 miesięcy po sygnale z lipca 2003. Po sygnale z 1984 roku niby coś tam spadało, ale z pewnością nie należało wtedy sprzedawać akcji. Podobnie po sygnale z lipca 2013 roku.

Projekcja uzyskana przez uśrednienie zachowania S&P 500 po 7 wspomnianych sygnałach rośnie w ciągu 2 lat po sygnale o 25 proc. i nawet jej tu nie reprodukuję, bo skłonny jestem nie dawać wiary, że również obecnie rynek akcji zlekceważy wzrost rentowności obligacji w taki sposób.

Do tematu będę w wracał, ale na podstawie powyższego można stwierdzić jednoznacznie, że dotychczas obserwowany wzrost rentowności obligacji trudno uznać za jednoznaczne i bardzo poważne zagrożenie dla rynku akcji (“this time is different“).

Podsumowując: na podstawie historycznych doświadczeń można ocenić, że dotychczasowa skala bessy na rynku obligacji na razie nie zagraża kontynuacji hossy na rynku akcji. Do tematu można będzie wrócić w kwietniu i – jeśli do tego czasu obserwowany będzie silny wzrost cen akcji – rozważyć zasadność analogii z przedkrachową sytuacją z sierpnia 1987 roku.