Ponad rok temu podczas webinarium dla klientów CDM-u przedstawiłem poniższy obrazek sugerując, by ewentualne przyszłe wyjście wartości cenowego składnika comiesięcznego raportu ISM na temat koniunktury w przemyśle przetwórczym USA (ISM Manufacturing Prices Index) powyżej poziomu 74 pkt. uznać za sygnał sprzedaży dla akcji.

Taki sygnał padł w lutym, o czym dowiedzieliśmy się na początku marca. Można go interpretować jako objaw “przegrzewania się” gospodarki USA, które jak widać na powyższym obrazku czasami w przeszłości wywoływało negatywną reakcję rynku akcji.

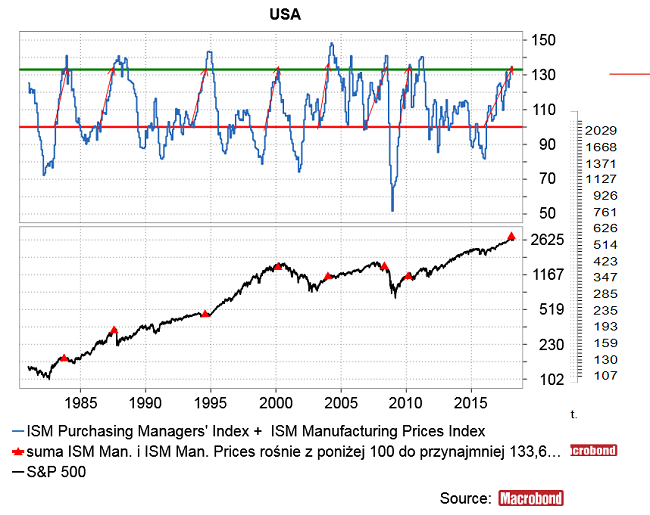

Dziś chciałbym zaprezentować nieco zmodyfikowaną miarę stopnia tego przegrzania czyli sumę wartości powyższego ISM Manufacturing Prices Index (odzwierciedlającego tendencje cenowe w przemyśle USA) oraz ISM Manufacturing Index (odzwierciedlającego koniunkturę w przemyśle USA). Będą mnie interesować okresy, kiedy suma wartości obu wskaźników osiąga bardzo wysokie wartości sygnalizując potencjalne “przegrzanie” gospodarcze w USA, które może skutkować wzrostem stóp procentowych być może zagrażającym poziomowi cen akcji.

Na poniższym obrazku zaznaczyłem sytuacje podobne do obecnej opisanej jako moment, w którym suma ISM Manufacturing i ISM Manufacturing Prices przekracza poziom 133,6 pkt. (taki dziwny poziom przyjąłem, by uwzględnić szczyt z marca 2000 roku) rosnąc z poziomu niższego niż 100 pkt.

W okresie minionego pokolenia takich sygnałów było siedem. Projekcja wartości S&P 500 oparta na tych precedensach spada do lipca i nie podnosi się do grudnia tego roku.

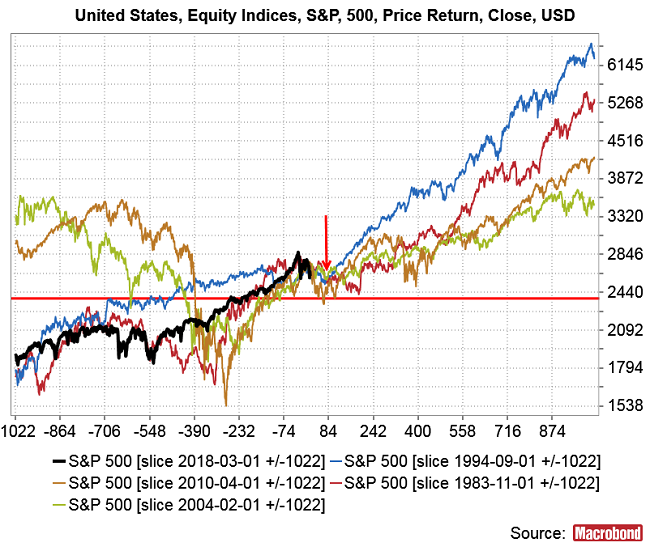

Oczywiście na tę projekcję składają się zupełnie odmienne ścieżki indeksu. 3 ze wspomnianych sygnałów można uznać za ważne ostrzeżenia przed nadchodzącymi spadkami cen akcji (wrzesień 1987, kwiecień 2000 oraz czerwiec 2008 – to daty publikacji informacji odpowiadające początkowi marca tego roku):

W 4 pozostałych przypadkach S&P 500 (daty publikacji sygnałów: listopad 1983, wrzesień 1994, luty 2004 oraz kwiecień 2010) S&P 500 zawsze w 4,5 miesiąca po publikacji sygnału (obecnie odpowiadałoby to okolicom połowy lipca) był nie wyżej niż obecnie, ale w ok. 10 miesięcy po sygnale indeks trwale wchodził na poziomy wyższe i już nie wracał na południe.

Czy tą pseudo-statystykę da się przetworzyć na jakieś praktyczne wnioski? Moim zdaniem da się obronić tezę, że wynika z niej, że należy wstrzymać się z zakupami akcji w USA przynajmniej do połowy lipca. S&P 500 nie powinien do tego czasu nigdzie odlecieć, a ta 3,5 miesięczna wstrzemięźliwość być może pozwoli uniknąć ewentualnych wydarzeń typu październik 1987 czy wrzesień 2008.

Można próbować ograniczyć liczbę rozpatrywanych analogii ograniczając się do tych historycznych epizodów, w trakcie których sygnały poprzedzone były zachowaniem S&P 500 podobnym do tego obserwowanego w ostatnich 4 latach. To eliminuje sygnały z 2004 i 2010 roku, które pojawiały się podczas pierwszej fali wzrostu po wcześniejszych wielkich spadkach (2002-2002, 2007-2009).

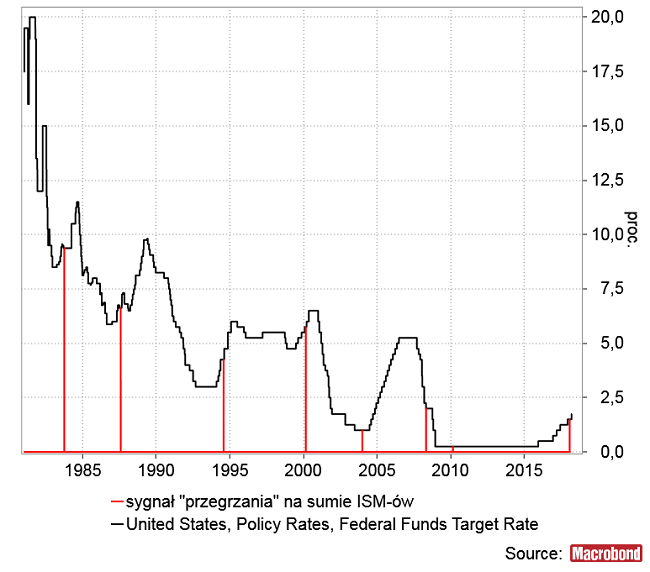

Ale nawet ten filtr nie eliminuje przypadku sygnału z początku września 1994 roku. Warto jednak pamiętać, że chociaż Wall Street zachowało wtedy siłę spokoju pomimo tego, że FED w ciągu roku podniósł stopy z 3 na 6 proc., to ówczesne zaostrzenie polityki pieniężnej w USA nie pozostało obojętne dla rynków wschodzących. Od połowy września 1994 do marca 1995 MSCI Emerging Markets Index (w lokalnych walutach) stracił 27 proc., a w Meksyku wybuchł kryzys finansowy.

Można też np. odrzucić sygnały, którym nie towarzyszyły podwyżki stóp FED, co eliminuje z pewnością ponownie przypadek z 2004 roku i być może również sygnał z 2008 roku.

Z punktu widzenia cyklu Kuznetsa za analogiczne do obecnej sytuacji uznaję sygnały sprzed prawie 18 lat (mamy koniec kwietnia 2000) oraz ponad 34 lat (mamy koniec listopada 1983).

Podsumowując: na podstawie doświadczeń z okresu minionego pokolenia można ocenić, że sygnalizowane przez wysokie wartości sumy ISM Manufacturing i ISM Manufacturing Prices “przegrzanie” gospodarki USA, to raczej niezbyt dobry moment do średnioterminowych zakupów akcji w USA (w krótkoterminowym horyzoncie może być oczywiście różnie). W 4 przypadkach na 7-em (lub też w 2 na 5, jeśli odrzucimy sygnały z 2004 i 2010 roku) silny kilkudziesięcioprocentowy spadek cen akcji na Wall Street po takim sygnale nie wystąpił, ale nawet w tych 4 optymistycznych dla akcji przypadkach S&P 500 w ok. 3,5 miesiąca od sytuacji odpowiadającej obecnej był generalnie nie wyżej niż na poziomie odpowiadającym obecnemu. Czy ryzyko symbolizowane przypadkami sygnałów z 1987, 2000 i 2008 się zmaterializuje nie wiadomo, ale do czasu pojawienia się symptomów sugerujących choćby częściowe rozładowanie napięcia powstającego w gospodarce USA należy zachować ostrożność w odniesieniu do tamtejszego rynku akcji (i zapewne również innych).