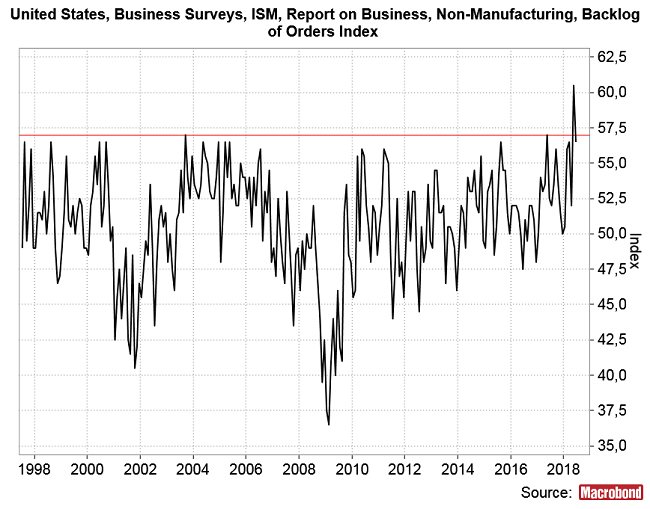

Wartości niektórych z elementów wiosennych raportów ISM w USA osiągnęły wartości nie widziane przynajmniej od kilkunastu lat. Np. w maju wartość wskaźnika “Backlog of Orders” z raportu ISM Non-Manufacturing ustanowiła historyczny rekord (dostępne są dane od lipca 1997; w czerwcu wartość wskaźnika spadła w okolice poprzednich rekordów).

“Backlog of Orders” to po polsku “portfel zamówień”, co oznacza, że majowy 21-letni rekord wartości tego subwskaźnika ISM dla usług, można traktować jako świadectwo bardzo dobrej koniunktury w sektorze usług w USA (finanse, usługi zdrowotne, transport, telekomunikacja i sektor publiczny).

Z kolei w czerwcu element raportu ISM Manufacturing określany jako “Supplier Deliveries Index” praktycznie wyrównał swoje 38-letnie maksimum ustanowione w maju 2004 roku (i minimalnie pobił szczyt sprzed pokolenia czyli z listopada 1983).

“Supplier Deliveries Index” mierzy poziom opóźnień w dostawach do firm od ich poddostawców. W praktyce im lepsza koniunktura gospodarcza, tym większe opóźnienia przy realizacji tych dostaw i odwrotnie – im gorsza koniunktura tym szybsza realizacja dostaw. 14-letnie maksimum tego wskaźnika również sugeruje bardzo dobrą koniunkturę gospodarczą tym razem w amerykańskim przemyśle przetwórczym.

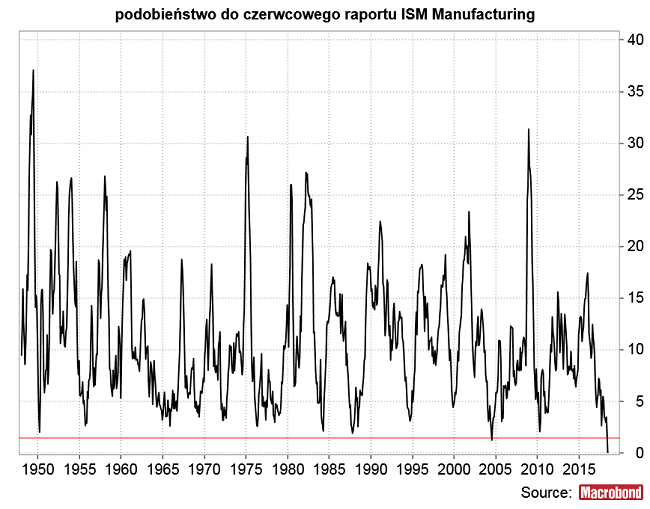

Zaciekawiony postanowiłem sprawdzić, do którego momentu z przeszłości czerwcowa koniunktura w przemyśle USA jest najbardziej podobna. Zrobiłem to mierząc odległość czerwcowych wartości 10 wskaźników dostępnych w raporcie ISM Manufacturing od każdego punktu w przeszłości a następnie uśredniając te 10 wartości. Efekt poniżej:

Oczywiście koniunktura w czerwcu była najbardziej podobna do tej z ostatnich miesięcy. Wśród okresów z dalszej przeszłości zdecydowanie zwyciężył zaś luty 2004 roku, co prowadzi do wniosku, że generalnie sytuacja w przemyśle USA w poprzednim miesiącu była najbardziej podobna do tej z właśnie lutego 2004 roku.

Gdyby tą konkluzję potraktować bardzo dosłownie, to otrzymalibyśmy sugestię, że cykliczna bessa z lat 2018-19 może być podobna do tej z lat 2004-05, czyli bardzo łagodna (bessa z lat 2004-05 i na S&P 500 i na WIG-u przyjęła postać “pędzącej korekty”, czyli generalnie 13-miesięcznego okresu spowolnienia tempa wzrostu cen akcji), a “duża” bessa przyjdzie dopiero za ponad 3 lat po jeszcze jednej cyklicznej hossie (tak jak “Wielka Bessa” od lipca 2007 nadeszła dopiero 3 lata i 4 miesiące po marcu 2004).

W comiesięcznym raporcie ISM Manufacturing można znaleźć informacje o jego 10 składowych:

New Orders: reflects the levels of new orders from customers.

Production: measures the rate and direction of change, if any, in the level of production.

Employment: reports the rate of increase or decrease in the level of employment.

Supplier Deliveries: reveals if deliveries from suppliers are faster or slower.

Inventories: reflects the increases and/or decreases in inventory levels.

Customer Inventories: rates the level of inventories the organization’s customers have.

Prices: reports whether organizations are paying more or less for product(s)/service(s).

Backlog of Orders: measures the amount of backlog of orders, whether growing or declining.

New Export Orders: reports on the level of orders, requests for services, and other activities to be provided outside of the United States.

Imports: measures the rate of change in materials imported.

6 z tych subindeksów ma bardzo długą historię, więc jeśli ograniczyć się do nich, to można rozszerzyć zakres mojej analizy do 1948 roku.

Niewiele to jednak zmienia poza tym, że najbardziej podobne do danych z czerwca tego roku okazuję się wyniki z lipca 2004 roku.

Ponieważ sugestia, że mamy obecnie w gospodarce USA odpowiednik 2004 roku, byłaby wartościowa (zresztą pojawiała się już w tym miejscu nie tak dawno: “A może to jednak 2004 rok?“), to postanowiłem ją potwierdzić przeprowadzając podobną analizę dla komponentów raportu ISM dla sektora usług:

- Business Activity: measures the rate and direction of change, if any, in the level of business activity.

- New Orders: reflects the levels of new orders from customers.

- Employment: reports the rate of increase or decrease in the level of employment.

- Supplier Deliveries: reveals if deliveries from suppliers are faster or slower.

- Inventories: reflects the increases and decreases in inventory levels.

- Inventory Sentiment: measures the rate of inventories based on a feeling of “too high” and “too low.”

- Prices: reports whether organizations are paying more or less for product(s)/service(s).

- Backlog of Orders: measures the amount of backlog of orders, whether growing or declining.

- New Export Orders: reports on the level of orders, requests for services, and other activities to be provided outside of the United States.

- Imports: measures the rate of change in materials imported.

Niestety rozczarowałem się, bo w sektorze usług najbardziej podobna do tej z czerwca tego roku koniunktura wystąpiła w kwietniu 2000 roku.

To samo w sobie nie jest jakimś zaskoczeniem, bo obserwowana od lat dominacja sektora IT na światowych rynkach jednoznacznie kieruje skojarzenia właśnie na 2000 roku. Ale niestety bessa z lat 2000-2002/3 (na rozwiniętych rynkach akcji) czy 2000-2001 (na EM) była silnym (-50 proc. na S&P 500 i WIG-u) i długim spadkiem, zdecydowanie różniącym się charakterem od cyklicznej bessy z lat 2004-2005.

Tak więc z przeprowadzonego badania trudno wyciągnąć jakieś bardziej jednoznaczne wnioski na temat przyszłego charakteru domniemanej cyklicznej bessy trwającej na rynkach akcji od stycznia (paradoksalnie na razie ta bessa w USA przypomina tę z lat 2004-2005, zaś na EM tę z lat 2000-01).

Gdyby się jednak upierać, to można by wysnuć wniosek, że skoro mamy obecnie odpowiednik marca 2004 lub maja 2000, to następnym optymalnym momentem na zakup akcji na GPW i innych EM będzie okres za 14-17 miesięcy (odpowiedniki maja 2005 oraz października 2001), czyli sierpień-grudzień 2019 roku.

Podsumowując: analiza wartości wskaźników dostępnych w raportach ISM z czerwca sugeruje, że koniunktura gospodarcza w przemyśle przetwórczym w USA była w czerwcu najbardziej podobna do tej z lutego (lipca) 2004 roku, zaś w sektorze usług do tej z kwietnia 2000 roku.