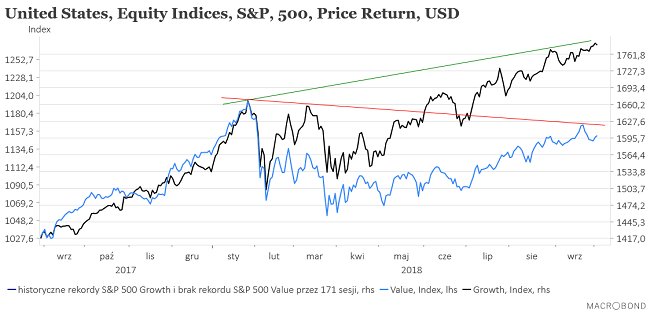

Dwa miesiące temu zajmowałem się kwestią względnej siły i perspektyw dwu klas akcji notowanych na giełdzie nowojorskiej: akcji wzrostowych (“growth”) i tanich (“value”). Od tamtej pory niewiele się zmieniło – nadal utrzymywała się przewaga S&P 500 Growth Index na S&P 500 Value Index. Względna siła indeksu akcji spółek wzrostowych do indeksu akcji spółek tanich ustanowiła pod koniec września nowe 18-letnie maksimum, chociaż dynamika tego ruchu nie była duża. S&P 500 Growth Index kontynuował bicie historycznych rekordów, natomiast S&P 500 Value Index nadal nie był wstanie wspiąć się powyżej poziomu styczniowego maksimum.

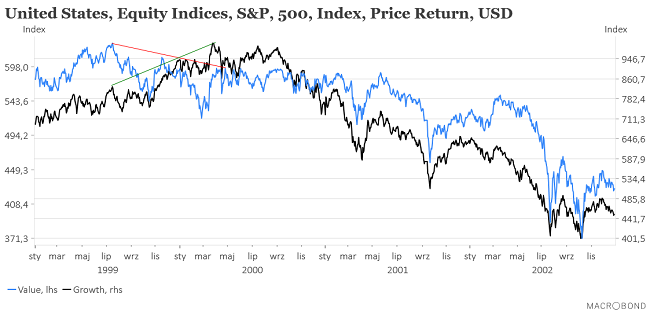

Ta dywergencja (rozbieżność) pomiędzy zachowaniem obu indeksów utrzymuje się od końca stycznia już przez 171 sesji. W przeszłości – historia obu indeksów sięga 1995 roku – tego typu dywergencje pojawiały się przed istotnymi ruchami cen akcji w dół. Tak było przez ponad 8 miesięcy w okresie lipiec 1999 (szczyt Value) – marzec 2000 (szczyt Growth).

Tego typu dywergencja pojawiła się także pomiędzy kwietniem a lipcem 2011:

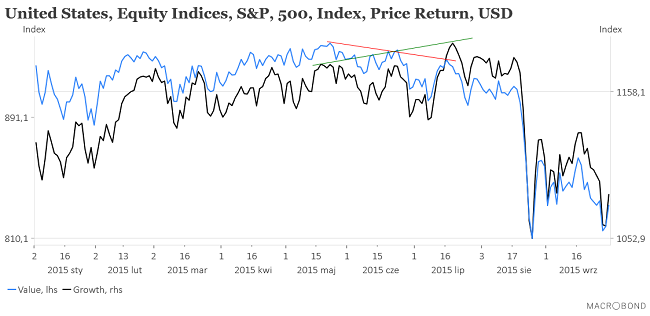

… oraz w okresie maj-lipiec 2015:

Obecna rozbieżność pomiędzy zachowaniem S&P 500 Growth a S&P 500 Value buduje się już 9-ty miesiąc, a więc trwa tyle, co ta z lat 1999-2000.

Podsumowując: utrzymywanie się dywergencji pomiędzy S&P 500 Growth i S&P 500 Value można interpretować jako negatywny sygnał dla amerykańskiego rynku akcji jako całości. Indeksowi spółek “tanich” notowanych na NYSE brakuje do styczniowego rekordu niecałe 4 proc. Jeśli w najbliższym czasie indeks ten zdoła wspiąć się na poziom wyższy od styczniowego szczytu i tym samym ustanowić historyczny rekord, alarm można będzie odwołać. Dopóki to nie nastąpi przywołane historyczne analogie będą negatywnie wpływać na ocenę średnioterminowych perspektyw rynku akcji w USA.