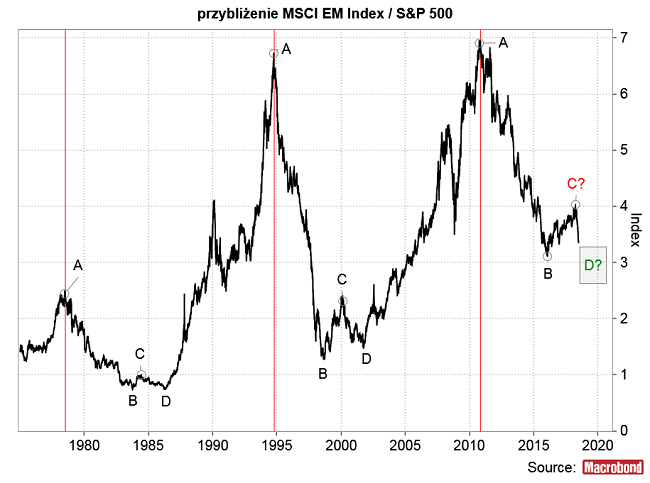

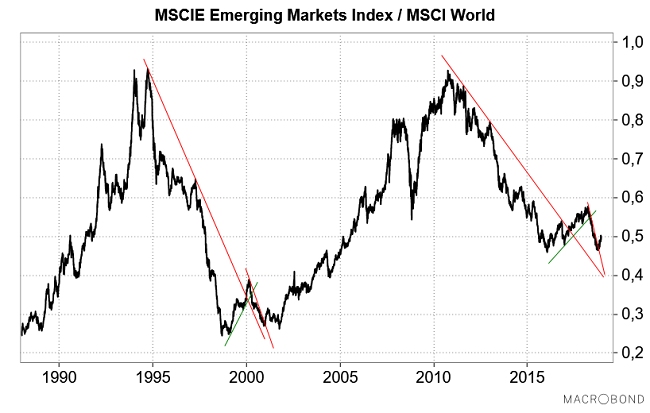

Od dawna staram się monitorować wykres względnej siły MSCI Emerging Markets Index wobec MSCI World ilustrujący kierunek cyklicznych przepływów globalnego kapitału z rozwiniętego centrum do zacofanych peryferii i odwrotnie. W tekście sprzed prawie 5 lat (“‘Zmiana paradygmatu’ prawie 3 lata później“) cytowałem swój komentarza umieszczony pod “Wykresem dnia” z 9 sierpnia 2010 roku (niestety moje “Wykresy dnia” chyba zniknęły ze stron CDM Pekao SA):

“Ostatnio dużo się mówi na temat relatywnie jasnych perspektyw stojących przed „rynkami wschodzącymi”, które – za względu na relatywnie korzystniejszą „proinflacyjną” strukturę demograficzną (więcej młodych ludzi, którzy w przyszłości zaciągną kredyty hipoteczne) – jeszcze przez okres kolejnego pokolenia nie będą odczuwać deflacyjnej presji „ala Japonia”, na którą zdają się być skazane starzejące się społeczeństwa półkuli północnej. Warto jednak zwrócić uwagę, że rynki nie czekają, aż te prognozy się potwierdzą, lecz już od bardzo dawna dyskontują taki optymistyczny dla EM scenariusz. Świadczy o tym to że względna siła indeksu MSCI Emerging Markets wobec MSCI Word osiągnęła ostatni najwyższy poziom w historii. EM są obecnie najsilniejsze od 1994 roku. Ktoś kto sprzedał akcje na „Rynkach wschodzących” (np. na GPW) w 1994 roku, mógł je po tej samej cenie odkupić 10 lat później w 2004 roku. Tak więc obecne zainteresowanie „rynkami wschodzącymi” trzeba monitorować, należy jednak uważa, by nie dać złapać się w tę samą co w 1994 roku pułapkę.“

Ówczesne ostrzeżenie okazało się profetyczne, bo rynki “wschodzące” osiągnęły swój szczyt siły względem rynków “rozwiniętych” już niecałe 2 miesiące później i od tamtej pory słabły. W tekście ze stycznia 2014, który przywołałem powyżej, wykres tej względnej siły wyglądał już tak:

Gdy pisałem o tym w lipcu br. (“Ostatnia faza relatywnej słabości rynków wschodzących rozpoczęta“) ta relacja – przedstawiona w nieco rozszerzonej wersji – wyglądała już tak:

Obecnie wygląda w sposób dla mnie jednoznacznie kojarzący się z lutym 2001 roku (mieliśmy wtedy do czynienia – podobnie jak teraz – z pewnym relatywnym umocnieniem EM wobec DM):

W 2001 roku cykliczna bessa na rynkach “wschodzących” kulminowała w październiku 2001 tuż po atakach terrorystycznych na USA z 11 września i tuż przed bankructwem Argentyny. Powtórka tego schematu w obecnych realiach dałaby to dołek bessy na EM w okolicach sierpnia 2019.

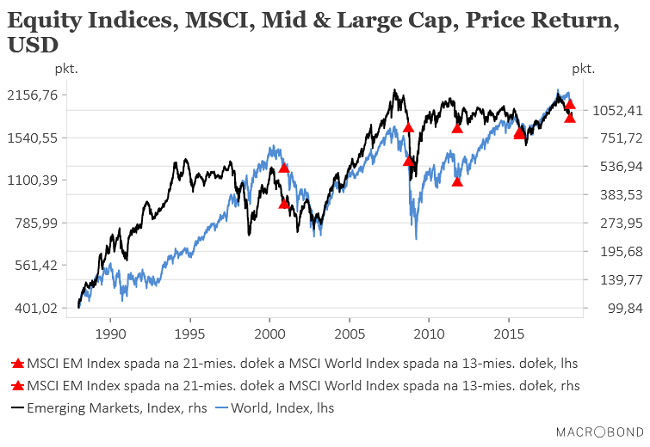

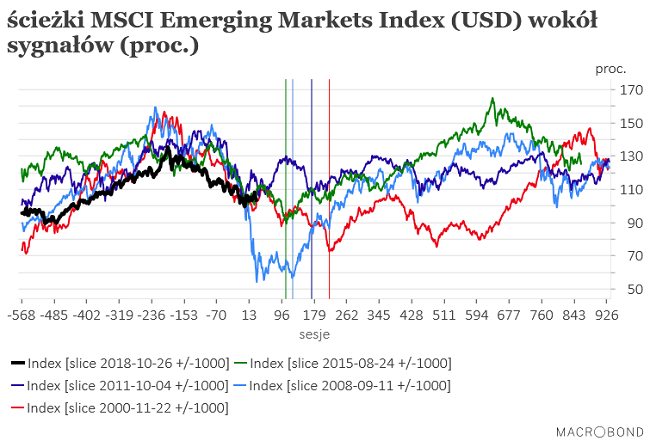

Przyjrzyjmy się sytuacji na rynkach z odmiennej perspektywy. Pod koniec października br. MSCI Emerging Markets Index spadł na swe 21-miesięczne minimum, a równocześnie – nieco później wchodzący w cykliczną bessę – MSCI World znalazł się na najniższym poziomie od 13 miesięcy. W okresie minionych 30 lat takie sygnały pojawiały się wcześniej (po raz pierwszy w danym cyklu) 4-krotnie: 22 listopada 2000, 11 września 2008, 4 października 2011 oraz 24 sierpnia 2015.

Jeśli przyjrzymy się ścieżkom MSCI Emerging Market Index (USD) wokół tych sygnałów to zobaczymy, że dobre momenty kupna wypadły w strefie odległej od dziś o od niecałych 4 do 9 miesięcy. W obecnych realiach dawałoby to moment kupna w przedziale marzec-wrzesień 2019.

Projekcja wartości MSCI Emerging Markets Index oparta na uśrednieniu zachowania indeksu wokół tych 4 sygnałów z przeszłości robił dołek bessy pod koniec marca, a ostatni raz przebywa relatywnie nisko we wrześniu przyszłego roku.

Otwartą kwestią pozostaje to, na ile uzyskany wynik ma jakiś związek z dwiema kluczowymi datami, które się ostatnio często przewijają w wiadomościach ze świata: 1 marca, kiedy to upływa przedłużony ostatnio o 90 dni termin wprowadzenia przez USA podwyższonych 25 proc. ceł na chińskie towary i 28 marca czyli dzień Brexitu. W skrajnym scenariuszu będziemy mieli wtedy dwie następujące po sobie fale paniki: pierwszą związaną z być może grożącą “Chinageddonem” (“Na drodze do Chinageddonu“, “Chińczycy trzymają się coraz słabiej“) wojną celną USA z Chinami i drugą wynikającą z obaw przed skutkami “twardego” Brexitu. Z wysokim prawdopodobieństwem te dwie hipotetyczne fala paniki wyznaczyłyby cykliczne dno bessy, a przynajmniej stworzyły okazję do dobrych średnioterminowych zakupów akcji.

Oczywiście i rynki i politycy będą nas chcieli wykiwać, więc trzeba być też przygotowanym na jakieś bardziej skomplikowane scenariusze. Ale na razie wszystko wydaje się iść dosyć konwencjonalną ścieżką.

Podsumowując: ostatnie zachowanie wykresie względnej siły MSCI Emerging Markets Index do MSCI World Index przypomina to z lutego 2001 roku, co sugeruje, że dna cyklicznej bessy na EM należy oczekiwać w okolicach sierpnia przyszłego roku, ale projekcja wartości indeksu oparta na 4 historycznych przypadkach podobnego do ostatniego zachowania MSCI EM i MSCI World sugeruje już orientacyjny marcowy termin dołka, co można kojarzyć z terminem upływu ultimatum USA wobec Chin (1 marca) i datą Brexitu (28 marca).