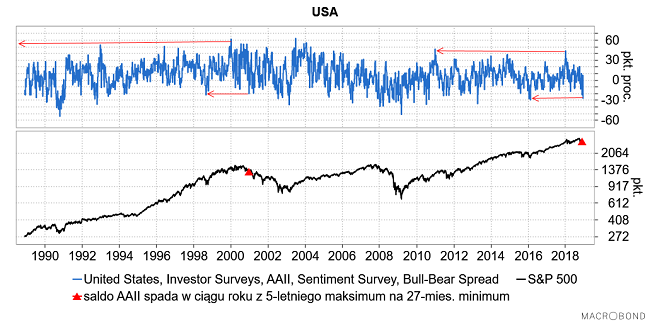

W pierwszym tegorocznym komentarzu na tym blogu (“Amerykanie zaczynają wierzyć w hossę“) zwracałem uwagę na wystrzał sentymentu inwestorów indywidualnych w USA w odniesieniu do perspektyw cen akcji do najwyższego poziomu od prawie 7 lat. Skomentowałem to tak:

“Jakkolwiek środowy wystrzał salda AAII do prawie 7-letniego maksimum jest sygnałem, że inwestorzy indywidualni w USA zaczęli – po 23 miesiącach obecnej hossy – wchodzić do zastawianej na nich pułapki, to jej zatrzaśnięcie powinno nastąpić dopiero w okolicach przełomu kwietnia i maja. Do tego czasu posiadanie akcji amerykańskich powinno być jeszcze w miarę bezpieczne.“

W rzeczywistości na większości rynków akcji poza Stanami Zjednoczonymi pułapka zatrzasnęła się już 3 tygodnie później (WIG rozpoczął cykliczną bessę 23 stycznia), natomiast w USA akcje po korekcie zdołały jeszcze raz wpełznąć na rekordowe poziomy i – jak się wydaje – pułapką zatrzasnęła się dopiero na przełomie września i października. Do takiego wniosku przynajmniej zaczynają najwyraźniej dochodzić inwestorzy indywidualni w USA, jako że już 3 tygodnie temu różnica pomiędzy udziałem “byków” a udziałem “niedźwiedzi” spadła do najniższego poziomu (-21,9 pkt. proc.) od lutego 2016 (-29,5 pkt. proc.), a w tym tygodniu pesymizm się jeszcze pogłębił (-28 pkt. proc.).

Z kontrariańskiego punktu widzenia (“robimy odwrotnie niż większość”) wydawałby się to optymistyczny sygnał dla akcji. Mam z tą interpretacją jednak dwa problemy. Po pierwsze zwłoka pomiędzy wyjściem sentymentu w sondażu AAII na poziom wieloletniego maksimum pod koniec grudnia ub. r. a faktycznym szczytem S&P 500 z drugiej połowy września wyniosła aż 9 miesięcy. Być może obecnie będziemy mieli do czynienia z podobną zwłoką, co oznaczałoby, że faktyczny dołek cen akcji w USA pojawi się dopiero 9 miesięcy po zejściu sentymentu do najniższego poziomu od prawie 3 lat, czyli np. w okolicach sierpnia 2019.

Po drugie, jeśli zapytamy komputer kiedy w przeszłości saldo “byków” i “niedźwiedzi” w sondażu AAII spadało na 27-miesięczne minimum w ciągu roku od ustanowienia 5-letniego szczytu, to dla sytuacji z 21 listopada br. znajdziemy w okresie minionych 30 lat jedynie jeden precedens: 21 grudnia 2000.

Oczywiście ten wynik kojarzy się z rezultatem “czarów marów”, które robiłem w październiku (“S&P 500 jak w październiku 2000“).

Po wspomnianym podobnym do ostatniego sygnale na AAII sprzed 18 lat S&P 500 rzeczywiście rósł ale jedynie przez 5 tygodni do przełomu stycznia-lutego 2001, po czym spadek cen akcji uległ wznowieniu i trwał generalnie aż do października 2001, kiedy to ścieżki cen akcji na rynkach “rozwiniętych” i “wschodzących” się zaczęły rozjeżdżać (te pierwsze kontynuowały bessę do okresu październik 2002-kwiecień 2003), te drugie rozpoczęły hossę). W tej “sentymentalnej” analogii do końca cyklicznej bessy na kontynuację obecnego odbicia cen akcji w górę mamy jeszcze tylko 2 tygodnie, a do końca bessy na EM jest jeszcze 9 miesięcy.

Oczywiście w krótkoterminowej perspektywie zachowaniem cen akcji będą zapewne rządzić arbitralne decyzje polityków w sprawie losów Brexitu i wojny handlowej USA-Chiny, które bardzo trudno przewidzieć i skutecznie wykorzystać. Jeśli zaskoczą pozytywnie – Wielka Brytania jakoś dogada się polubownie z samą sobą i z UE, a USA z Chinami – pesymistyczna analogia obecnej sytuacji ze styczniem 2001 może okazać się na krótką metę myląca.

Jeśli jednak do tych porozumień nie dojdzie to powinniśmy mieć do czynienia ze wznowieniem wyprzedaży na rynkach akcji i dwiema ich kulminacjami: w okolicach marca, gdy rynki będą reagować na wiadomości o “twardym” Brexicie i eskalacji wojny handlowej USA-Chiny i kilka miesięcy później, gdy do inwestorów dotrą twarde dane o spadku wymiany handlowej, tempa wzrostu gospodarczego i wyników firm. To pasowałoby to analogii grudzień 2018=styczeń 2001.

Podsumowanie: 1) sentyment inwestorów indywidualnych w USA spadł do najniższego poziomu od lutego 2016 czyli od dołka poprzedniej cyklicznej bessy na rynkach akcji; 2) z punktu widzenia ścieżki salda nastrojów w sondażu AAII (w ciągu roku spadek z 5-letniego szczytu na 27-miesięczne minimum) obecna sytuacja bardzo przypomina jednak tą ze stycznia 2001 roku, kiedy to do trwałego dołka cen akcji (na rynkach wschodzących) brakowało jeszcze 9 miesięcy.