Na swej konwencji wyborczej PiS przedstawił w sobotę nowy program partii obejmujące propozycje (m.in. 500+ na pierwsze dziecko), których koszt oszacowany został przez premiera na do 40 mld zł. Wywołało to w poniedziałek największy od maja ub. r. jednodniowy wzrost rentowności krajowych obligacji skarbowych.

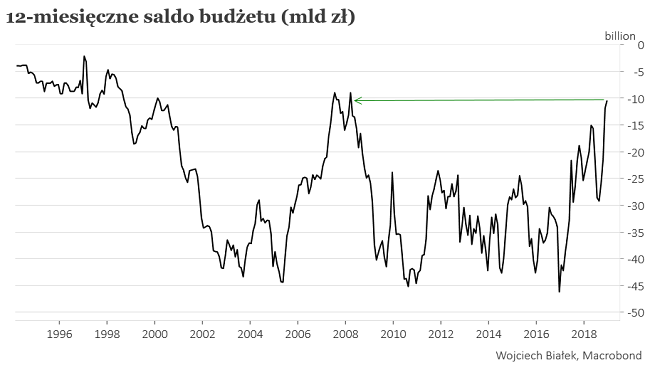

Z pewnością na krótką metę “rząd stać” na taką “hojność”. Na koniec roku 12-miesięczne ujemne saldo budżetu rządu było najmniejsze od 2008 roku.

U ujęciu realnym (po uwzględnieniu skali inflacji pieniądza mierzonej wzrostem indeksu cen towarów i usług konsumpcyjnych) deficyt był w 2018 roku najmniejszy od 1998 roku.

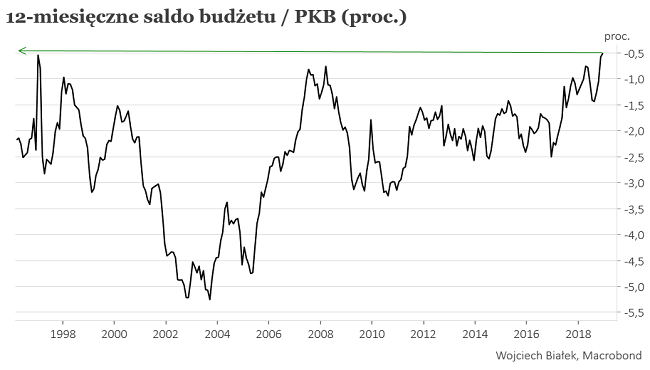

W relacji do PKB był najmniejszy od przynajmniej połowy lat 90-tych.

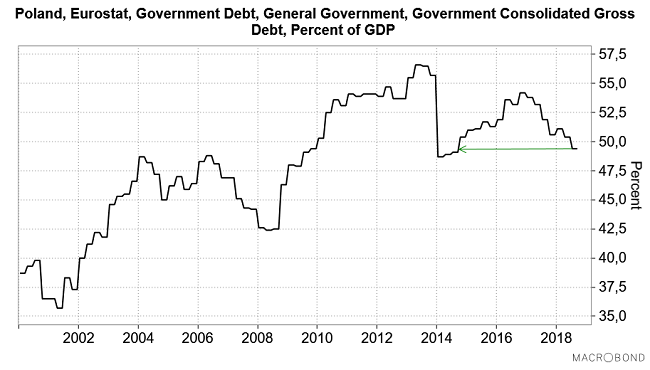

Równocześnie relacja długu publicznego do PKB spadła ostatnio do najniższego poziomu od 4 lat obniżając się w stosunku do poziomu z końca 2016 roku o 4,8 pkt. proc.

Z pewnością rzucenie wyborcom pęta kiełbasy wyborczej wartego powiedzmy 1,5-2 proc. PKB nie zrujnuje naszego kraju na krótką metę.

Z drugiej strony za nasze 48 F-16 Polska zapłaciła 3,6 mld dolarów. 40 mld zł to 4 razy więcej. Trochę szkoda przejadać tak duże pieniądze…

Jak widać na powyższym obrazku obrona gospodarki przed skutkami globalnego kryzysu poważnych rozmiarów może kosztować nawet 20 proc. PKB. W latach 2008-2016 relacja długu publicznego do PKB wzrosła o łącznie 19,7 pkt. proc., jeśli nie uwzględnić konfiskaty połowy oszczędności emerytalnych obywateli. To oznacza, że by czuć się w miarę bezpiecznie należałoby przed początkiem następnego dużego globalnego kryzysu zredukować wysokość długu publicznego w stosunku do PKB poniżej 40 proc. Osobiście szacuję – na podstawie cyklu Kuznetsa – termin następnego dużego kryzysu na świecie na okolice 2025 roku. Chodzi tu o mniej więcej 17-letni rytm kryzysów 2008-1990/1992-1974 (można by to rozciągać dalej w przeszłości dodając jeszcze 1956-1939/1945). Osiągnięcie tego celu wymagałoby kontynuacji redukcji skali zadłużenia w tempie obserwowanym w ciągu 3 minionych lat (średnio 1,6 pkt. proc. rocznie) przez następne 6 lat. Krótkoterminowe zabawy polityków w przekupywanie wyborców mogą więc okazać się ryzykowne dla kraju na dłuższą metę.

Pomimo poniedziałkowego skoku rentowności obligacji w górę średnioterminowy obraz tego rynku pozostaje chyba bez zmian i przypomina “na oko” sytuację z przełomu 2012 i 2013 roku, chociaż niewątpliwie perspektywy na najbliższe miesiące się zauważalnie pogorszyły.

Przynajmniej stabilizacji rentowności krajowych obligacji skarbowych powinien sprzyjać dezinflacyjny impuls z Azji Wschodniej, który w tym roku powinien dotrzeć do Polski (“Ex Oriente disinflatio?“), oraz generalne cykliczne spowolnienie gospodarcze sugerowane przez różne metody analizy (np. ostatnio tu, tu czy tu).

Proponowany przez rządzącą partię impuls fiskalny można również potraktować jako próbę złagodzenia skutków tego domniemanego tegorocznego spowolnienia. Jest to więc oczywiście znacznie lepsza wiadomość dla rynku akcji niż dla rynku obligacji czy dla złotego (chociaż ten ostatnie nie zareagował na razie na te wieści w jakiś istotny sposób).

Podsumowanie: krajowy rynek obligacji skarbowych zareagował w poniedziałek największym od 9 miesięcy skokiem rentowności w górę na informacje o programie wyborczym PiS, którego koszt szacowny jest na do 40 mld zł. Sytuacja fiskalna kraju niewątpliwie pozwala na krótką metę na taką rozrzutność, chociaż jest ona ryzykowna w wieloletnim horyzoncie czasowym. Ta proponowana stymulacja popytu powinna łagodzić przebieg oczekiwanego w tym roku spowolnienia gospodarczego, więc stanowi relatywnie dobrą wiadomość dla rynku akcji (i złą dla rynku obligacji i złotego).

Komentarze

red.007

KGH sprzedany po 102,80…

2019/02/26 17:33:45