Luty 2005:

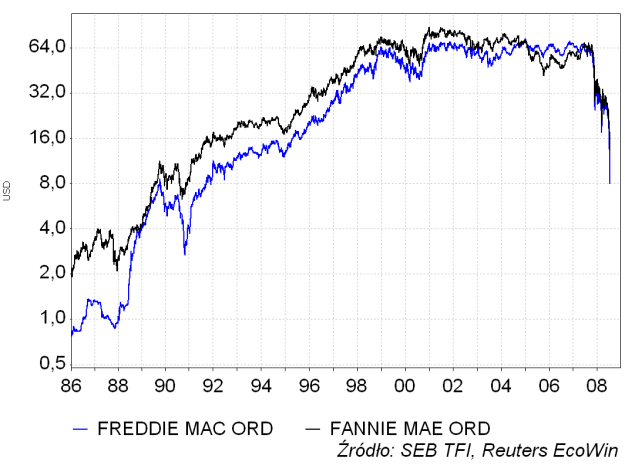

"Jednym z niepokojących objawów jest tegoroczny spadek kursu akcji hipotecznego giganta Fannie Mae (-20 proc.). Ta spółka ciesząca się – ze względu na rozmiary swego portfela sięgającego 1000 mld dol. – domniemanym przywilejem posiadania gwarancji rządowych była w minionych latach – obok innych instytucji finansowych – jednym z głównych beneficjentów „boomu” na rynku kredytów hipotecznych oraz prowadzonej przez FED polityki rekordowo niskich stóp procentowych. Po tegorocznym spadku poniżej minimów z 2003 roku określenie sytuacji technicznej wykresu Fannie Mae jako złej byłoby znaczącym niedopowiedzeniem. Kapitalizacja spółki nie jest aż tak duża (ponad 50 mld dol.), ale ze względu na bardzo silną korelację kursu (0,98!) z sektorowym indeksem S&P Financials, zachowanie kursu jej akcji może być istotnym sygnałem kondycji całego sektora finansowego w USA. O ile w latach 1994-2001 cykliczne napięcia objawiały się niezmiennie na „emerging markets” o tyle obecnie – przy bieżących poziomach cen surowców – ewentualne sygnały reagowania rynków finansowych na zaostrzanie polityki pieniężnej FED nadejść powinny z rynków rozwiniętych. Sektor finansowy, który zastąpił „technologię” jako lider pod względem udziały w kapitalizacji indeksu S&P 500 (20 proc. wobec 7 proc. w 1990 roku) wydaje się być idealnym kandydatem."

Sierpień 2005:

"Co charakterystyczne w ostatnich tygodniach uwagę zwracało słabe zachowanie indeksów sektorów związanych z budownictwem mieszkaniowym i kredytami hipotecznymi oraz nowe 5-letnie minimum kursu hipotecznego giganta Fannie Mae."

Wrzesień 2005:

"Fakt, że FED nie wykorzystał skutków huraganu Karina jako pretekstu do przerwy w zaostrzaniu polityki pieniężnej jest bardzo znaczący. Wydaje się obecnie, że FED ma szczery zamiar „znormalizować” poziom stóp procentowych radykalnie obniżonych w latach 2001-2003 i kolejne podwyżki powstrzymać może dopiero gwałtowne spowolnienie dynamiki popytu (recesja), pęknięcie „bańki” na rynku nieruchomości lub też poważniejszy kryzys w którejś z instytucji finansowych. Ostatni spadek ceny akcji koncernu Wal-Mart do najniższego poziomu od 6 lat, trwające załamanie kursu akcji Fannie Mae (8-letnie minimum), oraz spadek mediany cen nowych domów w ostatnich miesiącach sugerują, że być może wszystkie te zjawiska mają szansę wystąpić równocześnie. Pojawienie się huraganu Rita świadczy dobitnie o tym, że USA mają w tym momencie przeciwko sobie nie tylko Alana Greenspana, ale również przynajmniej niektórych bogów (już dawno odwrócił się od nich Ares/Mars)."

Listopad 2007:

"Wiadomością z mijającego tygodnia, która wzmogła wyprzedaż, był „news” o 2 miliardowej stracie giganta rynku obligacji hipotecznych Freddie Mac (czyli Federal Home Loan Mortgage Corporation). Kurs akcji tej spółki – oraz siostrzanej Fannie Mae (czyli Federal National Mortgage Associations) – załamał się o ponad 20 proc. reagując na informację, że dopóki spółka nie zgromadzi nowego kapitału jej zdolność do kupowania kredytów ulegnie znaczącemu ograniczeniu. Na to z kolei kolejną falą wyprzedaży zareagowali posiadacze akcji takich instytucji finansowych jak np. Countrywide, dla których niezdolność do odsprzedania kredytów hipotecznych posiadającym „gwarancje rządowe” Freddie Mac i Fannie Mae oznaczałaby bankructwo. Można mieć nadzieję, że to na te złe wiadomości czekał rynek i teraz przyjdzie pora na oczekiwane od tygodnia odbicie. Jego cel wydaje się być dosyć łatwy od wyznaczenia. Na większości głównych indeksów – patrz S&P czy WIG-20 – czy nawet poszczególnych spółek kluczowe opory znajdują się pomiędzy poziomami dołków z 22 października a lokalnymi szczytami z 14 listopada. Dla WIG-u 20 te punkty wyznaczają strefę oporu pomiędzy poziomami 3650-3750 i wydaje się, że tam właśnie rynek powinien dotrzeć na początku grudnia. Niestety jest mało prawdopodobne, by w tym roku św. Mikołaj zbyt długo witał na parkiecie. Trwający kryzys uzyskał już zbyt dużą dynamikę, by mogło się obejść bez dalszego ciągu. Wystarczy uświadomić sobie, że Fannie Mae i Freddie Mac posiadają lub gwarantuję prawie połowę z ponad 10 tysięcy miliardów dolarów długów hipotecznych w USA. Sądzę, że jesienią przyszłego roku głównym tematem dyskusji inwestorów będą właśnie losy tych dwóch gigantów amerykańskiego rynku hipotecznego."

Styczeń 2008:

"Jak sądzę jednym głównych tematów dyskusji inwestorów jesienią stanie się groźba bankructwa dwu gigantów amerykańskiego rynku kredytów hipotecznych czyli Federal National Mortgage Association oraz Federal Home Loan Mortgage Corporation znanych szerzej jako Fannie Mae i Freddie Mac. Te prywatne – ale posiadające prawne przywileje i domniemane gwarancje rządowe – spółki posiadają lub gwarantują ponad 40 proc. amerykańskiego rynku obligacji hipotecznych. Ich aktywa liczone w tysiące miliardów dolarów wspierają się na bardzo mizernym kapitale, który jest wymywany przez ponoszone obecnie straty. W przypadku poważnego kryzysu ewentualna operacja ratowania tych firm, od których istnienia uzależnione jest funkcjonowanie amerykańskiego rynku kredytów hipotecznych nie byłaby możliwa bez interwencji FED w postaci druku pieniądza, co oczywiście ponownie uderzyłoby w dolara. A Ben Bernanke od czasu swego przemówienia sprzed kilku lat, w którym opowiadał o strategiach FED radzenia sobie z deflacyjnymi kryzysami, ma ksywkę „helikopter Ben”, co wzięło się z jego uwagi na temat roli jaką helikoptery mogłyby odegrać przy zrzucaniu na kraj drukowanych przed FED w celu pobudzenia popytu banknotów."

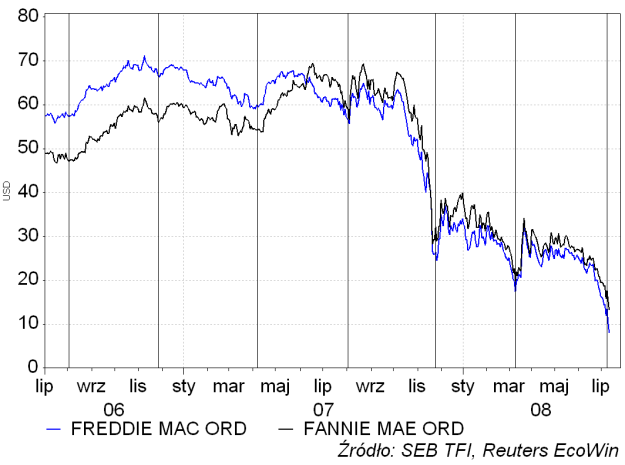

Powyższe cytaty to fragmenty moich komentarzy zamieszczanych w ostatnich latach na łamach piątkowego PARKIETU i fragment artykułu z magazynu FORBES. Cytowanie swoich własnych tekstów nie jest zbyt elegancką praktyką, ale tym razem nie mogłem się powstrzymać. Ostanie dni upłynęły bowiem na rynkach finansowych pod znakiem spekulacji na temat losów dwu gigantów amerykańskiego rynku kredytów hipotecznych Fannie Mae i Freddie Mac. Wykresy kursów akcji obu spółek wyglądają zaś obecnie tak:

Tak naprawdę to w chwili, gdy piszę ten komentarz, kursy akcji obu spółek są o kolejne 40 proc. poniżej czwartkowych zamknięć.

Narzuca się tu analogia z upadkiem banku Bear Stearns z połowy marca. Plotki o groźbie upadłości rozeszły się po rynku w piątek 14 marca. Tego samego dnia FED działając poprzez J.P. Morgan udzialił bankowi pomocy finansowej, a dwa dni później Bear Stearns został przejęty przez J.P. Morgan. Federal National Mortgage Association czyli Fannie Mae oraz Federal Home Loan Mortgage Corporation czyli Freddie Mac mają tak ogromne pasywa, że nie znajdzie się żaden J.P.Morgan, który z pomocą FED będzie mógły je przejąć. Wydaje się, że w sobotę lub niedzielę należy spodziewać się informacji o planie ratunkowym dla obu spółek obejmującym interwencję zarówno FED i rządu (jak ktoś lubi wisielczy humor, to proponuję kontemplację myśli, że komunizm – czyli własność państwowa – coraz bardziej wydaje się być przyszłością amerykańskiego systemu finansowego). Jeśli w ciągu weekend-u do takiej rządowej interwencji rzeczywiście dojdzie, to – opieracjąc się na analogii z upadkiem Bear Stearnsa z połowy marca – poniedziałkowa sesja może jeszcze przynieść spadek cen akcji, kursu dolara i wzrost cen ropy, natomiast od wtorku powinno rozpocząc się trwalsze – podobne do tego trwającego od połowy marca do maja – odbicie cen akcji i kursu dolara w górę połączone ze spadkiem cen ropy naftowej. W okresie minionych 2 lat na kursach akcji obu firm widoczna była wyraźna (prawie) 4-miesięczna cykliczność. Sugeruje ona, że ajwyższy już czas na apogeum ostatniej fali wyprzedaży.