Dwa tygodnie temu w tekście zatytułowanym “Sknerus McKwacz a ceny akcji w Imperium Brytyjskim” argumentowałem na przykładzie z poprzedniego cyklu Modelskiego, że okres wojny o globalną hegemonię powinien zacząć się dopiero po kilkunastoletnim (14-18 lat) okresie wyraźnej słabości dotychczasowego hegemona objawiającej się systematycznym spadkiem cen na jego rynku akcji będącym objawem wycofywania się kapitału. Ponieważ S&P 500 ustanowił historyczny szczyt w ubiegłym roku, to – spekulowałem – początek następnego okresu wojny hegemonicznej można przesunąć do przynajmniej lat 2032-2036 (lub później, jeśli S&P 500 zdoła w przyszłości wznowić bicie rekordów).

Oczywiście jasne jest, że rozumowanie oparte na pojedynczym przypadku nie ma wiele wartości. Ale jeśli tego typu różnych wnioskowań przeprowadzimy dziesiątki, to na podstawie uzyskanych wyników będziemy mogli próbować szacować prawdopodobieństwo określonych scenariuszy.

Kwestia jest o tyle potencjalnie ciekawa, że podczas dwu poprzednich okresów wojny o globalną hegemonię z lat powiedzmy 1775 (początek rewolucji amerykańskiej) – 1815 (kongres wiedeński) i 1914 (początek wojny światowej) – 1945 (konferencja jałtańska) polskie państwo albo znikało albo się pojawiało. Reguła zmienności wręcz sugeruje, że teraz znowu pora na “znikanie”, wiec sprawa jest niewątpliwie frapująca.

Po napisaniu tego tekstu byłem z siebie (jak zwykle) bardzo zadowolony, ale od razu zostałem zgaszony przez pana podpisującego się pseudonimem “dociekliwy54”, który zapytał:

“A gdyby tak narysować SPX w cenach złota?”

Od razu sobie uświadomiłem, że porównywanie nominalnych wartości cen akcji w obecnych pro-inflacyjnych czasach “miękkiego” pieniądza z zachowaniem cen akcji z czasów “twardego” pieniądza opartego na złocie może prowadzić do błędnych wniosków.

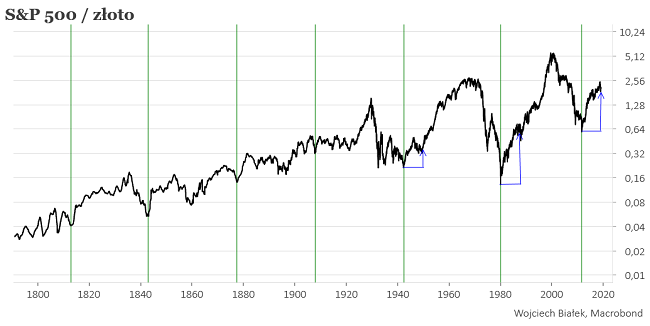

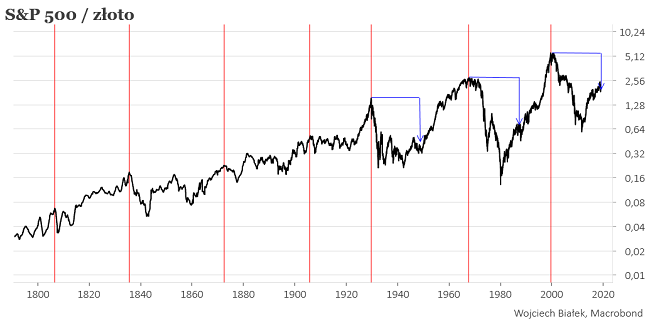

Uczyniłem więc, jak radził pan “dociekliwy54” i zrobiłem wykres cen akcji w USA wyrażonych w złocie (czyli względnej siły S&P 500 w dolarach wobec ceny złota w dolarach).

W bazie danych, z której korzystam, czyli w Macrobondzie historia S&P 500 sięgała 1871 roku, ale na stooq-u znalazłem dłuższą historię cen akcji w USA aż do czasów Rewolucji Francuskiej. Pozwoliło to zrobić naprawdę długi wykres S&P 500 wyrażonego w cenie złota.

Na poniższych obrazkach próbowałem ubrać ten wykres w “cykl pokoleniowy” (zielone pionowe linie to proponowane dołki cyklu pokoleniowego, czerwone linie – szczytu cyklu).

Jak widać w takim ujęciu ceny akcji w USA nadal pozostają poniżej swego historycznego szczytu z poprzedniego pokolenia, który został ustanowiony w lipcu 1999, wiec całe moje rozumowanie sprzed 2 tygodni zostaje poddane w wątpliwość.

Od lipca 1999 minęło już 19 lat i 7 miesięcy. Tę odległość można odłożyć od poprzednich szczytów cyklu pokoleniowego. Ograniczyłem się do dwóch – tego z września 1967 i tego z września 1929. Wniosek: z tego punktu widzenia obecna sytuacja USA przypomina tą z okolic kwietnia 1987 roku oraz tą z okolic kwietnia 1949 roku.

Równocześnie od ostatniego dołka cyklu pokoleniowego na S&P 500 w cenach złota czyli od sierpnia 2011 minęło już 7,5 roku. Odkładając tą odległość od dwu poprzednich dołków cyklu pokoleniowego ze stycznia 1980 i kwietnia 1942 otrzymałem dwie daty: lipiec 1987 i październik 1949.

Czyli z punktu widzenia przedstawionej interpretacji cyklu pokoleniowego obecne czasy odpowiadają w jakiś tam sposób okolicom okresu kwiecień-lipiec 1987 oraz kwiecień-październik 1949.

W pierwszym przypadku na nowy historyczny rekord cen akcji w USA wyrażonych z cenach złota trzeba było czekać jeszcze 10 lat do 1997 roku (w 30 lat po poprzednim pokoleniowym szczycie; 2 lata przed następnym). W drugim przypadku również 10 lat do 1959 roku (również 30 lat po poprzednim pokoleniowym szczycie; 8 lat przed następnym).

Mamy więc pierwszy wielce spekulatywny wniosek: relacja S&P 500/złoto wyjdzie na nowy historyczny szczyt w okolicach 2029 roku.

No chyba, że USA są już na tyle słabe, że ich wyrażone w złocie ceny akcji nie zdołają tego uczynić na czas, co będzie dla nich oznaczało być może poważne kłopoty. Najdłuższym okresem bez nowego rekordu były lata 1835-1869. W latach 1861-65 roku Amerykanie stracili cierpliwość i urządzili sobie wojnę domową.

Dysponując analogiami z kwietniem-lipcem 1987 oraz kwietniem-październikiem 1949 można się bawić, w krótkoterminowe spekulacje (krach na rynku akcji z października 1987 – super-dołek cen akcji w grudniu 1987; październik-grudzień 1949 proklamowanie powstania Chińskiej Republiki Ludowej/ewakuacja sił Kuomintangu na Tajwan; akcje w USA zrobiły super-dołek w czerwcu 1949), ale oczywiście ich praktyczna wartość jest raczej znikoma.

Tak czy siak, w analogii z 1987 rokiem ceny akcji w USA powinny wznowić trwały wzrost w relacji do złota od lipca-października br., zaś w analogii z 1949 rokiem taki trwały wzrost powinien rozpocząć się w okresie październik 2018-kwiecień 2019.

Jeśli, więc ktoś chce obstawiać, że USA wyjdą jak zwykle w okresie minionej ćwiartki milenium zwycięsko z tych globalnych zmagań, to gdzieś w okresie październik 2018-październik 2019 należy sprzedać złoto – jeśli je ktoś posiada – i kupić amerykańskie akcje.

Podsumowanie: zabawy historią relacji S&P 500 i ceny złota podsuwają analogie obecnej sytuacji do tych z 1987 i 1949 roku. Potraktowanie tych analogii bardzo poważnie – czego nie należy raczej robić – prowadzi do wniosku, że w okresie październik 2018-październik 2019 ceny akcji w USA wyrażone w cenie złota powinny wznowić wzrosty i wyjść na poziom nowego historycznego rekordu w okolicach 2029 roku. Ewentualna niezdolność rynku akcji w USA do powtórzenia wyczynów z lat 1987-1997 i 1949-1959 będzie mogła być interpretowana jako objaw słabości globalnego hegemona.