Wczorajszy wpis (‘Zmiany “terms of trade” na świecie takie jak wiosną 2001’) wymaga małej korekty. Otóż dane Citi, którymi się posłużyłem do znalezienia najbardziej podobnej do obecnej sytuacji w przeszłości (maj 2001), czyli indeksy “terms of trade” nie reprezentowały całego handlu poszczególnych krajów, a jedynie jego część dotyczącą wymiany surowców (“commodity terms of trade index”). Kiedyś, gdy znajdę stosowne dane, może zrobię podobną analizę dla “terms of trade” obejmujących handel wszystkimi towarami (pralkami, samolotami itd.), ale dziś tylko kilka ciekawostek, które można wycisnąć z danych Citi na temat “commodity terms of trade”).

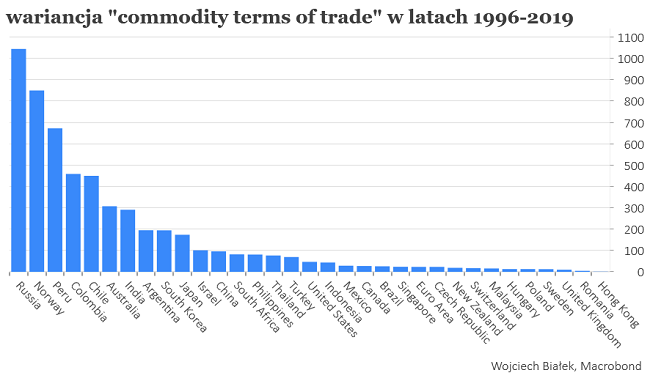

Otóż okazuje się, że zmienności tego wskaźnika dla Polski jest wyjątkowo niska. Niższą w okresie minionych 23 lat wykazywały się jedynie Hongkong, Rumunia, Wielka Brytania i Szwecja. Z kolei z rekordową zmiennością warunków handlu surowcami musiały zmagać się Rosja, Norwegia, Peru. Kolumbia, Chile i Australia. To raczej pozytywna cecha polskiej gospodarki świadcząca o jej relatywnym zrównoważeniu w zakresie handlu surowcami.

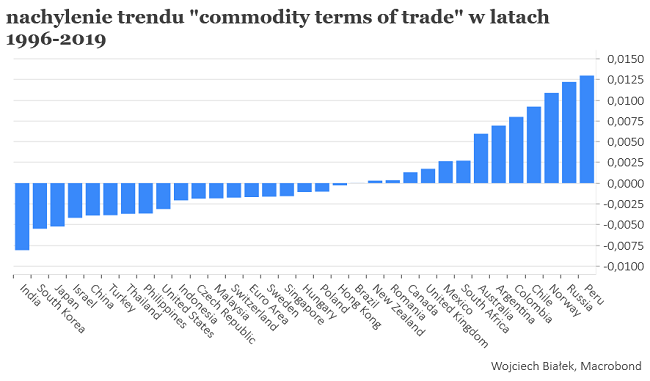

Policzyłem też współczynniki nachylenia linii trendu indeksów “commodity terms of trade” w latach 1996-2019. Najsilniejszy trend spadkowy (trend pogarszania się “commodity terms of trade”) wykazywały w tym okresie Indie, Korea Południowa, Japonia, Izrael, Chiny i Turcja. Dla odmiany trend warunków handlu surowcami w okresie minionych 23 lat najbardziej pozytywny był dla takich krajów jak Peru, Rosja, Norwegia, Chile, Kolumbia, Argentyna czy Australia. Widać wyraźnie, że w tym okresie pomimo różnych zawirowań po drodze “commodity terms of trade” poprawiały się dla krajów będącymi klasycznym eksporterami surowców, natomiast pogarszały dla krajów zmuszonych do importowania większości surowców (zwłaszcza energetycznych).

Nie może to specjalnie dziwić, bo w porównaniu do 1996 roku ceny surowców na świecie jednak generalnie wzrosły.

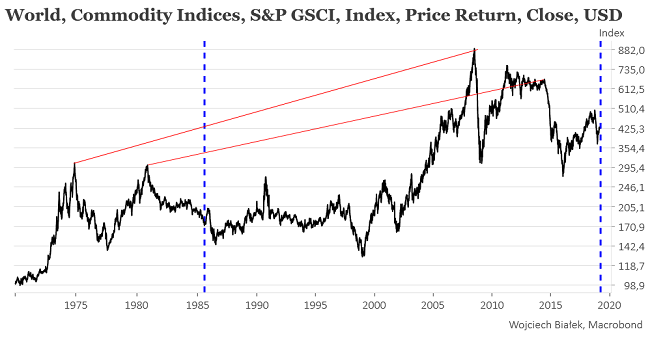

Jeśli w ramach koncepcji “cyklu pokoleniowego” utożsamiać pokoleniowe szczyty Goldman Sachs Commodity Index z listopada 1974 i listopada 1980 z pokoleniowymi szczytami cen surowców z lipca 2008 i czerwca 2014, to otrzymujemy wniosek, że obecna sytuacja odpowiada w tym sensie tej z lipca-sierpnia 1985 roku.

Na powyższym wykresie GSCI obecna sytuacja nie wygląda jakoś szczególnie podobnie to tej z lata 1985, wiec traktowanie tej analogii zbyt dosłownie chyba nie jest wskazane, tym niemniej sugeruje ona jeszcze jeden cios dla krajów zależnych od eksportu surowców w ciągu najbliższego roku (dołek GSCI w lipcu 1986), a później 4 lata ulgi dla tej grupy krajach związanej ze wzrostową korektą na rynku surowców, która – w tej analogii – powinna kulminować w okolicach wiosny 2024 roku. Później niekorzystny trend dla eksporterów surowców powinien ulec wznowieniu i skończyć się dopiero na początku lat 30-tych.

Oczywiście wyciąganie zbyt silnych wniosków na podstawie przebiegu tylko jednego cyklu z przeszłości jest obarczone bardzo dużym ryzykiem.

Podsumowanie: minione ponad 20 lat były okresem generalniej poprawy “commodity terms of trade” dla krajów tradycyjnie postrzeganych jako eksporterzy surowców (typu Rosja) i pogorszenia dla znaczących importerów surowców (typu Japonia). Wydaje się jednak, że od 2008 roku ten długoterminowy trend uległ jednak zmianie. Bardzo niska zmienność “commodity terms of trend” dla Polski sugeruje, że nasz kraj jest relatywnie odporny na wahania cen surowców.