W ciągu poprzednich 3 tygodni liczba składnych w USA nowych wniosków o zasiłek dla bezrobotnych (“initial jobless claims”) spadała kolejno do nowych najniższych poziomów od 1969 roku (204 tys., 197 tys. i 192 tys.). Z pewnością nie jest to sygnał sugerujący bliskość początku okresu wzrostu bezrobocia w Stanach Zjednoczonych czy też bliskość gospodarczej recesji.

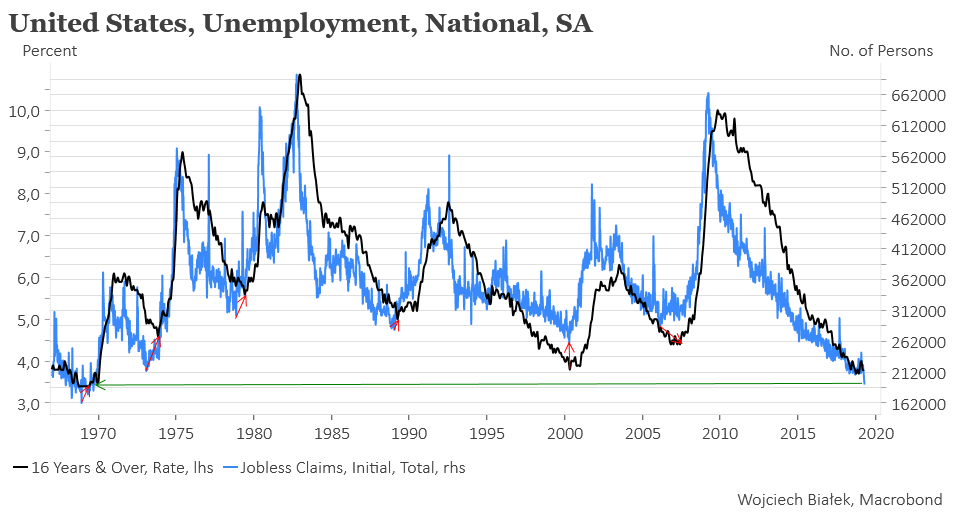

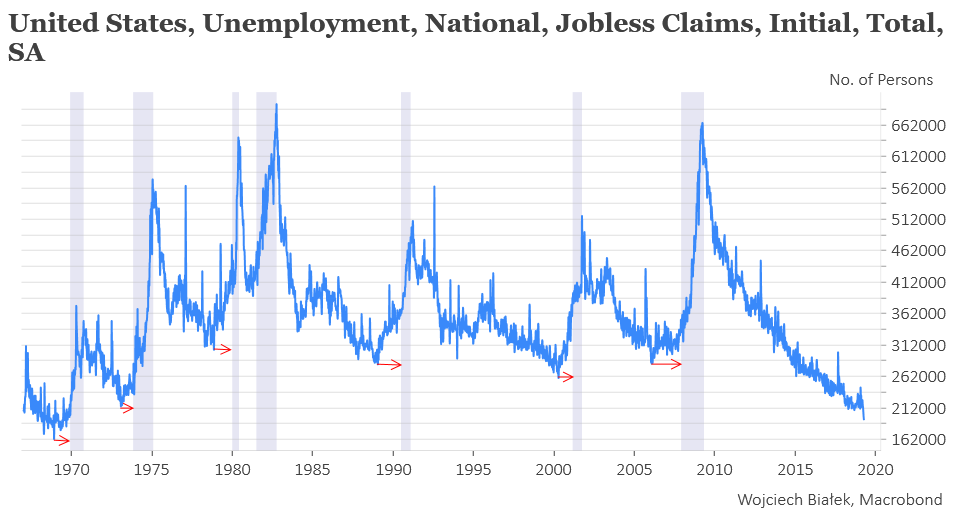

Przyjmijmy pesymistyczne założenie, że obecny 50-letni rekord nie zostanie już w tym cyklu pobity, czyli właśnie minęliśmy cykliczne minimum tygodniowej liczby nowych wniosków o zasiłek. Na poniższym obrazku zaznaczyłem czerwonymi strzałkami okresy pomiędzy kolejnymi cyklicznymi dołkami “initial jobless claims” (styczeń 2006, kwiecień 2000, styczeń 1989, listopad 1978, styczeń 1973 oraz listopad 1968) a ostatnim miesiącem przed początkiem cyklicznego wzrostu wysokości stopy bezrobocia w USA (maj 2007, kwiecień 2000, marzec 1989, maj 1979, październik 1973 i maj 1969).

Odstępy czasowe pomiędzy tymi punktami cyklu wynosiły kolejno 16, 0, 2, 6, 9 i 6 miesięcy. Średnio daje to wyprzedzenie 6,5 miesiąca. Mediana z tych liczb to 6 miesięcy.

Innymi słowy nawet przyjmując pesymistyczne założenie, że okres spadku liczby nowych wniosków o zasiłek dla bezrobotnych jest już za nami, otrzymujemy sugestię, że stopa bezrobocia w USA rozpocznie cykliczny wzrost dopiero za ok. pół roku.

Według NBER kolejnej recesje w gospodarce USA rozpoczynały się w grudniu 2007, marcu 2001, lipcu 1990, styczniu 1980 (włączam w to recesję 1981-82), listopadzie 1973 oraz grudniu 1969 (patrz szare paski na poniższym obrazku). Jak widać odległości czasowe pomiędzy początkiem cyklicznego wzrostu stopy bezrobocia a początkiem recesji wynosiły odpowiednio 7, 11, 16, 8, 1 i 7 miesięcy. Średnia i mediana to 8 miesięcy. Nawet więc przy powyższym pesymistycznym założeniu przyjmując, że rzeczywiście stopa bezrobocia zacznie rosnąć od października br. (za 6 miesięcy) otrzymujemy sugestię, że recesja rozpocznie się dopiero ok. 8 miesięcy później czyli gdzieś w okolicach czerwca 2020.

Można przejść bezpośrednio od dat cyklicznych dołków “initial jobless claims” do dat początków recesji. Tu odstępy czasowe wynosiły kolejno 23, 11, 18, 14, 10 i 13 miesięcy. Średnia to 15 miesięcy, a mediana – 14 miesięcy.

Zakładając więc ostrożnie, że liczba nowych wniosków o zasiłek właśnie zakończyła spadek, otrzymujemy sugestię poszukiwania początku recesji w gospodarce USA w okolicach czerwca-lipca 2020. To ten sam wniosek co uzyskany chwilę wcześniej.

Najkrótszy odstęp pomiędzy minimum liczby wniosków o zasiłek a początkiem recesji wyniósł 10 miesięcy (w 1973 roku) i 11 miesięcy (lata 2000-2001). Czyli – na podstawie doświadczeń minionego półwiecza) recesja w USA “może” się rozpocząć najwcześniej od lutego 2020.

Ponieważ rynek akcji w USA zwykle zaczyna spadać dyskontując recesję w gospodarce na ok. pół roku przed jej początkiem (“S&P 500 przed początkiem gospodarczej recesji“), to na podstawie historycznych rozważań dotyczących rynku prac w USA otrzymujemy wniosek, że – przy pesymistycznym założeniu, że liczba “initial jobless claims” już nie będzie dalej spadać – początek spadku cen na amerykańskim rynku akcji związany z przyszłą recesją w gospodarce odległy powinna być o 8 miesięcy. Oczywiście, jeśli sytuacja na rynku pracy w USA nadal się będzie poprawiać, to ten szacunkowy termin będzie się odsuwał w przyszłość.

Podsumowanie: liczba nowych wniosków o zasiłek dla bezrobotnych w USA ustanawiała w ostatnich 3 tygodniach 50-letnie minima. W przeszłości średni odstęp czasowym pomiędzy cyklicznym dołkiem “initial jobless claims” a początkiem wzrostu stopy bezrobocia wynosił średnio pół roku (mediana 6 miesięcy). Średni odstęp czasowy pomiędzy początkiem wzrostu stopy bezrobocia w początkiem recesji wynosił 8 miesięcy (mediana 8 miesięcy). Średnio odstęp czasowy pomiędzy dołkiem liczby wniosków o zasiłek dla bezrobotnych a początkiem recesji wynosił 15 miesięcy (mediana 14 miesięcy; najkrótszy odstęp to 10 miesięcy). To sugeruje, że – zakładając typowe opóźnienia czasowe – początku następnej recesji w Stanach Zjednoczonych można oczekiwać najwcześniej w połowie 2020 roku (lub oczywiście później, jeśli sytuacja na tamtejszym rynku pracy będzie się nadal poprawiać).

Komentarze

Oderwanie rynków od fundamentów, ręczne sterowanie spowodowało, że rynkiem rządzą spekulanci. Wszelkie wnioski oparte o historyczne dane są w tej chwili mało użyteczne. Trudno cokolwiek przewidzieć na najbliższą przyszłość choć oczywiście reset musi nastąpić i mocno zaboli.

rynki sa oderwane od fundamentow od 70 lat, wiec jakies wzorce sie wyksztalcily wciagu tych lat. nie zmienia to faktu ze prawie kazda globalna amerykanska spolka sciaga do USA tyle pieniedzy w postaci zyskow, ze nawet sobie nie wyobrazamy. nie bez powodu gielda w usa rosnie od 50 lat a wskazniki sa na stabilnym poziomie, pomimo wzrostow, bo zyski rosna lawinowo.

Jeśli oderwanie od fundamentów objawia się historycznie niskim bezrobociem i rekordowymi zyskami spółek, to co zobaczymy gdy fundamenty się znajdą? 🙂

No to gdzie ten dołek dołków 40-miesięczny ? Chyba się zagubił:)))

Fundamenty w moim rozumieniu to przede wszystkim roczny wzrost PKB. Z tego też względu każdy cykl kończy się próbą powrotu do fundamentów i ściągnięciem papierowych (wirtualnych) zysków w dół. FED w 2000 i 2007 roku okazał się bezradny, mógł pokiwać palcem w bucie. Tak będzie i tym razem.To pokazało, że FED nie jest wszechmogący.

Jakim fundamentem jest roczny wzrost PKB to najlepiej widzisz po polskiej giełdzie, no chyba że nie widzisz. Wzrost PKB od paru lat to praktycznie top czołówka europejska, polska giełda w tym czasie to dno oprócz momentów kiedy puka w to dno od spodu.

Miałem na myśli USA i skalę spadków na tamtym rynku. U nas oczywiście wszystko może przebiegać bardzo łagodnie.

nasdaq robi kolejny nowy szczyt wszechczasow a defetysci zmieniaja nicki czekajac na jakies zalamanie. macerson widzi zalamanie co tydzien w srode. kangur sie obrazil, wider tez nie widzi przyszlosci dla wzrostow bo katastrofa jest za rogiem i nie ma wyjasnienia dla wzrostu 😀

CDR tez nie spada. oszustwo. jak eski na w20 sie nazbieraja, wtedy pojda wyzej.

a od kiedy to już rośnie wg Twoich prognoz ? 2600 to już chyba kilka razy mieliśmy czy nie? niektórzy widzą spadki a niektórzy wzrosty. Niemniej mam wątpliwości czy wszyscy grają pod to co tutaj wypisują.

No zobaczymy może w końcu któraś środa będzie moja 😉

Jedyne co sie liczy to bilans FEDu, jak FED zabrał 500 mld z bilansu pd wrzesnia 2018 to widzieliście jak szybko indeksy poszły w dół , teraz już mówią ,że nie będa dalej tego ruszać, wystarczy nanieśc wykres bilansu FEDu i S&P żeby wiedzieć co i kto i jak kupuje akcje , zresztą Bank Japonii tak samo zrobił hossę skupując ETFy na akcje , to już nie jest rynek tylko zakupy banków centralnych a że oni mają nieograniczone środki to nie będzie zabawy w besse

teraz zastanowmy sie czy hiperbola na nasdaq wlasnie sie nie zaczela

no jeżeli sie zaczęła to napewno nie teraz a 4 misiące temu , jest tyle wydrukowanych bilionów ,że nie ma co z tym zrobić ,

To już nigdy nie spadnie! Nawet jedna chrupka dla Misia na Nasdaq. Hulaj dusza, piekła nie ma!

H I P E R B O L A!

silny dolar i doktor miedź w dół a to raczej dla rynków roziwjających jak Polska mieszanka niezbyt sprzyjająca wzrostom

buy dat dip jak do tej pory dziala wysmienicie w usa

Wszystko wskazuje na to, że zwrot na giełdach nastąpi dopiero wtedy, kiedy miastu i światu ogłosi się zakończenie rozmów USA-Chiny. Nastąpi to już niebawem.

Żadnego zwrotu nie będzie. TYLKO WZROSTY! Głupie leszcze ładują się w S i dostają baty od prowadzącego.

L PKC!

Proszę spojrzeć na wig banki wyglądają prowzrostowo może Pan karnakufo potwierdzi swoim wykresem?

Aha, czyli to banki będą u nas podnosiły WIG – po 5 – 8 procent dziennie?

Na GPW męczarnia tak jak przewidywałem. Mimo wszystko nadal zakładam jakiś wzrost wig-u 20. Raczej nikt na tym nie zarobi.

Jeżeli USA rośnie non stop 4 miesiąc to kto normalny kupiłby taką padlinę jak polski WIG ? Lepiej grać indeksy USA i zarabiać na mega płynnym rynku a na polskim rynku to co najwyżej można robić płatne analizy dla leszczy .

co ma plynnosc jak inwestujesz w kontrakty, dasz rade kupic i sprzedac. zreszta trzeba dobrze kupic a nie marudzic. w 2016 byl dobry moment, teraz pewnie tez z 200 pkt bedzie mozna wyciagnac jak ruszy

O tym Twoim ruszeniu to już niebawem zaczną krążyć legendy.

Na S&P500 wczoraj wyleciało na SL po 2912 obronne S (50% pozycji L) otwierane po 2898 – strata 14 pkt. Miś nie miał nawet siły dotrzeć do profit 1 na 2888. Teraz mamy ponowną próbę przejścia przez strefę oporu 2915 – 2946. Tak jak wcześniej pisałem – małe obroty na spadku potwierdziły, że ten spadek to korekta.

Cały czas w grze L otwierane po 2816 (zostało 30% pozycji), stop profit przesunięty na 2889. Scenariusz bazowy zakłada przebicie historycznych szczytów (tak jak to zrobił NASDAQ). Póki nie będzie kilku sesji spadkowych z dużymi obrotami, to każda korekta jest okazją do L.

Dłuuuga dystrybucja po 10latach hossy.Zaraz się zrobi egzaltacja czyli wykres pójdzie w prawo:))) I dopiero potem się zanurzy.

D.Trump w dniu 04 kwietnia podczas spotkania z Liu He zapewniał , że w ciągu 4 tygodni obie strony (tj.USA-Chiny) będą wiedziały czy mogą zawrzeć układ. Jeżeli nie był to kolejny z wystrzelonych przez niego kapiszonów to niebawem czegoś konkretniejszego powinniśmy dowiedzieć się o tej wojnie handlowej. Może okazać się , że jest to wojna na ołowiane żołnierzyki. Czy po chwilowej euforii rynki nie zapikuję w dół?

Już niedługo czas zweryfikuje wszystkie hipotetyczne wersje wydarzeń.

konsultant

jaka dystrybucja? google dzisiaj jest wyceniane na 5:1, co roku ma takie zyski ze za 5-10 lat bedzie 1:1 przy tej cenie. a nikt nie bedzie sprzedawal akcji zarabiajacej spolki, a przez conajmniej dekade nie widze konkurencji dla google na horyzoncie.

tak sie robi na malych spolkach przez rok dwa robia zyski i sie je wyrzuca w rynek, bo to wydmuszki, ale tworzace np nasdaq w usa to sa bardzo zyskowne firmy i beda bo sie rozwijaja miedzynarodowo

Wpisu)

Zapraszam do przenosin pod nowy wpis:

https://wojciechbialek.pl/2019/04/kolejny-globalny-szczyt-cen-nieruchomosci-za-4-5-lat.html