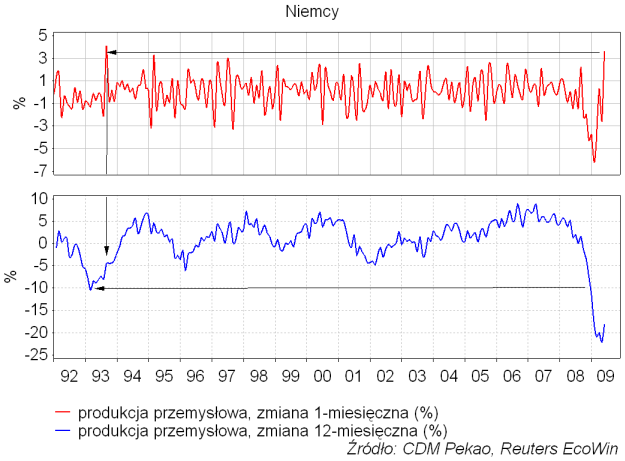

Straszliwie groźnej “głowie z ramionami”, której wielu aktywnych uczestników rynku tak się bało w ostatnich tygodniach, ktoś złośliwie wykręcił w górę prawe ramię, co z pewnością musiało mocno zaboleć wielu nastawionych na spadki “niedźwiedzi”. Z pewnością do takiego a nie innego rozwoju sytuacji przyczyniła się publikacja w niektórych krajach świata serii bardzo pozytywnych informacji makroekonomicznych. Musiały one zbudzić wiele wątpliwości w sercach osób oczekujących rychłego pogłębienia kryzysu. Przede wszystkich wydaje się, że do roboty wzięli się wreszcie Niemcy. W maju produkcja przemysłowa u naszych zachodnich sąsiadów wreszcie wzrosła i to w pięknym stylu: miesięczny skok produkcji o 3,7 proc. w stosunku do poziomu z kwietnia okazał się być najsilniejszym od sierpnia 1993 roku. Poszukiwanie różnych historycznych analogii dla obecnej sytuacji, któremu z lubością oddaje się w komentarzach zamieszczanych na tym blogu, dawało już różne wyniki (zwykle wypadał 1938 i 1975 rok, a w mniejszej skali lata 1995, 1999 i 2002). Ostatnio piękną analogię z “paniką 1907 roku” rokiem przypomniał pan podtworca.

Rok 1993 do tej pory się raczej nie pojawiał w tego typu zabawach w poszukiwanie okresów historycznych zbliżonych do obecnego, ale rzeczywiście pewnych analogii można się doszukać. Wtedy – 16 lat temu – gospodarka niemiecka wydobywała się z poważnej recesji, która swe apogeum osiągnęła w lutym 1993 roku. Ówczesnej recesji gospodarczej w Europie towarzyszył kryzys Europejskiego Systemu Walutowego zapoczątkowany opuszczeniem „węża walutowego” i dewaluacją brytyjskiego funta z września 1992 (Brytyjczycy, których mocna waluta – dolar robił wtedy nowe historyczne dołki – wpychała w recesję uciekli przed tym bólem dewaluując funta). Oprócz kryzysu walutowego pojawił się poważny kryzys bankowy: to wtedy właśnie jesienią 1992 roku rząd Szwecji zdecydował o nacjonalizacji tych z banków, które popadły w kłopoty wskutek pęknięcia poprzedniej „bańki” na rynkach nieruchomości. Oczywiście początek lat 90-tych był również okresem krachu na giełdzie w Tokio (tam ceny akcji po ponad 2,5 roku spadku osiągnęły dno we wrześniu 1992 roku), jak również ciężkiej recesji gospodarczej w krajach byłego bloku komunistycznego (choć tu oczywiście “pęknięcie komunistycznej bańki” i tym samym otwarcie nowych rynków zapowiadało lepsze perspektywy na przyszłość dla firm zachodnich i boom lat 90-tych).

Recesja w niemieckim przemyśle z lat 1992-1993 osiągnęła rozmiary nie widziane przez następne kilkanaście lat aż do czasu obecnego załamania. Miesięczny skok produkcji w górę o 4,1 proc. z sierpnia 1993 nastąpił w pół roku po apogeum tej recesji, które wypadło w lutym przy produkcji przemysłowej niższej niż rok wcześniej o 10,5 proc. Ówczesny skok produkcji podobny do tego z maja tego roku odebrany został zapewne jako sygnał przełamywania recesji i potwierdzenie nadejścia ożywienia gospodarczego, które trwało – jak się później okazało – do listopada 1994.

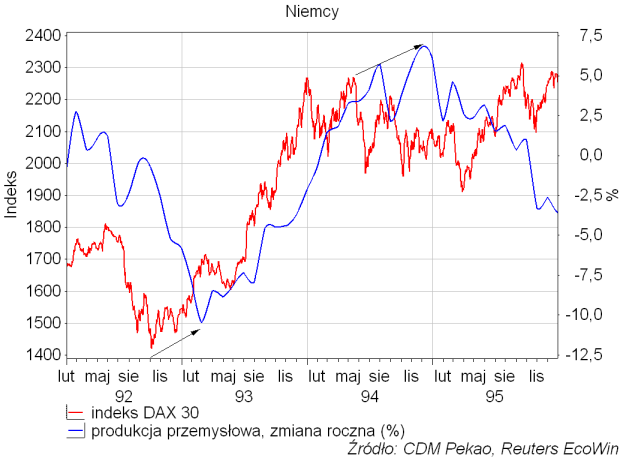

Jak to widać na powyższym wykresie giełda we Frankfurcie rozpoczęła dyskontowanie tego ożywienia już w październiku 1992, a więc na 4 miesiące przed apogeum recesji. Łącznie do czasy uformowania podwójnego szczytu w styczniu i maju 1994 (to odpowiednik poprzedzającego krach na GPW szczytu z marca 1994) DAX zyskał 60 proc. Ten wzrost cen akcji wyprzedzał o kilka miesięcy przyspieszenie dynamiki rocznej produkcji z -10,5 proc. do +6,8 proc. kulminujące w listopadzie 1994.

Jak widać tak jak i obecnie wzrost cen akcji rozpoczął się na kilka miesięcy przed początkiem ożywienia w przemyśle. Można więc podejrzewać, że analogicznie ceny akcji przestaną rosnąć, albo wręcz zaczną spadać na kilka miesięcy przed końcem fazy ożywienia gospodarczego (fazy rosnącej dynamiki rocznej produkcji). Warto o tym pamiętać, by w przyszłym roku nie nabrać się na optymistyczne prognozy gospodarcze publikowane np. przez MFW czy Komisję Europejską…

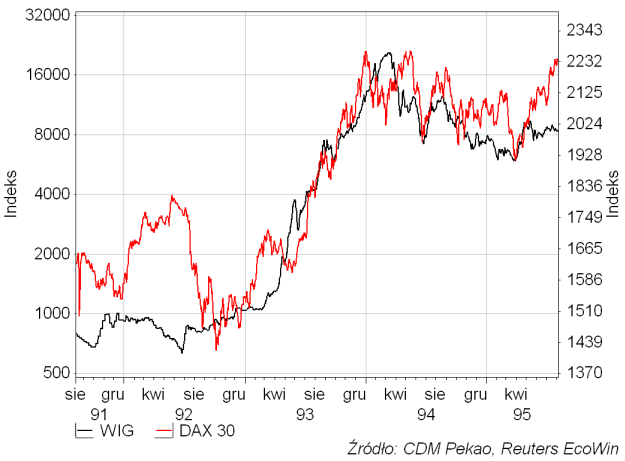

Jak ciekawostkę można potraktować porównanie ówczesnej hossy na rynku niemieckim z tą na warszawskiej giełdzie. Jak widać mieliśmy tu do czynienia z objawami tego samego globalnego fenomenu, choć oczywiście ze względu na różnicę w lokalnych warunkach skala wzrostów była na obu rynkach nieporównywalna (60 proc. we Frankfurcie, prawie 3000 proc. w Warszawie). Te dysproporcje – w kapitalizacji, wycenie, płynności itp. -pomiędzy obydwoma rynkami uległy wyraźnemu zmniejszeniu w okresie minionych 16 lat, więc tym razem nie można liczyć na GPW na wyczyny podobne do tych z 1993 roku. Ale nie ma co narzekać. Po rzeźni z okresu lipiec 2008-marzec 2009 nawet kilkunastomiesięczne odreagowanie o konwencjonalniej skali stanowić będzie dużą odmianę.

Ten majowy skok produkcji w Niemczech został potwierdzony największym od czerwca 2007 wzrostem zamówień dla niemieckiego przemysłu (+4,3 proc. w maju). W przypadku produkcji jest to pierwszy miesięczny wzrost, zamówienia w niemieckim przemyśle rosną już od marca (podobnie jak ceny akcji).

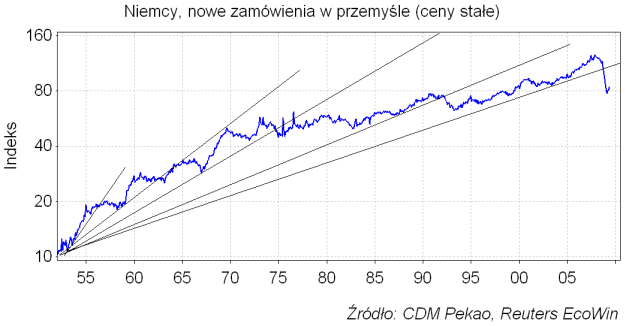

Sięgający początku lat 50-tych ubiegłego stulecia wykres wartości nowych zamówień w niemieckim przemyśle (w cenach stałych) świadczy o trwającym od dziesiątek lat stopniowym – i naturalnym – wygasaniu impetu niemieckiej gospodarki. Ostatnie załamanie to tylko gwałtowny epizod w ramach tej głębszej tendencji. Osiągnięta w trakcie kryzysu skala odchylenia od długoterminowego trendu jest jednak na tyle duża, że teraz oczekiwać należy stopniowej stabilizacji sytuacji i “przyzwyczajania” się inwestorów do nowego – obniżonego – tempa wzrostu.

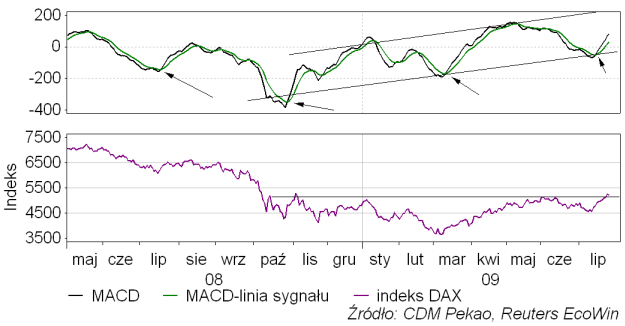

Znacznie skracając horyzont wypada zauważyć, że ostatni dołek na giełdach z 10 lipca najprawdopodobniej należy utożsamić z minimum cyklu 20-tygodniowego, które planowo osiągnięte miało zostać gdzieś na początku lipca.

Takie utożsamienie pozwala poszukiwać – i znaleźć – podobieństwa obecnej sytuacji do tej z marca tego roku, października 2008 czy lipca 2008.

Niedawny sygnał kupna na MACD sugeruje, że DAX zdoła pokonać opór w okolicach poziomu 5000, co spowoduje pojawienie się na wykresie tego indeksu ogromnej 10-miesięcznej formacji “odwróconej głowy z ramionami”, która tym razem podniecać będzie wyobraźnię “byków”. Ze względu na silną ostatnio korelację WIG-u 20 i DAX-a wszystkie te rozważania odnoszą się dosyć ściśle również do naszego rynku.

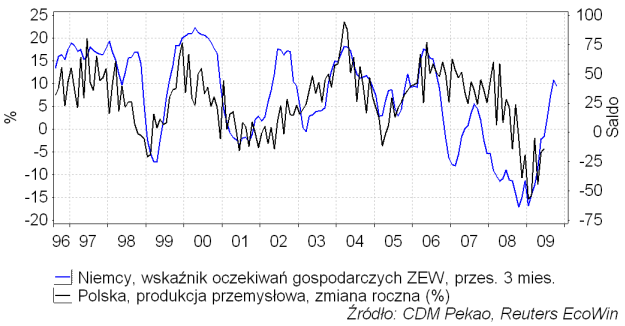

Ten związek pomiędzy rynkami jest oczywiście uzasadniony więzami gospodarczymi. Obserwacja zachowania dwu niemieckich wskaźników lekko wyprzedzających w przeszłości zmiany polskiej produkcji przemysłowej czyli indeksu oczekiwań gospodarczych IFO:

… oraz indeksu oczekiwań gospodarczych ZEW:

… potwierdzają zasadność snucia relatywnie optymistycznych scenariuszy na najbliższą przyszłość i zapowiadają powrót dynamiki rocznej produkcji przemysłowej w naszym kraju do wartości dodatnich jeszcze latem tego roku.