Barack Obama jest trzecim z rzędu prezydentem USA sprawującym swój urząd drugą kadencję (po Clintonie mężu i Bushu młodszym). Ten fakt można uznać za sygnał zachodzącej stabilizacji politycznej w USA – w okresie wcześniejszych 150 lat prezydent, którego nikt nie zabił, nie usunął z urzędu i który wygrał wybory dwukrotnie, ale nie zasiedział się pod pretekstem wojny do czwartej kadencji, zdarzał się rzadko. Łącznie z wymienioną wyżej trójką było takich przypadków tylko siedem – do tej grupy można doliczyć Reagana (1981-1989), Eisenhowera (1953-1961), Wilsona (1913-1921) i Granta (1869-1877).

Z punktu widzenia rynku akcji koniec drugiej kadencji prezydenta kojarzy się ostatnio fatalnie. Dwa największe krachy giełdowe ostatnich dekad (spadek S&P 500 o 49-57 proc.) zaczęły odpowiednio pod koniec drugiej kadencji Clintona (marzec 2000) i pod koniec drugiej kadencji Busha młodszego (październik 2007). Proponuję sprawdzić, czy to uniwersalna reguła, to znaczy, czy każdy dwukadencyjny prezydent USA z okresu minionych 140 lat stosował się – świadomie lub nie – do maksymy “après nous, le déluge”.

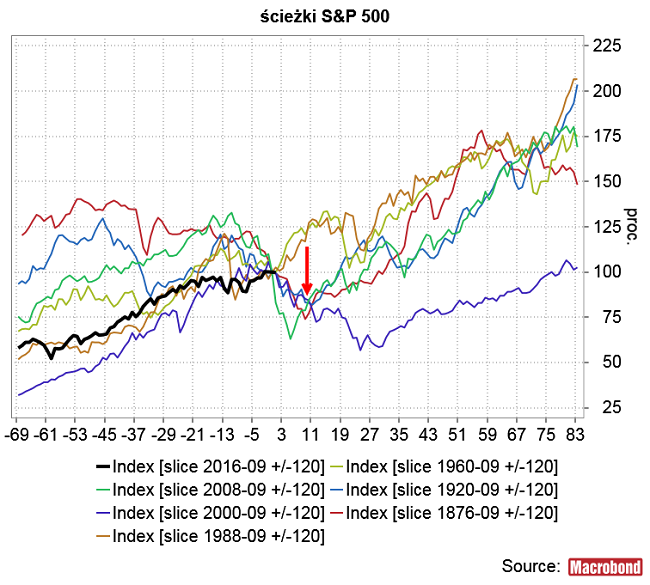

Na poniższym obrazku widać 7 ścieżek S&P 500 zsynchronizowanych na koniec września ostatniego roku drugiej kadencji. Jak widać aż tak ekstremalne przypadki jako bessy z lat 2000-2002 i 2007-2009 się już nie pojawiły, tym niemniej w 4 na 6 przypadków w lipcu pierwszego roku nowej kadencji prezydenckiej S&P 500 był przynajmniej 15 proc. niżej niż na koniec września roku wyborczego.

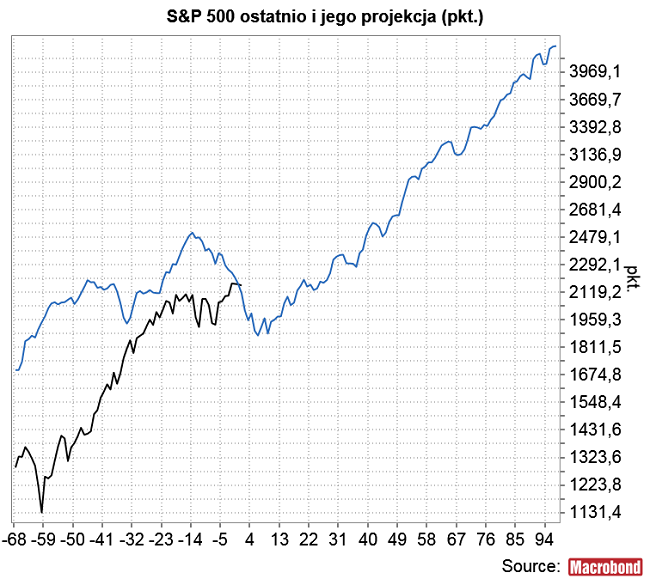

Uśrednienie tych 6 historycznych ścieżek indeksu daje projekcję, która robił dołek w marcu roku wyborczego w okolicach poziomu 1873 pkt. po czym wznawia wzrosty. Jak widać uśredniając słaby dla rynku akcji okres rozpoczyna się w lipcu trzeciego roku przed wyborami zaś kończy 4 miesiące po wyborach.

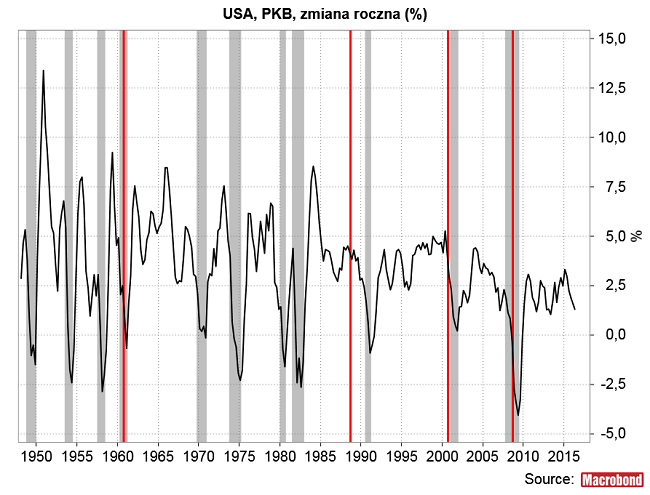

Tą okołowyborczą słabość rynku akcji w okolicach końca drugiej kadencji słabość można zrozumieć przyglądając się zachowaniu dynamiki PKB w USA w tych okresach. Dysponuję danymi na temat PKB w USA dopiero od 1948 roku, więc zaznaczyłem na poniższym wykresie październiki 1960, 1988, 2000 i 2008 roku. Jak widać w dwóch z tych czterech przypadków (1960, 2008) recesja w gospodarce już wtedy trwała, w jednym jej początek odległy był o 5 miesięcy (2000), a w jednym o 21 miesięcy (1988).

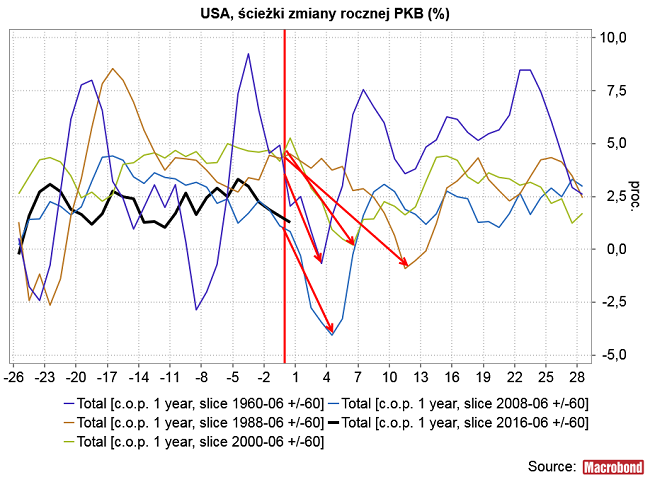

Porównanie ówczesnych ścieżek zmiany rocznej PKB zsynchronizowanych na koniec II kw. roku wyborów wygląda tak:

To tego zestawienia można dodać informacje o gospodarczej depresji z lat 1920-21, która rozpoczęła się w ostatnim roku drugiej kadencji prezydenta Woodrawa Wilsona i o tzw. “Długiej Depresji” z lat 1873-1879, czyli z okresu drugiej kadencji Ulyssesa Granta i bezpośrednio po niej.

Do tego schematu można nawet wciągać Franklina Delano Roosevelta, który został wybrany po raz pierwszy w 1932 roku a po raz drugi w 1936 roku i powinien zakończyć drugą kadencję na początku 1941 roku. Ktoś kto kupiłby S&P 500 na koniec września 1940 roku do kwietnia 1942 roku (4 miesiące po japońskim ataku na Pearl Harbor) straciłby 28 proc.

Jak widać rzeczywiście kończącego drugą kadencję prezydenta USA można podejrzewać o stosowanie podejścia typu “po nas choćby potop”.

Projekcja dynamiki PKB w USA oparta na uśrednieniu ścieżek wokół wyborów z 1960, 1988, 2000 i 2008 roku robi dołek już w II kw. 2017 roku, co pasuje do przedstawionej wyżej projekcji S&P 500 robiącej dołek w marcu przyszłego roku.

Tyle zabawy historią. Muszę przyznać, że wnioski z niej wyciągnięte raczej nie pasują do mojego preferowanego scenariusza, w którym obecna sytuacja z grubsza przypomina tę z 1999 roku, co oznacza, że końca hossy na Wall Street można oczekiwać dopiero w przyszłym roku, a recesja nadejdzie w roku 2018-tym. Warto jednak zwrócić uwagę, że projekcja z poprzedniego wpisu sugerowała dołek S&P 500 w lutym. Proponuję więc pewien kompromis: wynikająca z cyklu Kuznetsa analogia z sytuacją z 1999 roku jest aktualna, S&P 500 jest obecnie 8 miesięcy po dołku z lutego tego roku, a więc w podobnej sytuacji jak w czerwcu 1999 w 8 miesięcy po dołku bessy z października 1998 (upadek LTCM po kryzysie azjatyckim i rosyjskim), czyli za miesiąc – w okolicach wyborów w USA (wygrywa Clinton żona?) – mamy odpowiednik lipca 1999 i S&P 500 będzie mógł zacząć 3 miesięczną korektę o ok. 12 proc. odpowiadającą tej z okresu lipiec-październik 1999. Później – czyli od lutego 2017 – można będzie dokończyć hossę odpowiednikiem 5-miesięcznej fali wzrostowej z okresu październik 1999-marzec 2000. W drugiej połowie 2017 roku rozpocznie się bessa.