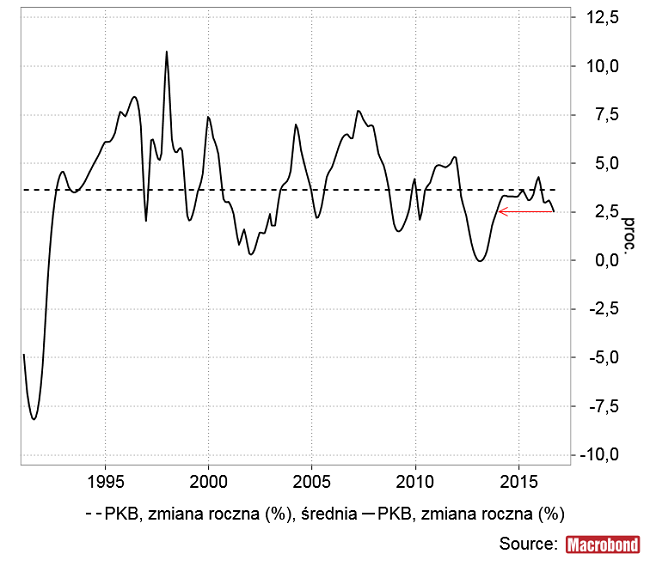

Według GUS Produkt Krajowy Brutto naszego kraju był wyższy niż przed rokiem o 2,5 proc., co oznacza najwolniejsze tempo wzrostu od 3 lat.

Wywołało to sporo komentarzy sugerujących, że to spowolnienie to wina rządzącej nami miłościwie od roku “dobrej zmiany”. Moim zdaniem takie opinie w dużej mierze wynikają z zabobonnej wiary w moc sprawczą polityków. W rzeczywistości jest ona – szczególnie w krótkoterminowej perspektywie – bardzo ograniczona. Gospodarka porusza się w swoim rytmie wyznaczonym przez różnej maści długoterminowe cykle, na co politycy mają ograniczony wpływ.

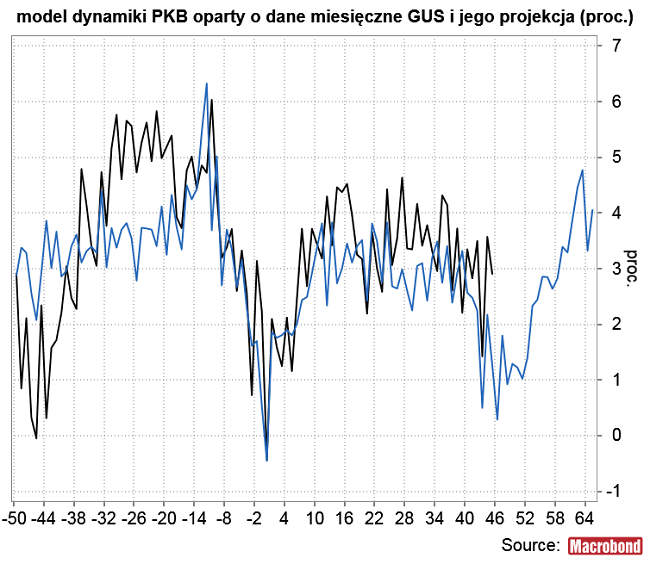

I tak na przykład prezentowana w tym miejscu w przeszłości projekcja przebiegu dynamiki PKB (a dokładnie jej modelu opartego o miesięczne dane GUS o produkcji przemysłu i budownictwa oraz sprzedaży detalicznej) w obecnym cyklu oparta na uśrednieniu kilku ostatnich cykli Kitchina sugerowała, że jej dołek powinien wypaść w okolicach października tego roku, po czym powinno nadejść cykliczne ożywienie.

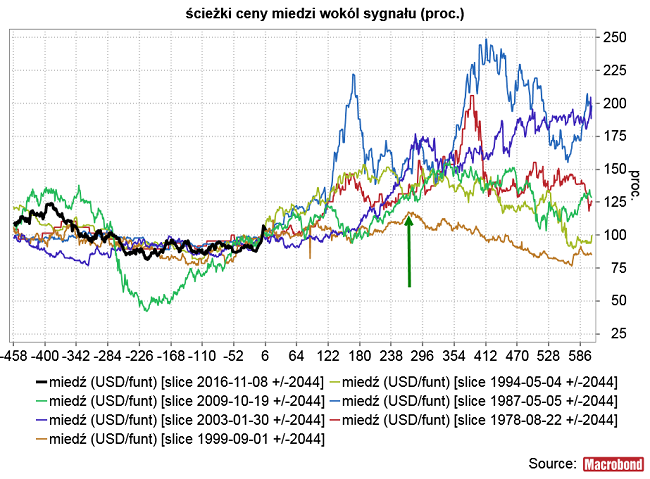

I wszystko wskazuje na to, że tak się rzeczywiście dzieje. Sugerują to sygnały, które otrzymaliśmy ostatnio od eksperta znanego jak Dr. Copper. W pierwszej połowie listopada cena miedzi, która jeszcze w styczniu znalazła się na najniższym od kilku lat poziomie, ustanowiła roczne maksimum. W okresie minionych 40 lat takie sygnały pojawiły się 6-krotnie zawsze potwierdzając trwanie inflacyjnej fazy cyklu gospodarczego.

W każdym z tych 6 przypadków miedź w rok po takim sygnale kosztowała przynajmniej 17 proc. więcej niż w momencie generowania sygnału, a hossa na rynku miedzi kończyła się kolejno 18 miesięcy, 19 miesięcy, 7 miesięcy, 12 miesięcy, 40 miesięcy oraz 16 miesięcy po wygenerowaniu sygnału.

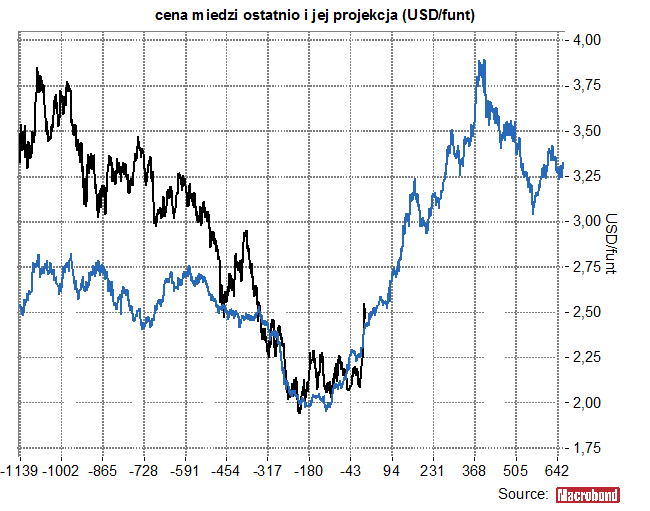

Projekcja ceny miedzi oparta o uśrednienie tych 6 historycznych ścieżek silnie rośnie przez następne ponad 1,5 roku.

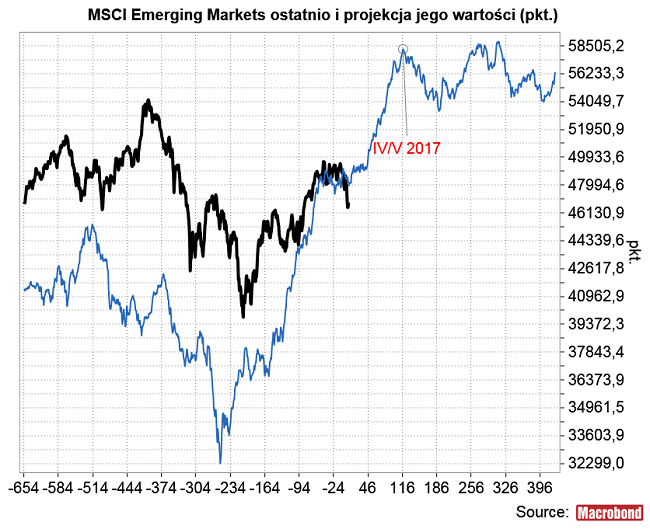

Projekcja wartości MSCI Emerging Markets Index (w lokalnych walutach) uzyskana na podstawie 4 ostatnich tego typu sygnałów na miedzi (19 października 2009, 30 stycznia 2003, 1 września 1999 oraz 4 maja 1994) rośnie do przełomu kwietnia i maja przyszłego roku, chociaż widać, że obecna dynamika indeksu jest cieniem tej obserwowanej w przeszłości, więc do nominalnych poziomów osiąganych przez projekcję nie ma co specjalnie się przywiązywać.

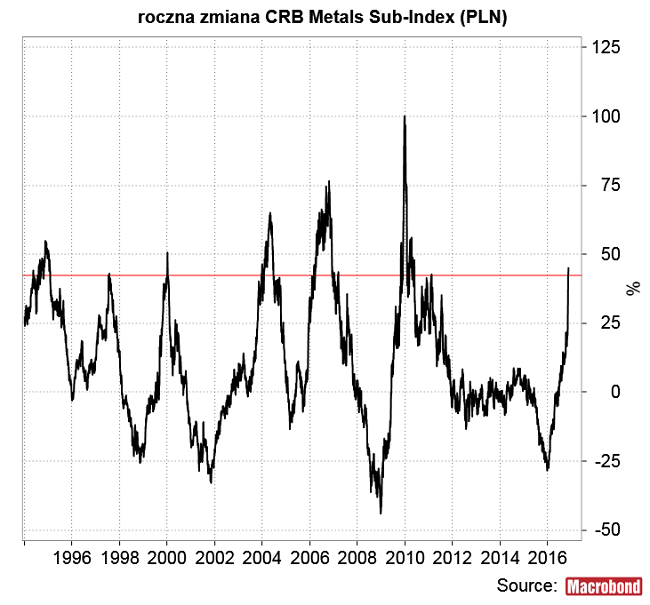

Jak to się ma do koniunktury gospodarczej w Polsce? Otóż – zgodnie z powiedzeniem “dr. Miedź prawdę ci powie” – dynamika złotowych cen metali przemysłowych była w przeszłości bardzo dobrym wskaźnikiem koniunktury w polskim przemyśle. Dzięki ostatniemu skokowi w górę cen miedzi i podobnym wzrostom cen innych metali przemysłowych oraz dzięki sile dolara i słabości złotego zmiana roczna złotowej wartości CRB Metals Sub-Index w ostatnich dniach przekroczyła +40 proc. Taki sygnał pojawiał się w każdym z poprzednich cykli za wyjątkiem skrajnie deflacyjnego ostatniego.

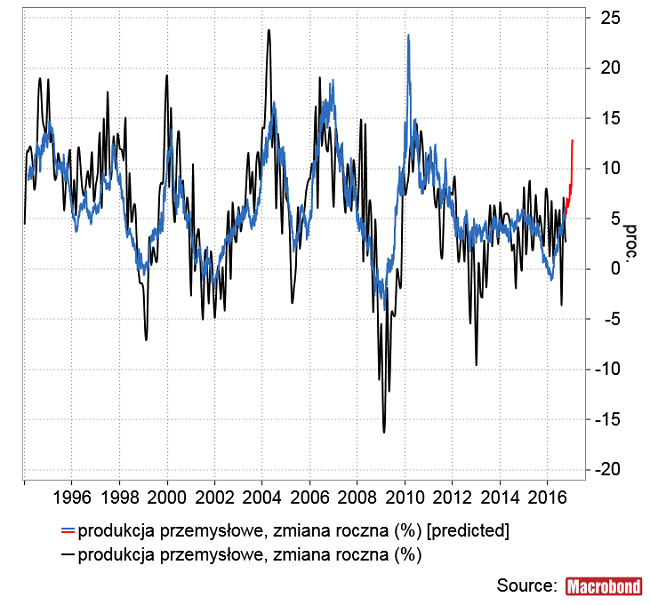

Taka zmiana roczna przekłada się w modelu dynamiki produkcji przemysłowej na wzrost produkcji bliższy +13 proc. niż +3,2 proc. z września. Wskaźnik ten wyprzedzał w przeszłości dynamikę produkcji o średnio 2 miesiące, więc pierwsze efekty listopadowego ożywienia na rynku metali powinniśmy zobaczyć w danych GUS o produkcji za styczeń.

Niestety w przeszłości takie jak listopadowy sygnały z rynku metali często pojawiały się, gdy ożywienie w przemyśle już jakiś czas trwało, więc projekcja dynamiki produkcji przemysłowej oparta na tych precedensach rośnie jedynie do lutego przyszłego roku osiągając poziom +9,2 proc. Tak więc nie jest jasne, jak długotrwałe okaże się ostatecznie ożywienie sugerowane przez zachowanie cen miedzi. Z poprzednich rozważań – “Hossa do kwietnia potem krach” – i tak wynika, że na wzrosty cen akcji mamy czas co najwyżej do wiosny. Kwiecień to moment publikacji wyników za I kw., które – jak wynika z powyższych rozważań – powinny być relatywnie dobre.

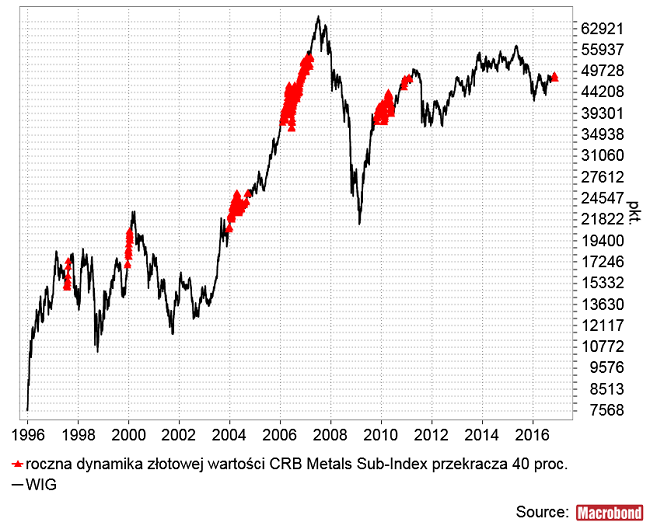

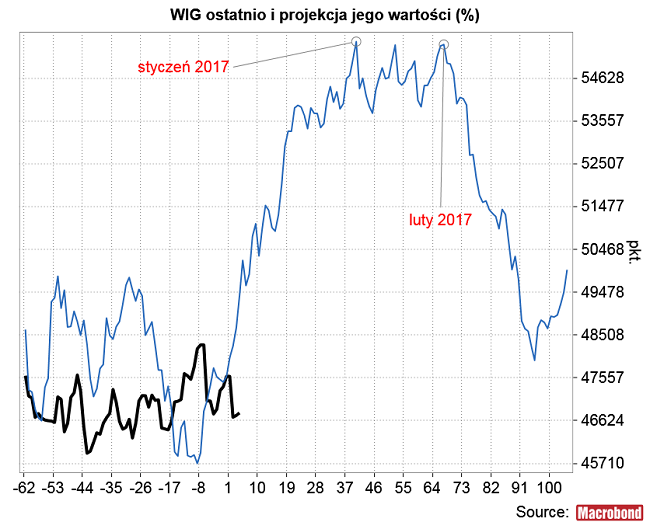

Na poniższym obrazku na wykresie WIG-u zaznaczyłem 5 ostatnich tego typu sygnałów (plus obecny) generowanych przez złotową wartość CRM Metals Sub-Index.

Jak widać takie sygnały pojawiały się zawsze w drugiej połowie cyklicznej hossy. Z tego wynika, że nie należy się obecnie nastawiać na jakąś bardzo długo trwające wzrosty. Projekcja wartości WIG-u oparta o te sygnały oczywiście rośnie (o prawie 20 procent), ale osiąga szczyt już w okresie styczeń-luty.

Mamy więc projekcję WIG-u rosnącą do stycznia/lutego, projekcję MSCI EM Index rosnącą do przełomu kwietnia/maja i cytowane powyżej uzyskane na podstawie cyklu Kuznetsa projekcje dla głównych indeksów osiągające szczyty w marcu i kwietniu. Jakieś precyzyjniejsze oszacowania można będzie być może uzyskać już po nowym roku w miarę pojawiania się nowych sygnałów. Uzyskana przed miesiącem projekcja dla S&P 500 robi szczyt już w grudniu, ale można ten wynik lekceważyć zakładając, że w takiej jak obecna inflacyjnej fazie cyklu USA (połączonej z mocnym dolarem) mają prawo słabować, a silniejsze wzrosty pojawią się na peryferiach (lub na rynkach korzystających z silnego dolara). Oczywiście hipotetyczny protekcjonizm Trumpa może tu być zagrożeniem, ale nie wydaje się, by jakieś realne decyzje mogły się pojawić już w najbliższych miesiącach.

Podsumowując: najbliższe miesiące powinny przynieść wyraźną poprawę koniunktury gospodarczej, czemu towarzyszyć powinien – powiedzmy kilkunastoprocentowy – wzrost wartości WIG-u trwający do I kw. (a być może do początku kwartału drugiego). Hossa na miedzi powinna potrwać jeszcze przynajmniej 7 miesięcy, chociaż obecną sytuacją należy porównywać raczej z przypadkiem z lat 1999-2000, a więc jakichś wielkich szaleństw na tym rynku nie należy oczekiwać.