Jak zwykle pierwszy piątek miesiąca przyniósł publikację trzech kluczowych danych na temat sytuacji na rynku pracy w USA w poprzednim miesiącu. Przyjrzyjmy się tym informacjom, bo ich publikacja powstrzymała na poprzedniej sesji zwyżkę cen akcji na giełdach w Stanach Zjednoczonych, osłabiła rynek obligacji i umocniła dolara.

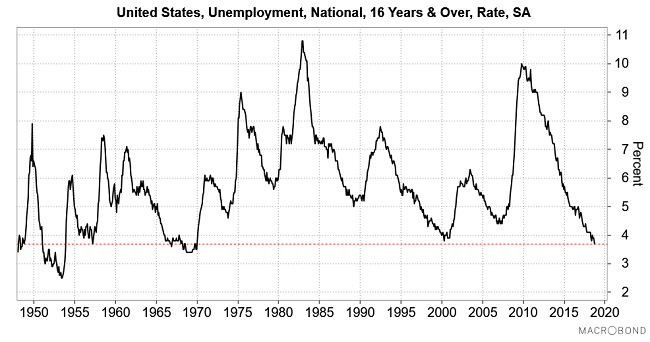

Stopa bezrobocia pozostała w październiku na poziomie z poprzedniego miesiąca czyli 3,7 proc. To najniższa wartość tego parametru od prawie półwiecza: ostatni raz z tak niską lub niższą wartością stopy bezrobocia w USA miewaliśmy do czynienia w okresie wrzesień 1966-grudzień 1969. Wcześniej takie poziomy pojawiały się trzykrotnie w latach 1948 (od kiedy dostępne są dane) – 1957,

Ostatni okres, gdy stopa bezrobocia w USA była równie niska jak obecnie czyli lata 1966-1969, nie dobrym okresem do kupowania tamtejszych akcji, co dobrze widać na poniższym obrazku, na którym umieściłem wykres wartości indeksu S&P 500 urealnionej indeksem cen detalicznych w USA czyli CPI. Jak widać realne – po uwzględnieniu tempa spadku wartości pieniądza – ceny akcji nie pokonały trwale pokoleniowego szczytu ustanowionego w 1966 roku przez następne 27 lat. Warto również zauważyć, że wysokość stopy bezrobocia w USA we wrześniu i październiku b.r. czyli 3,7 proc. jest tylko minimalnie niższa niż dołek z kwietnia 2000 (3,8 proc.). Kupując akcje w USA wiosną 2000 wyszlibyśmy – w ujęciu realnym – trwale na plus dopiero 2 lata temu.

Jeśli kupowanie akcji w USA przy równie niskiej co obecnie wysokości stopy bezrobocia dwukrotnie ostatnio – w 2000 roku i w 1966 roku – okazało się fatalną pomyłką, a włożone pieniądze realnie odzyskiwaliśmy po odpowiednio 16 i 27 latach, to z pewnością uzasadnia to sporą rezerwę wobec pomysłów dokonywania obecnie długoterminowych lokat na amerykańskim rynku akcji.

Osobiście jednak nie jestem do końca przekonany w stosunku do zasadności czynienia aż tak skrajnie pesymistycznych w swej wymowie długoterminowych analogii do 2000 czy 1966 roku. Nie zgadza mi się bowiem pozycja rynku w ramach cyklu pokoleniowego. Obecnie jesteśmy w niecałe 19 lat po szczycie poprzedniej pokoleniowej hossy (marzec 2000) i niecałe 10 lat po dołku pokoleniowego kryzysu światowego systemu finansowego (marzec 2009). W poprzednim cyklu odpowiada to okolicom roku 1984 (czasy reaganowskiego “Make America Great Again”) w niecałe 19 lat po pokoleniowym szczycie cen akcji w USA z lutego 1966 i niecałe 10 lat po dołku pokoleniowego kryzysu (“kryzysu naftowego”) z końca 1974 roku. W jeszcze wcześniejszym cyklu pokoleniowym za odpowiednik obecnej sytuacji można uznać powiedzmy okolice roku 1948 (Trum(p)=Trum(an)) niecałe 19 lat po szczycie pokoleniowej hossy z lata 1929) i 6 lat po momencie największego zagrożenia dla perspektyw USA w 1942 roku. W obu przypadkach amerykański rynek akcji miał przed sobą jeszcze 16-18 lat silnej hossy, której w pierwszym przypadku towarzyszyło wyeliminowanie z poważnej gry poprzedniego globalnego hegemona czyli Wielką Brytanię, a w drugiej pretendenta do pozycji globalnego hegemona czyli ZSRR.

Z pewnością można sobie obecnie wyobrazić scenariusz, w którym w obecnym cyklu USA udaje się wyeliminować a przynajmniej poważniej osłabić na dłuższy czas kolejnego pretendenta czyli Chiny, a efektem będzie ponownie kilkunastoletni okres prosperity na Wall Street. Oczywiście wyobraźnia wyobraźnią ale pewności, że tak się stanie, mieć nie można.

Tak czy siak analogie 2018=2000 2018=1966 nie pasując do wniosków płynących z zastosowania do analizy rynku teoretycznej konstrukcji jaką jest cykl pokoleniowy, więc należy moim zdaniem dopuścić możliwość, że w długoterminowym horyzoncie odpowiednikami obecnego okresu niskiej wysokości stopy bezrobocia w USA są raczej podobne epizody z lat 40-tych i 50-tych.

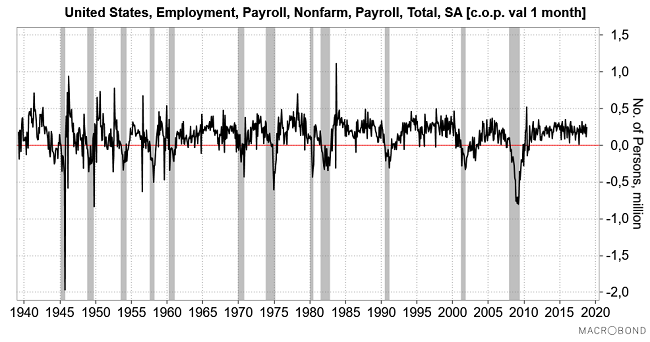

Drugim opublikowanym w piątek wskaźnikiem była zmiana zatrudnienia w pozarolniczym sektorze w USA. Nie pojawiła się tu raczej żadna sensacja. W październiku zatrudnienie w USA wzrosło o ćwierć miliona osób.

Spadek tego wskaźnika poniżej zera byłby sygnałem potwierdzającym początek recesji, ale oczywiście październikowe dane mają całkiem odmienną wymowę.

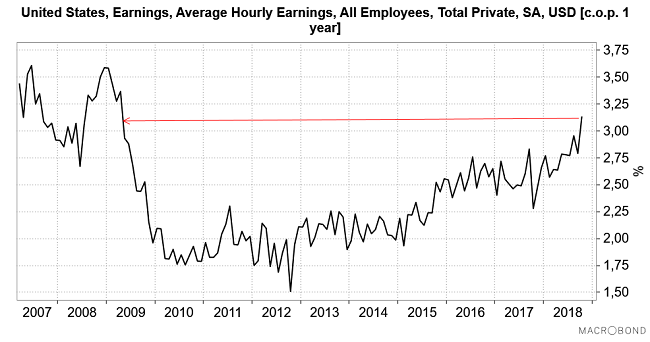

Interesująca natomiast zachowała się październikowa wartość trzeciego z kluczowych piątkowych wskaźników, czyli roczna zmiana średniej godzinowej stawki za pracę w USA w sektorze prywatnym. Dynamika “average hourly earnings” wzrosła do najwyższego poziomu od kwietnia 2009 (+3,1 proc.).

Wzrost dynamiki płac jest oczywiście zjawiskiem oczekiwanym w warunkach najniższej od prawie półwiecza stopy bezrobocia w USA.

W 2007 roku rynek akcji stracił siły do wzrostów, a w 2008 roku gospodarkę USA dotknął pokoleniowy kryzys po tym, jak dynamika płac osiągnęła poziom +3,6 proc.

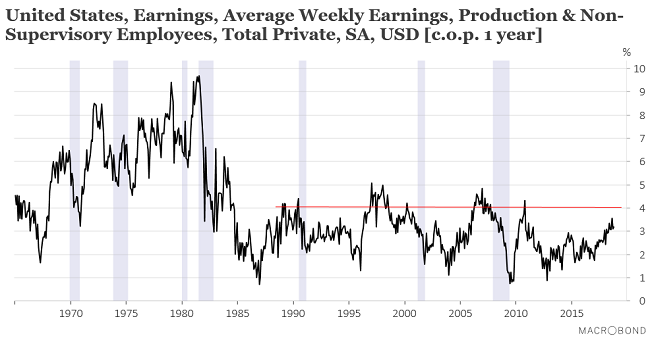

Niestety ta seria danych ma krótką historię, więc trudno na jej podstawie ocenić jakie poziomy dynamiki płac – które dla przedsiębiorstw są kosztem – są generalnie zabójcze dla rynku akcji. Dłuższą historią dysponuję w przypadku serii danych dotyczących płac na stanowiskach niekierowniczych w sektorze prywatnym. Tu można pokusić się o zaryzykowanie tezy, że poważnie zagrażający wzrostowi gospodarczemu poziom wzrostu płac nie został jeszcze w USA osiągnięty.

Nie zmienia to oczywiście tego, że najwyższe od ponad 8 lat tempo wzrostu stawki godzinowej za pracę w prywatnym sektorze w USA jest sygnałem potwierdzającym narastanie presji cenowej, który dla FED będzie argumentem za dalszym zaostrzaniem polityki pieniężnej w najbliższym czasie. Piątkowa reakcja rynków – wzrost rentowności obligacji, umocnienie dolara i spadek cen akcji na Wall Street – świadczyły, że inwestorzy tak właśnie zinterpretowali te dane.

Podsumowując: wzrost zatrudnienia w sektorze pozarolniczym o ćwierć miliona osób, najniższa od prawie ćwierć wieku wysokość stopy bezrobocia oraz najwyższa od ponad 9 lat roczna dynamika średniej stawki za godzinę pracy w sektorze prywatnym w USA w październiku świadczą o tym, że rynek pracy w USA nie wykazuje na razie objawów pogarszania się koniunktury gospodarczej. Stanowi to dla FED argument za dalszym zaostrzaniem polityki pieniężnej.