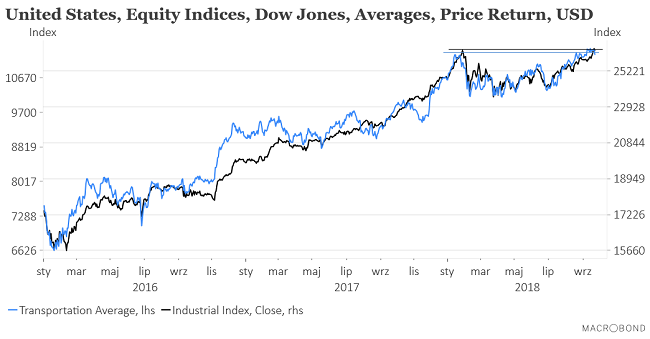

Ktoś powie, że na rynku zdominowanym przez sektor FAANG (Facebook, Apple, Amazon, Netflix, Alphabet), licząca sobie ponad 100 lat “teoria Dowa” jest tylko historyczną ciekawostką i niewątpliwie jest w tym sporo racji. Dla przypomnienia zgodnie z teorią Dowa potwierdzenie przez nowy szczyt jednej z dwóch średnich Dow Jonesa – przemysłowej (Dow Jones Industrial Average) lub transportowej (Dow Jones Transportation Average) – podobnego szczytu drugiej średniej świadczy o zdrowiu hossy i zapowiada jej kontynuację. Takie potwierdzenie zostało wygenerowane w czwartek, gdy DJIA po 8 miesiącach ponownie ustanowiła nowy historyczny rekord, po tym jak w sierpniu i wrześniu podobna sztuka udała się DJTA.

W mediach pojawiły się opinie, że “zgodnie z zasadami ‘teorii Dowa’ sugeruje to, że koniunktura gospodarcza się poprawia, więc czeka nas 6 do 9 miesięcy wyższych cen akcji”.

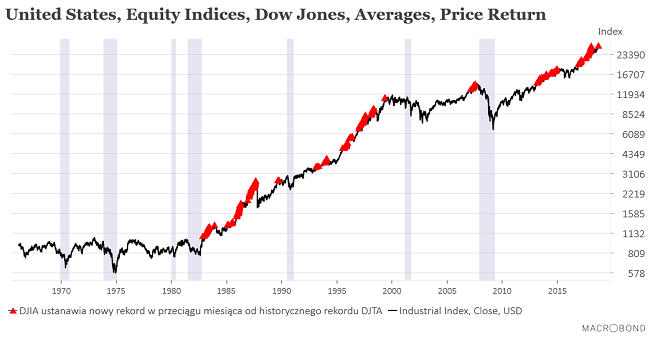

Zdefiniujmy sobie obecny sygnał jako “wyjście DJIA na nowy historyczny szczyt w ciągu miesiąca od historycznego szczytu DJTA”. W ciągu minionych 50 lat takich sytuacji było wiele:

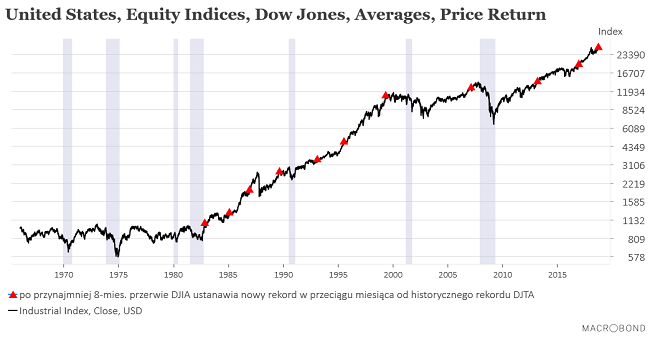

Zredukujmy tę liczbę sygnałów wprowadzając dodatkowy warunek: sygnał “teorii Dowa” potwierdzający hossę pojawia się po prawie 8 miesiącach przerwy (tak jak to jest obecnie, kiedy taki sygnał pojawia się po raz pierwszy od stycznia). Liczba sygnałów spada nam do – uwzględniając czwartkowy – 11-tu, co pozwala już próbować wyciągać jakieś wnioski.

Pesymista powie, że sygnały z lutego 2007, maja 1999 czy sierpnia 1989 były pułapkami, gdyż pojawiały się w momencie, w którym dalszy wzrost wartości Dow Jonesa był już bardzo umiarkowany, zaś średnioterminowy potencjał spadkowy duży. Co więcej początek gospodarczej recesji nie był już tak odległy (odpowiednio o 10 miesięcy, 22 miesiące i 11 miesięcy). Optymista zauważy, że w pozostałych 7 przypadkach sygnały raczej zgodnie z założeniami całej koncepcji poprzedzały dalsze wzrosty cen akcji.

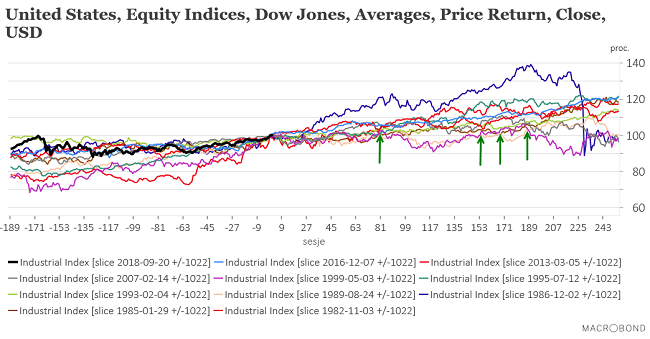

Co więcej w mniej więcej 4 miesiące, 7 miesięcy, 8 miesięcy i 9 miesięcy po sygnałach takich jak czwartkowy wartość średniej przemysłowej Dow Jonesa była “zawsze” (to znaczy w każdym z tych 10 przypadków z lat 1982-2016) wyżej niż w momencie generowania sygnału.

Ta “statystyka” sugeruje, że przez następne mniej więcej 9 miesięcy na rynku nic strasznego nie powinno się wydarzyć. Później ceny akcji mogą ulec załamaniu: krach w 1987 roku rozpoczął się w 8 miesięcy po sygnale “teorii Dowa” takim jak czwartkowy, Wielka Bessa z lat 2007-2009 rozpoczęła się podwójnym lipcowo-październikowym szczytem w 5-8 miesięcy po sygnale z lutego 2007, a krach na globalnym rynku akcji spółek z sektorów IT&TC nastąpił od marca 2000 czyli 10 miesięcy po sygnale z maja 1999. Ale to dopiero później.

Nie bardzo to wszystko pasuje do scenariuszy wywiedzionych dla naszego rynku z analizy naszego cyklu koniunkturalnego (cyklu Kitchina), które sugerują dołek bessy w okolicach wiosny 2019. Można to próbować uzgadniać na siłę wskazując casus sygnału z grudnia 1986, po którym DJIA rósł 8 miesięcy by później w ciągu 2 miesięcy doświadczyć błyskawicznego krachu o 1/3-ią, co w obecny realiach dałoby dołek bessy w lipcu 2019, a więc nie tak znowu daleko od oczekiwane terminu (w styczniu 2016 początek spóźnił się o 3 miesiące w stosunku do oczekiwanego terminu). Ale przyznam, że to wszystko jest mocno naciągane.

Wśród spółek, których akcje tworzą obecnie średnią przemysłową Dow Jonesa, znajdziemy takie “typowe” spółki przemysłowe jak America Express, Walt Disney Company, Goldman Sachs czy Visa (a również Apple i Microsoft). To każe z podwójną ostrożnością podchodzić do uzyskanych relatywnie optymistycznych wniosków potwierdzających generalnie cytowaną opinię o 6-9 miesiącach wyższych cen akcji.

Osobiście nie lubię dyskutować z prawidłowościami historycznymi (chociaż wiem, że czasem to podejście zawiedzie), ale ponieważ też jestem nieco sceptyczny, to na koniec przestawiam wykres ceny kontraktu na indeks FANG+, który od czerwca nie robi już nowych szczytów.

Mnie ta dywergencja skojarzyła się z moim komentarzem sprzed 2 miesięcy (“W USA przemysł jak w 2004, usługi jak w 2000“). Analogia z 2000 rokiem oczywiście nasuwa skojarzenia z ówczesnym krachem na spółkach “internetowych” (ówczesnym odpowiedniku dzisiejszych FAANG-ów), zaś analogia z 2004 rokiem sugeruje kolejne 3 lata dobrej koniunktury w “starej ekonomii”, której reprezentantami ciągle jeszcze w jakimś stopniu są indeksy typu DJIA i DJTA.

Podsumowując: rzeczywiście czwartkowy sygnał “teorii Dowa” (nowy szczyt DJIA potwierdzający wcześniejszy szczyt DJTA) 10-krotnie zapowiadał w okresie minionych 40 lat “6-9 miesięcy” wyższych cen akcji. W obecnych realiach dominacji spółek typu FAANG ta prawidłowość może być kontrowersyjna, ale być może nowe rekordy DJIA i DJTA przy braku – od czerwca – nowych szczytów indeksu FANG+ – sugeruje trwanie rotacji kapitał z “nowej gospodarki” do “starej”.